\1月10日(土)-12日(月)限定配信/

税務調査を録音することはできるか?

相続税の「税務調査」の実態と対処方法

新興国格付け:新興国の一部で格下げが続くが、返済余力に改善の期待も

格付け会社フィッチ・レーティングス(フィッチ)は2020年11月27日、スリランカの長期債格付け(自国通貨建て、外貨建て共に)をB-からCCCに格下げしました。フィッチは格下げの主な背景として今後の債務返済金額に比べ外貨準備高が不十分なことなど、対外債務返済能力が中期的に著しく悪化していることを指摘しています(図表1参照)。

一方、IIF(国際金融協会)が12月月初に発表した21年の新興国対外資金調達ニーズに関連するレポートを参照すると、新興国全体では来年、対外債務に対して返済余力が高まる可能性があると見込んでいます。

どこに注目すべきか:格下げ、新型コロナ、輸出、貿易収支、IMF

対外債務懸念によるスリランカの格下げと、新興国の対外債務返済余力の改善期待という、相反する事例を紹介しましたが、主題は新興国の返済余力の改善期待の方です。その期待の背景について、IIF(国際金融協会)のレポートなどを参考に述べてゆきます。

新興国は自国の資本市場の整備が遅れていることなどから、借入や社債発行などで資金を調達、結果として対外(主にドル建)債務を負う格好となっています。

一般に新興国の対外債務の返済能力が改善する目安として、新興国通貨高、金利低下、外貨準備高の増加、貿易もしくは経常収支の改善などがあります。ここでは新興国の貿易収支に焦点を当てます。

景気後退が発生した場合、新興国では輸出の減少以上に輸入が大幅に減少することにより貿易収支が改善する傾向が見られます。

しかし、時計の針を半年ほど戻して、新型コロナウイルスの深刻な影響に直面(初めて)した際、多くの市場関係者は、今までの景気後退のパターンと異なり、新興国の輸出が戻ることはないと、筆者も含め、見込んでいました。

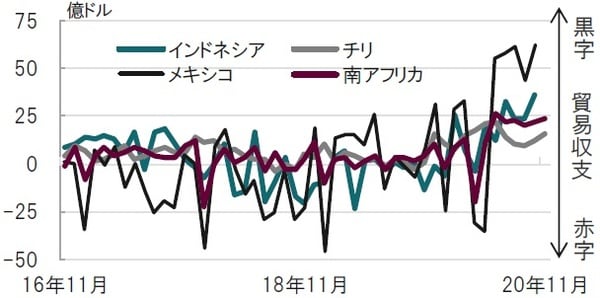

しかしながら、あくまで一部のサンプルですが、主な新興国の貿易収支を見ると、想定以上の輸出の回復が見られます(図表2参照)。なお、貿易収支はドル建で見ているので南アフリカなどは現地通貨(ランド)建で見ると改善度合いは少なくなります。もっとも裏を返せばランド高(対ドル)傾向が春先から続いているともいえます。

なお、先のIIFのレポートでは貿易に関するリアルタイムデータで足元でも新興国の貿易収支の改善が続いていることや、新興国での返済の備えが積み立てられていることから、新興国の21年の返済余力は貿易収支の点で、思ったほど悪くはない面も見られると指摘しています。

しかしながら、新興国はひとまとめにするにはあまりに幅が広く、輸出の改善だけで財政状況が改善すると判断するのは難しい面もあります。たとえば南アは既存の債務負担が多大で、構造問題も根深いことから先月には格下げされています。

また、輸出に強みがない、もしくは観光産業に依存する多くの新興国はそもそも輸出改善に頼れず、当面の債務返済は国際通貨基金(IMF)などの国際機関からの支援が必要です。

新興国の輸出が想定以上に回復したことは朗報としても、意思決定に当たっては総合的な判断が依然必要です。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『新興国の資金繰り改善期待とその背景』を参照)。

(2020年12月9日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

【1/7開催】

高市政権、トランプ2.0、日銀政策、AIバブル…

2026年「日本経済と株式市場」の展望

【1/8開催】地主の資産防衛戦略

「収益は地主本人に」「土地は子へ」渡す仕組み…

権利の異なる2つの受益権をもつ「受益権複層化信託」の活用術

【1/8開催】

金融資産1億円以上の方のための

「本来あるべき資産運用」

【1/10-12開催】

「タックスヘイブン」を使って

節税・秘匿性確保はできるのか?

「海外法人」の設立法・活用法

【1/10-12開催】

遺言はどう書く?どう読む?

弁護士が解説する「遺言」セミナー<実務編>