連れ合いを亡くした人が、再婚するケースも増えてきた

家族信託は、家族内での財産の引継ぎにおける以下のような場面で活用されています。

□ 自分が認知症などの理由で自らの意思の行使で財産の管理ができないようになったら不動産の管理をする人がいなくなる。

□ 自分が亡くなった後、妻は不動産の管理ができないため、今から管理を誰かに任せたい。

□ 子どもが浪費家であったり病気等の理由で財産管理が難しい。自分が亡くなった後に子供の生活が心配なので財産を誰かに任せたい。

□ ある特定の財産を、相続人の長男に渡して守ってもらいたい。

□ 不動産の相続で、相続人が共有することを防ぎたい。

□ 代々承継してきた財産を、血のつながった親族に承継させたい。

□ 高齢となり株式を持っていても、議決権の行使ができなくなると会社が動かなくなる。

□ 後継者に株式を渡したいが、まだ若いのでもうしばらくの間、議決権は自身でもっていたい。

□ 血のつながった親族で株式を承継していきたい。

後妻の生活を守りたいが、不動産は実子に引き継ぎたい

高齢化が進むにしたがって、残された夫が再婚することが多くなってきています。夫にとって気になるのは再婚した妻の生活の安定です。それでも前妻に子どもがいるときには不動産は子へと引き継ぎたいという希望が残ります。家族信託はこのような家族の財産承継に役立つ制度です。

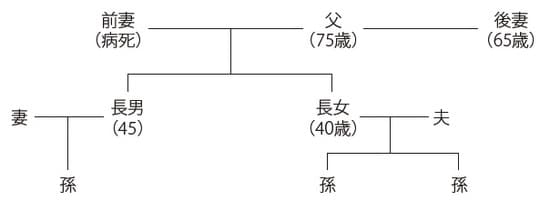

【1】家族構成

○相談者は父。

○数年前に前妻を病気で亡くしているがその後に再婚をした。

○長男家族は父と別に住まいを持って生活をしている。

○相談者は前妻の親族との交流はあまりない。

○長女とはあまり会うことはないが、長男とは孫も一緒に交流がある。

○相談者は後妻の今後、特に自分に相続があった後の後妻の生活を心配している。

○後妻に相続があった後は不動産が後妻の親族にいくのではなく、長男に引き継いで欲しい。

【2】父の財産内容

(1)資産

①不動産:自宅(築25年)約5,000万円

賃貸マンションA物件(築10年)相続税評価額1億円

賃貸マンションB物件(築5年)相続税評価額3億円

②預金 :銀行預金8,000万円

③その他:生命保険金 終身保険3,000万円

(2)債務

銀行借入金1億円(10年後に完済予定)

【3】相談内容

相談者は、5年前に再婚しました。高齢になってからの再婚で、後妻が相談者よりも10歳も年下のため自身の相続における財産の分割について懸念があります。

妻が老後の生活に困らない程度の財産を残してあげたいのですが、自分にいつ相続が起こるのか、そしてその後に妻が何歳まで生きるのか計算もできないため、どのくらいの金銭を残したらよいのか不安です。

自分の死後に前妻の子どもたちと後妻の間がどのような関係になるのか、ずっと安心して暮らしていけるのかを懸念しています。そこで、賃貸マンションの収入は妻が生存中は生活資金として取得して欲しいと考えています。ただ、所有している不動産については後妻亡き後は自分の子どもたちに引き継いでほしいと希望しています。

顧問税理士に相談したところ、家族信託を活用すれば、妻が生きている間必要とされる資金を給付する仕組みを作ることができ、また不動産も先妻の子に引き継ぐことができるのではないかという助言がありました。