遺言や相続…この記事を読むための基礎的知識

遺言や相続のことについて考えるときに、はじめに、知っておいていただきたいことをお伝えします。

<法定相続人と法定相続分って何?>

本連載に、「法定相続人」と「法定相続分」という言葉が何度も出てきます。財産分けを考えるときに、避けては通れない、大事な法律上の決まり事です。

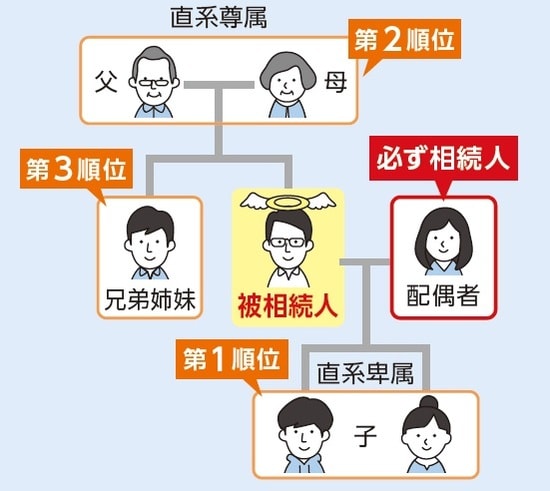

●法定相続人と相続順位

亡くなった方(被相続人)の財産を受け取る相続人は法律で定められていて、法定相続人と呼ばれます【図表1】。配偶者は必ず法定相続人になります。次が子どもで、法的な夫婦間に生まれた嫡出子も、そうではない非嫡出子も養子も相続権を持ちます。

※直系尊属:父母や祖父母など

直系卑属:子や孫など

イラスト:新岡麻美子

●法定相続分

亡くなった方に配偶者がいるか、子どもがいるか、などで決められています【図表2】。

●法定相続分と遺言の関係

法定相続分は決められているとお話しましたが、これは法律上の1つの目安です。相続財産は、必ず法定相続分に従って分けなければならないということはありません。遺言があれば、法定相続分と異なる割合で遺贈(遺言により財産を与えること)が可能です。もしくは、法定相続人の間で話し合いがついた場合も、法定相続分とは異なる分け方をすることが可能です。

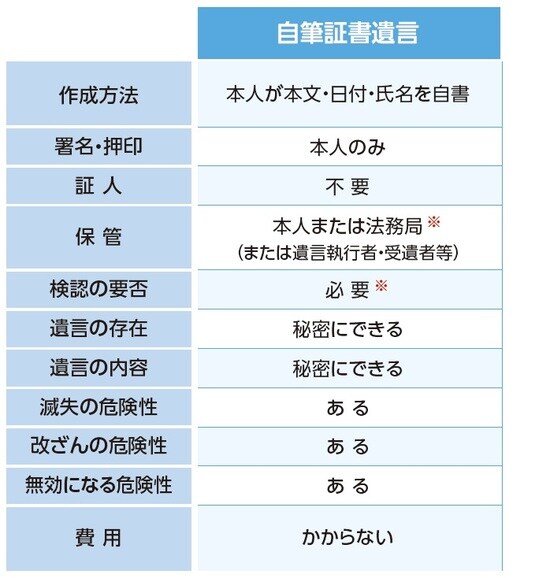

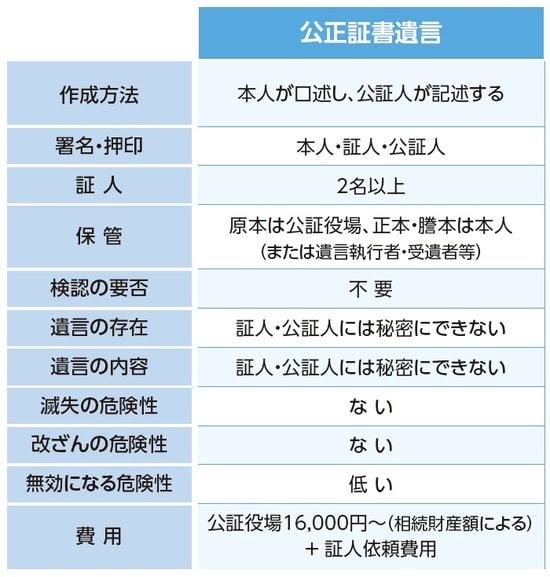

●遺言には種類があるの?

遺言は、通常、一般の皆さまは「ゆいごん」と呼ぶと思いますが、法律上は「いごん」と呼びます。遺言は亡くなった方が想いを残すことで、それを書面にしたものが「遺言書」です。亡くなった方の遺志に基づいて財産を分けたり、葬儀や埋葬を執り行ったりするときに遺言の内容を優先します。

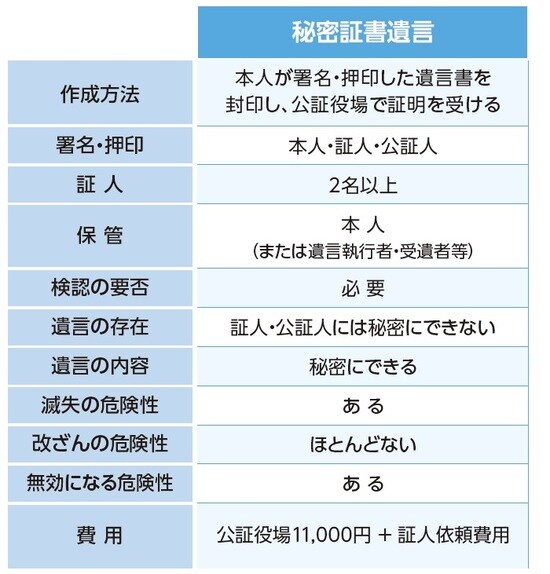

民法で認められている遺言の種類は「自筆証書遺言」「公正証書遺言」「秘密証書遺言」の3つです【図表3~5】。なお、民法が改正されたことで、自筆証書遺言の作成が手軽になりました。本記事では、自分で書くことを想定して、これの書き方を紹介しています。

どの方法で作成するかは自分で選ぶことができます。自分で書くのが不安と感じたら、相続の専門家である弁護士などに相談してみるとよいでしょう。敷居が高いかもしれませんが、案外気軽に相談にのってもらえます。

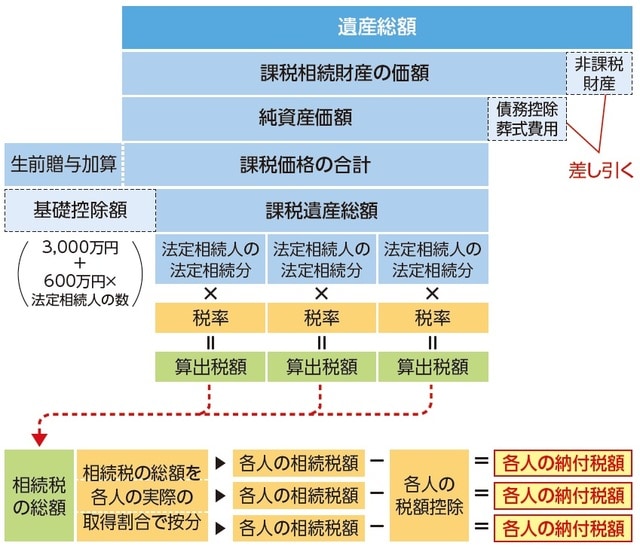

●相続税の計算

相続税は日本では財産をもらった人が払います。遺産の総額から非課税となる財産(一定額までの生命保険金など)や、基礎控除とよばれる相続税の控除分をマイナスして、残った額にかかった税金を、実際にもらった財産の額の割合で分けて納めます【図表6】。

財産を引き継ぐ人にかかってくる税金について考えておくことは、遺言を書く時にとても大事です。子どもが不動産を引き継いだけれど納税する多額の現金がないようなことがあっては、困ってしまうからです。

●税金には様々な特例がある

遺言を書く時に、税金(相続税)のことも知っておくとよいでしょう。たとえば、「小規模宅地等の特例」という税制の特例は、亡くなった方がその土地を自宅として住んでいた場合に、そこに引き続き同居していた相続人が住むなら、土地(330m²まで)の評価額を80%減額してあげましょう、などという制度です。評価額が低くなれば、税額が少なくてすみます。

しかし、この特例は、亡くなってから10ヵ月以内に相続税の申告をして、「特例を受けます」ということを税務署に届け出る手続きをしなくては受けられません。

10ヵ月という期間は案外短いといえます。遺産分割でもめていると、あっという間に期限がきてしまうものです。

親族間でもめないように去り行く人が自分の考えを表明しておくことは、節税対策としても有効なのです。

自宅が都市部にあり不動産の価値が上がっている方や、先代から受け継いだ財産があるなどの方は、次の世代の方が損をしない遺言を残しましょう。税理士に相談をすれば、税額の試算もしてくれますし、有効な対策を一緒に考えてくれます。