運用総額は全世界で40兆円を超える金融グループ

《プリンシパル・グローバル・インベスターズ(Principal Global Investors)》

保険会社を中核とする米国の金融グループ会社「プリンシパル・ファイナンシャル・グループ・インク」は、世界的にも有名な運用会社ですが、「プリンシパル・グローバル・インベスターズ(PGI)」はそのファンドハウスとして知られています。同グループは、生命保険以外にも年金運用などの運用会社として知られており、運用資産総額は全世界で3,410億ドル(約41兆円、2015年9月末現在、以下同)にも上ります。570人の運用プロフェッショナル、1,772人の従業員を抱え、米国有数の金融機関といっていいでしょう。

香港では、公的年金に当たる「MPF(Mandarin Pension fund)」のプロバイダー(運用会社)として知られており、比較的手堅い運用をするのが特徴です。日本ウエルス銀行(NWB)が扱うファンドも、年金運用として知られるプリンシパルの手堅いファンドが中心になります。

ちなみに、PGIの傘下には優先証券専門の運用会社など、世界中に特徴のある運用会社を抱え、全体として「マルチ・ブティック・マネージャー」を形成しています。マルチ・ブティックというのは、通常運用会社と比較して、規模の小さい、専門性を持った運用機関のことで、日本では投資できないようなファンドが数多く登場しています。

優先出資証券を「小口化」してリスク分散

● プリンシパル優先出資証券ファンド

(Principal Global Investors Funds Preferred Securities Fund A USD Inc)

優先出資証券(Preferred Securities)というのは、主として銀行などの金融機関やその子会社が資金調達のために発行する債券の一種です。優先株と同じような発想の証券ですが、簡単に言うと通常の一般債券と異なり、支払われる利回りは高いものの、何かあった場合には支払い順位が低くなる債券です。

リーマンショックやギリシャショックといった金融危機が起こると、株式と同じような 価格変動になるため、基本的にハイリスク・ハイリターンであると考えたほうがいいで しょう。ただ何かあった場合には、一般の債券や株式も同じような価格変動の波にさらされますから、デフォルトという究極の事態にさえ遭遇しなければ問題は少ないはずです。

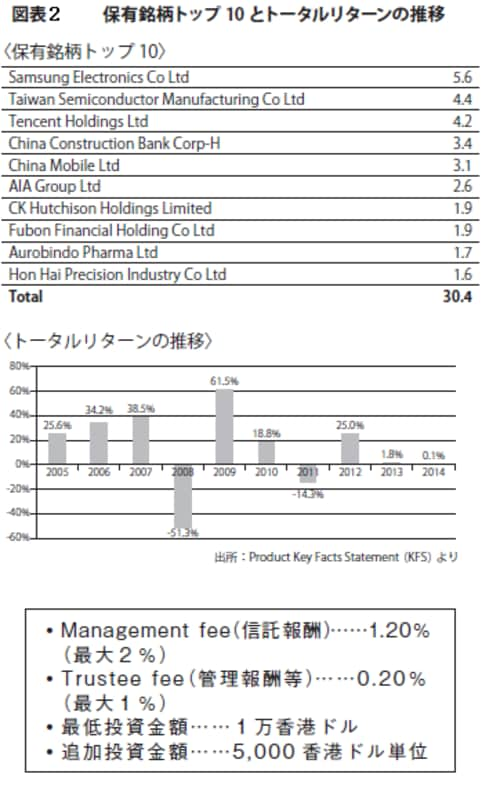

実際に、図表1を見ても分かるように、リーマンショックが起こった2008年にはマイナス25%の運用成績になっており、欧州危機といわれた2011年にもマイナスに転じています。しかし、ここ数年、様々な形の経済危機があった割には、プリンシパルのファンドは、世界でも有数の運用益を上げているといっていいでしょう。日本にも優先証券ファンドという商品がSMBCなどから販売されていますが、プリンシパルのファンドと比べると運用パフォーマンスは大きく劣ります。

優先出資証券は常に相当の金額が発行されているのですが、個人投資家が購入するのは上場証券など一部に限定されるのが普通です。近年はプライベートバンキングの顧客であっても入手が難しい状況にあります。そんな証券をファンドで提供していることが、この優先証券ファンドの人気の秘密です。

実際にどんな債券がファンドに組み込まれているのかは、図表1を参照してください。HSBCやバークレイズ、AIGといった世界有数の金融機関ばかりです。優先証券は単体で購入しようとすると、ある程度まとまった資金が必要になりますし、仮に購入した会社に何かがあれば大きなマイナスになってしまいます。ただしファンドであればリスク分散されているため、比較的安全性が高いのです。

過去5年間のトータルリターンで6.66%(2015年12月24日現在、以下同)、3年でも5.04%というパフォーマンスには魅力があります。最低投資金額は、1万米ドル以上1,000ドル単位です。NWBで取り扱っている「タイプA」のファンド以外にもいくつか種類があり、将来的には再投資ができるタイプの商品なども取り扱われる可能性もあるでしょう。

日本を除くアジア諸国を代表する企業へ投資

● プリンシパル ライフスタイル アジア株式ファンド

(Principal Life Style Fund -Asian Equity Fund)

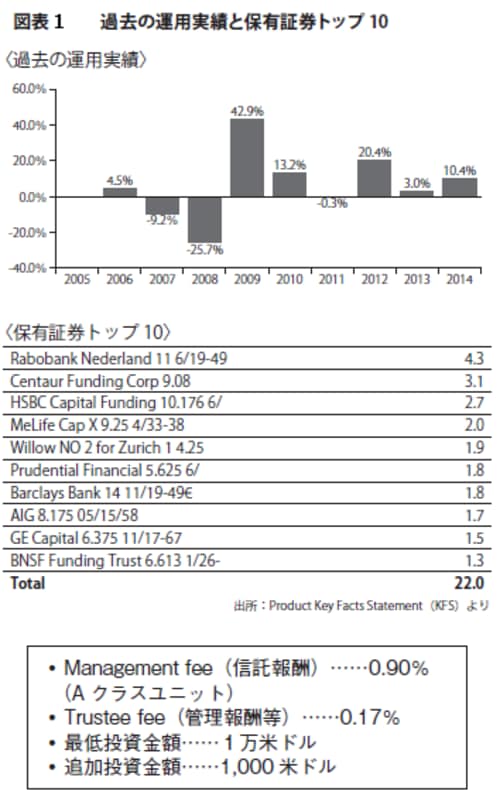

中国、韓国、台湾といった日本を除くアジア諸国の株式に投資するファンドです。香港ドルベースでの運用になりますが、周知のように香港ドルは米ドルと連動しているために、実質的には米ドルでの運用と同じになります。投資銘柄を見ると、サムスン、TSMC(台湾セミコンダクターマニュファクチャリング)、中国モバイルといったアジアを代表する企業が組み入れられています。

ベンチマークは、「MSCI AC 極東(除く日本)」。過去10年の平均パフォーマンスは7.16%、過去5年では0.42%、過去3年で2.08%になります。最低投資金額は1万香港ドル、追加投資は5,000香港ドル単位です。