機関投資家向けファンドも香港の銀行ならアクセス可能

《ニューバーガー・バーマン(Neuberger Berman)》

ニューバーガー・バーマン・グループは、1939年に設立されたプライベート経営による独立系資産運用会社です。米国の機関投資家すべてが組み入れているファンドといわれており、日本ウエルス銀行(NWB)のような個人投資家を対象としている銀行でニューバーガー・バーマンのファンドに投資できることは、画期的といっていいでしょう。運用資産は、2,470億ドル(2014年)に達します。

同社は、米国、欧州およびアジアなど、世界で18カ国、約2,150人(2015年6月30 日現在、グループ全体)の金融のプロフェッショナルを配置しています。世界的に著名な年金運用雑誌『Pension & Investments』において、「世界で最も働きやすい運用会社」に2年連続で選ばれるなど、風通しの良い社風が高い評価を受けている会社です。人材の入れ替わりが激しい運用プロフェッショナルの世界で、同社はマネージング・ディレクターの定着率98 %を誇ります。そうした企業風土が、過去10年の株式運用残高の82%が、ベンチマークをアウトパフォームしていることにも表れているのかもしれません。

日本では、証券会社のラップ口座の中などに同社のファンドが組み入れられていることもありますが、個人投資家対象の公募型ファンドとしては販売されていません。NWBでは、新興国株、新興市場の社債、ハイブリッド、米国の不動産の4ファンドの利用が可能です。

現地の「有名企業」に投資する新興国株式ファンド

● ニューバーガー・バーマン新興市場株式ファンド

(Neuberger Berman Emerging Market Equity fund Adv)

世界の新興市場株式に投資するファンドであるため、投資対象となる国・地域は多岐にわたります。2015年10月31日現在の投資別地域を見てみると、次のようになります。

・アジア新興地域……45.84%

・アジア開発地域……22.77%

・南アメリカ……14.14%

・欧州新興国……6.76%

・アフリカ……4.73%

アジアの割合が高いものの、ブラジルなどの南アメリカ、東欧などの欧州新興国、アフリカなども合計25%程度、組み入れられています。

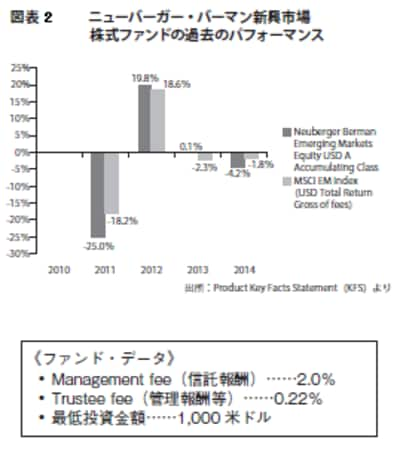

実際には、どんな企業に投資しているのでしょうか。それを示したものが図表1です。保有比率トップ10の企業ですが、サムスン、テンセント、台湾セミコンダクターをはじめ中国モバイル、コミンズ・インドなど、世界中の有名企業に投資されていることが分かります。新興国投資の特徴は、経済の動向に大きく左右されることです。ギリシャショックがあった2011年は25%と大きなマイナスを記録していますが、それ以外の年はいろいろあった割には踏みとどまっている、といっていいのではないでしょうか(図表2参照)。分散投資によるポートフォリオの作成には、当然こうしたファンドへの投資も必要になります。

● ニューバーガー・バーマン新興国企業債券ファンド

(Neuberger Berman Emerging Market Debt Fund)

新興国の企業が発行する債券=社債などに投資する債券ファンドです。ポートフォリオを整えるという意味では、こうした新興国の債券ファンドも必要になります。運用方針としては、残存期間5年程度の債券に投資して、年6%程度の運用益を目指しています。年利6%というと、新興国企業でなければ実現が難しいため、世界中の新興国企業の債券が投資対象になります。実際に、投資している企業を国別に見てみると、中国、メキシコ、ブラジルの企業が多いことが分かります(図表3)。

続いて多いのがロシア、香港、コロンビアです。実際に運用している企業のトップ10を見ても、新興国企業のために名前の分からない企業が多いかもしれません。こうした企業の債券に投資するためには、リサーチ能力の優れた人材が不可欠ですが、ニューバーガー・バーマンにはじっくりと時間をかけてリサーチする十分な環境が整っている、と考えていいでしょう。

ただし、この債券ファンドはまだ運用を開始してから2年程度しか経過していないために実績が不透明です。債券ですから、大きくマイナスになることはありませんが、モーニングスターのレーティングもなく、気になるようであればもう少し実績が積み上がってから投資するほうがいいかもしれません。ちなみに、当ファンドの運用実績は、2014年が4.85%、2015年が1.39%(10月末現在)でした。

価格の下落リスクを抑えるため「短期債券」に投資

● ニューバーガー・バーマン短期ハイイールド ファンド

(Neuberger Berman Short Duration High Yield Bond Fund)

高金利の短期債券に投資する債券ファンドです。いわゆる「ハイイールド債(ジャンクボンドと呼ばれる格付けの低い高金利の債券)」に投資するわけですが、デュレーション(Duration、債券の残存期間)を短くすることでリスクをヘッジするロングオンリー(※1)のファンドです。ハイイールド債に投資するために、あえて格付けの低い債券を中心に投資することになります。実際に次のような格付けの債券に投資しているのがこのファンドの特徴です。

・AA……0.0%

・A……0.01%

・BBB……1.44%

・BB……53.36%

・B……37.76%

・CCC以下……7.26%

実際のパフォーマンスは、2012年が年7.8%、2013年は5.48%、2014年マイナス0.09%という実績になります。この種の債券ファンドとしては、高い運用益の商品だと思っていいのではないでしょうか。

そうした仕組みを理解したうえで投資すべきですが、資産運用の利回りを全体的に「もう少し上げたい」という人は、ポートフォリオの一部に組み入れておくのもいいでしょう。

● ニューバーガー・バーマン米国不動産証券ファンド

(Neuberger Berman US Real Estate Securities Fund)

米国のリアルエステート(不動産)関連企業の証券に投資するファンドです。基本的にREITが投資対象となるため、株式投資や債券投資という形をとってはいますが、ほぼ不動産業界の動きと連動すると考えていいと思います。

米国の不動産市場といえば、リーマンショックの原因となった不動産バブル崩壊などもあったため、あまりいいイメージはないかもしれません。しかし不動産市場の価格は株式や債券とは異なる動きをするため、株や債券が暴落したときなどにリスクを分散することができます。

ただ、不動産市場に連動して動くため、どうしても株式や債券よりも変動幅は大きいと考えたほうがいいでしょう。そのため「モーニングスター」のレーティングも星1つとなっています。

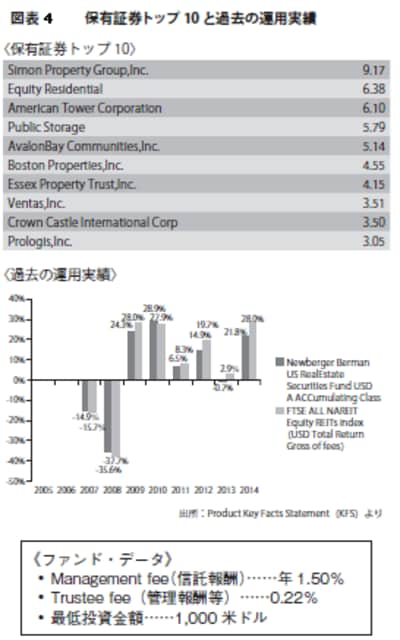

実際に投資している銘柄というのは、図表4でも分かるように不動産関連会社ばかりです。米国の不動産市場が今後も活気づくと考える人はポートフォリオにおける比率を少し高めて微調整すればいいと思います。過去の運用実績は、30%近くプラスになるときもあれば、30%を超える下落もあります。こうしたボラティリティ(※2)の高さに注意しながら、株価や債券とは異なるベクトルで動く不動産ファンドも賢く活用しましょう。

※1 ロングオンリー

ロング(買い)ポジションのみで運用する投資方法。

※2 ボラティリティ

資産価格の変動性のこと。一般的にボラティリティが高いとは、資産価格の変動が大きいことを意味する。