\1月10日(土)-12日(月)限定配信/

税務調査を録音することはできるか?

相続税の「税務調査」の実態と対処方法

「市場予想」の据え置きに反して、トルコ中銀は利上げを決定しました。高インフレ率と通貨リラ安の抑制が利上げの背景と見られます。声明に述べられているようにトルコ中銀は8月から利上げ以外の方法で金融引き締めてきました。今回の利上げは、本来あるべき姿に戻した点でリラにプラス材料ですが、トルコが直面する課題の解消には程遠いと思われます。

トルコ中銀:市場予想に反し利上げを決定、ただし利上げ幅は過去に比べ小幅

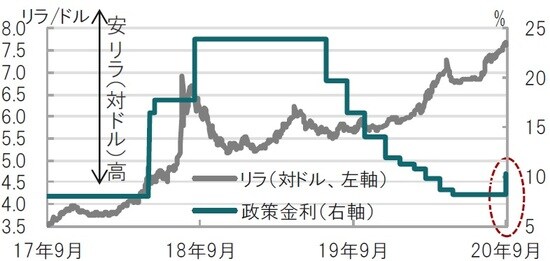

トルコ中央銀行は2020年9月24日の金融政策決定会合で、市場予想に反して政策金利(1週間物レポ金利)を従来の8.25%から10.25%へ2%引き上げました(図表1参照)。発表後にリラは上昇しました。

トルコ中銀の利上げは18年9月に政策金利を24.0%に引き上げて以来2年ぶりです。なお18年は年初の8.0%から3回で合計16.0%の利上げで、政策金利を24.0%としました。

どこに注目すべきか:市場予想、流動性供給、対外債務、外貨準備

「市場予想」の据え置きに反して、トルコ中銀は利上げを決定しました。高インフレ率と通貨リラ安の抑制が利上げの背景と見られます。声明に述べられているようにトルコ中銀は8月から利上げ以外の方法で金融引き締めてきました。今回の利上げは、本来あるべき姿に戻した点でリラにプラス材料ですが、トルコが直面する課題の解消には程遠いと思われます。

通常、市場が金融政策を予想する場合、インフレ率や失業率などからあるべき政策金利を予想します。トルコの金融政策の「あるべき市場予想」は実質金利がマイナスなことから利上げでしょう。しかし利下げを支持する政治圧力を計算に入れて「市場予想」は据え置きとなっていました。

当然、トルコ中銀も利上げの必要性を熟知していたため、8月から市場への資金供給に政策金利より高い後期流動性貸出金利などを適用して実質的な利上を行いました。一方で、(恐らく)政治への配慮から政策金利は据え置いていましたが、状況が悪化する中で、本来の姿に戻した点はプラスと見ています。ただ、トルコリラを取り巻く問題は深刻です。

まず、対外ポジションがぜい弱です。例えば対外債務対GDP(国内総生産)比率は国際通貨基金(IMF)によると19年で約61%です。これほど高い国は南アフリカなど数えるほどです。また、トルコの債務は公的よりも民間に偏っていることが特色です。対外債務(主にドル)負担の大きい民間はリラ安が続いたことで、リラ換算の債務の増加に直面していることからリラ売り(ドル買い)を余儀なくされる悪循環となっています。

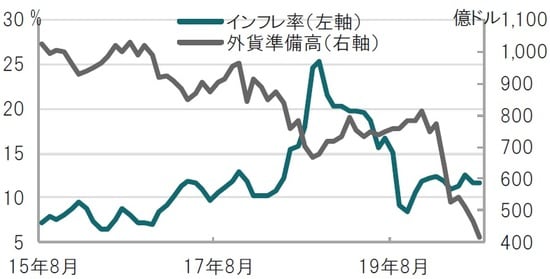

対外ポジションの弱さは外貨準備高の急減にも現れています。リラ安を受けトルコ中銀はリラ買い・ドル売りの為替介入を迫られたため、対外ショックを吸収する役割を負う外貨準備高は今年になりほぼ半減しています(図表2参照)。

リラ安が進行した背景は、消費者物価指数(CPI)の水準(9月は前年比11.77%)に比べ政策金利が低すぎたことも一因です。その意味で利上げは正しい方向ながら、利上げ幅が十分とは言い難いうえ、利上げの景気への影響も心配です。

トルコの国内経済に目を向けると、新型コロナの感染は拡大が早かった分、足元の感染は落ち着いているのはプラス材料です。ただしトルコを訪れる外国人観光客に全く回復が見られないなど景気への深刻な影響は残り回復は鈍そうです。

リラを取り巻く環境を考えれば、一段の利上げと、その水準を維持する難しい政策運営が求められそうです。そうなると気になるのは政治の介入で、今後も注視が必要です。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『トルコ中銀、「市場予想」に反して利上げ』を参照)。

(2020年9月25日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

【1/7開催】

高市政権、トランプ2.0、日銀政策、AIバブル…

2026年「日本経済と株式市場」の展望

【1/8開催】地主の資産防衛戦略

「収益は地主本人に」「土地は子へ」渡す仕組み…

権利の異なる2つの受益権をもつ「受益権複層化信託」の活用術

【1/8開催】

金融資産1億円以上の方のための

「本来あるべき資産運用」

【1/10-12開催】

「タックスヘイブン」を使って

節税・秘匿性確保はできるのか?

「海外法人」の設立法・活用法

【1/10-12開催】

遺言はどう書く?どう読む?

弁護士が解説する「遺言」セミナー<実務編>