投資対象が割高になっている可能性をまずは疑う

ここまで、投資家が損をしてしまいがちな投資信託のポイントを3つ紹介しました。この3つが重なると、非常に危険な買ってはいけない投資信託といえます。

1つ目は人気のテーマ型です。マスコミでも話題沸騰の人気のテーマ型は、みんなが買っていて、投資対象の価格が上がり過ぎている可能性があります。

2つ目は純資産(元本)の削り率が高い毎月分配型。投資対象が割高になっているファンドを分配金がたくさん出るという理由で買っている人が多くいます。

3つ目はフル投資型。人気のテーマ型で分配金をたくさん出すファンドは、投資対象の価格が上昇しているため過去を見れば基準価額は下がっていません。しかしすでに割高の可能性が高く、相場が下がり始めたときに大きく値下がりしてしまいます。そのとき、ファンドマネージャーが投資を控えて資金を守ってくれればいいのですが、フル投資型だとそれができません。

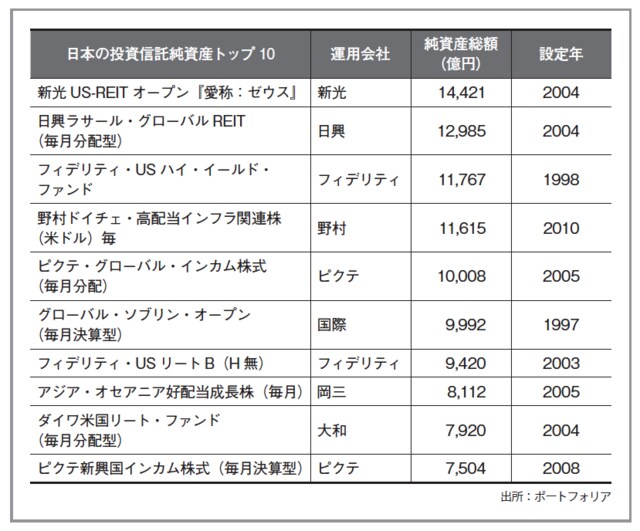

さて、下記の図表8は日本の残高が多い投資信託トップ10です。つまり人気の投資信託トップ10ということですが、これらの商品は気をつけて頂きたい3つのポイントが揃っているものが散見されます。

[図表8]純資産残高(2015年4月)上位の投資信託

まず、すべて「人気のテーマ型」です。「皆」が買っているから人気なのです。皆が買っているということは、投資対象が割高になっている可能性を疑わないといけません。先ほどアメリカのリートについて説明しましたが、アメリカのリートに投資をする投資信託が多く占めています。

また、トップ10の投資信託はすべて毎月分配型です。しかも純資産(元本)の削り率が高いものが多く、さらにすべてフル投資型です。投資対象が割高になっている可能性があるものを、過去の実績が良くて毎月分配金が多く出るという理由で買うと、投資対象が下がり始めたときに、フル投資型なのでファンドマネージャーが投資信託の中の有価証券を現金化して守れず、さらに元本を削って分配金を払うので、一気に下がってしまうリスクがあります。

同じ過ちを繰り返している日本の投資信託

日本の投資信託は同じ過ちを繰り返しています。過去の例を見てみましょう。

まずは2000年。当時の人気ナンバーワンファンドは、ノムラ日本株戦略ファンド。2位以下も同じような投資対象のファンドが並んでいました。ノムラ日本株戦略ファンドの基準価額は2年後にマイナス60%まで下がりました。当時の他の人気投資信託も同じ動きを見せました。

続いて2007年。当時の残高トップは、グローバル・ソブリン・オープン。5兆円ファンドと呼ばれて人気を集めました。しかし、当時この投資信託の中身の3分の2ほどの投資先がヨーロッパでした。その後リーマンショックや欧州危機が起こってユーロが下落したのはご存じのとおりです。

2007年は新規設定で中国の株式に投資する投資信託が多くありました。北京オリンピックの前の2007年秋から大暴落です。

このように、人気の投資信託は誰もが「いいね」と思いやすいのです。

福田 猛

ファイナンシャルスタンダード株式会社 代表取締役社長