【2/10開催・WEBセミナー】現役ヘッジファンドマネジャーが特別登壇!

10年超ニューヨークを拠点に戦う独立系運用会社CEOが語る

「ヘッジファンド投資」の魅力と活用法

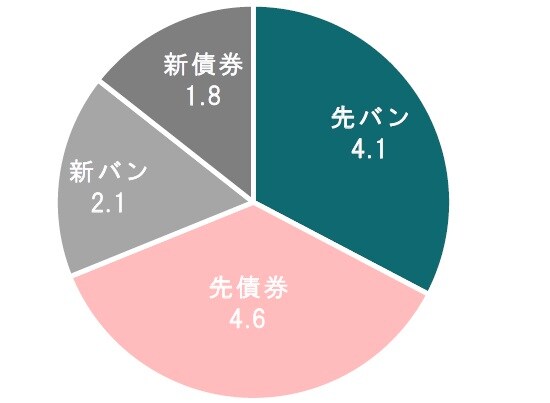

次に、ドル建債務の利用を地域的に見ると先進国が6割弱で、新興国が3.9兆ドル(約31%)と存在感を高めています(図表2参照)。なお時点は20年3月と新型コロナウイルスの感染拡大が本格化する前で、その後の展開に注目しています。

ドル建て債務を調達する手段を債券とバンクローンに大別して見ると、おおむね拮抗しています(図表2参照)。ただ先進国では債券、新興国ではバンクローンがより多く利用されています。

ドル建債務は貿易など取引の資金手当てから、債務返済の借換えまで潜在的なニーズは高いと見られます。コロナの感染による経済への影響が深刻となり、各国の銀行のドル調達に不安が高まったことに対し、米連邦準備制度理事会(FRB)はドルスワップを通じて、当初は主要中央銀行に、そして最終的には世界中の中央銀行にドルを供給しました。その効果を定量化する技能を持ち合わせていませんが、決して低くないと見ています。ただ、このような対応がいつもあると思って期待してしまってもいいものなのか、判断できかねています。

※米国外のドル建て債務残高12.6兆ドル

※内訳

先:先進国

新:新興国

バン:バンクローン

債券:負債性証券

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『増大するドル建債務の落とし穴』を参照)。

(2020年8月4日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

3月7日(土)~8日(日)限定配信!

日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは

遺言書があるのにやっぱり揉める!

富裕層が今すぐ備えるべき「相続の落とし穴と対策」

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」