高齢父のマンション管理を引き継ぐも、負担が大きく…

61歳のAさんは、定年退職後、父(84歳)所有のマンション一棟の再生に本腰を入れることとしました。Aさんには母(80歳)と妹(58歳)がいますが、母はすでに重い認知症で、妹はマンション経営に関心がありません。

父所有のマンションは、築30年で、建築資金のローンが2億円ほど残っています。メンテナンスをきちんとしてこなかったこともあり、近年は入居率も芳しくなく、修繕費用がかさんで、収支がよくありません。

また、賃貸管理会社も入れていません。しかし1棟40戸の管理はなかなか手間がかかります。父が高齢になるに従い、簡易な手続はAさんが父の代筆をするようになりましたが、リフォームローンを組むなどの重要な手続となると、Aさんがフォローしながら父本人に署名してもらわなくてはなりません。Aさんは、マンションが父名義であることに大きな負担を感じていました。

あるとき、Aさんはマンションオーナーの知人から所有マンションを法人名義にしていることを聞きました。マンション事業を法人で行うと、いろいろ経費計上できるものがあり、節税できるようです。

父のマンションも、法人化すれば負担を減らせるのではないか…そう期待したAさんは、地元のT信用金庫へ相談に行きました。そこで紹介されたのが、法人化と家族信託に精通したS司法書士です。AさんはさっそくS司法書士のもとを訪ねました。

マンションを法人化する2つの意義

S司法書士によれば、まずAさん家族の「家産」の管理・承継対策の全体像を描き、そのうえで、「法人化」が適切な手段か否かを考えるべきだということでした。「家産」とは、家族の生計を支え、資産価値を目減りさせずに、父亡き後、母亡き後、次世代へと戦略的に承継していくことを考えるべき財産のことです。父個人の名義であっても、このような位置づけにあり、承継の流れを意識すべき財産を「家産」といいます。この説明を受けて、Aさんは俄然、S司法書士の話に耳を傾ける気持ちが強くなりました。

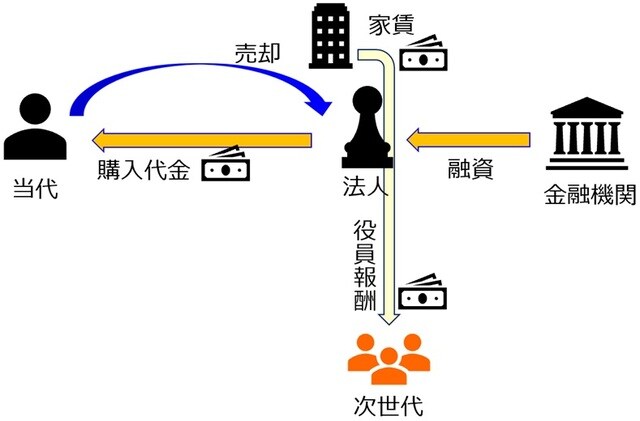

マンションを法人名義とする意義があるのは、基本的に、マンションによる父個人の所得がそれなりに大きい場合です。法人化の意義は2つあり、ひとつは「所得の分散」、もうひとつは「所得の次世代への移転」です。

◆所得税の負担を大幅に軽減できる「所得の分散」

「所得の分散」とは、個人所得を(1)法人所得と(2)役員報酬(個人所得)に分散させることです。役員報酬に係る個人の所得税率を、法人税率と同水準以下まで下げられるというメリットがあります。法人税率の上限は現在23.2%で、個人の所得税率の上限45%を大きく下回ります。マンションの高収益性が認められるとき、所得を分散するために、父名義のマンションを、父が出資する法人に移すのは効果的です。法人にすると、経費性が認められる出費が増えるということも節税要素です。

◆相続税の増加を抑えつつ、相続時の納税資金を蓄える「所得の次世代への移転」

また、同じくマンションの高収益性が認められ、そのまま保有すると父の個人預金がどんどん増えていき、結果的に莫大な相続税を支払わなくてはならないとき、「所得の次世代への移転」という意味で、「次世代」を中心とする法人に名義を移転することも効果的です。次世代が出資した法人に、次世代が役員としてその名を連ね、役員報酬として収入を得ていきます。これはそのまま、相続税の納税資金となります。

「法人化」が不可能、あるいはしないほうがいい場合も

父個人名義の不動産を法人名義にする際、オーナーの皆様が見落としがちなのが、法人による買取り資金です。建物の収益を「分散」あるいは「次世代に移転」するので、法人が買い取るのは建物のみでいいのですが、とはいえRC造の物件であれば数千万円の資金が必要です。一般には金融機関が融資をしてくれますが、Aさんの事例のように、父個人の債務がかなりのボリュームで残っている状態だと、そううまくはいきません。

父の債務を完済できるだけの価格で法人が買い取るとしても、金融機関がその値付けを是としません。かといって購入価格が釣り合うように土地を含めて買い取るとなれば、莫大な流通税(不動産取得税・登録免許税)と譲渡所得税がかかります。つまり、個人の残債が多い環境においては、「法人化」という方法を取れないのです。

また、そもそも、「家産」の管理・承継対策の全体像から見たとき、法人化によって個人の債務を完済するのが本当に得策か否かも検討する必要があります。法人化による所得税の節税よりも、個人債務を残した状態で相続を迎えて相続税の債務控除を取ったほうが、圧倒的に節税となりうる可能性があります。