●東証は市場構造の問題点を踏まえ、新たな市場区分や株価指数算出方法の議論を進めている。

●今回は現行上場基準の改正案が示されたが、それらは新市場の上場基準のベースとなる見込み。

●第1部に移行する際の現行緩和基準は廃止、予定通り2022年4月に市場は3区分され再編へ。

東証は市場構造の問題点を踏まえ、新たな市場区分や株価指数算出方法の議論を進めている

1月21日付レポート『新たな市場区分は3区分…「東証の市場改革」今後の展望』で説明した通り、東京証券取引所は、2018年から市場改革に着手しています。現在は、「市場第1部」、「市場第2部」、「マザーズ」、「ジャスダック」の4市場が運営されていますが、市場第1部の全銘柄で構成される東証株価指数(TOPIX)は、流動性などの観点から投資しにくい銘柄も含み、ベンチマークとしての機能性に欠けるとの声も聞かれます。

また、新興企業の上場先として、マザーズとジャスダックが重複し、市場第2部との区別も分かりにくいとの指摘も出ています。そこで、前述の4市場体制を「プライム」、「スタンダード」、「グロース」の3区分に再編し、TOPIXは市場区分と切り離して、プライム市場やスタンダード市場などから銘柄を選定するなど、新しい算出基準を設定する方向で議論が進んでいます。

今回は現行上場基準の改正案が示されたが、それらは新市場の上場基準のベースとなる見込み

こうしたなか、東京証券取引所は7月29日、「資本市場を通じた資金供給向上のための上場制度の見直し(市場区分の再編に係る第1次制度改正事項)」を発表しました。内容は、新規上場基準などの改正で、将来的な市場区分の再編を見据えたものとなっています。改正についての意見募集は、7月29日から9月11日まで行われ、11月1日から新基準として適用される見通しです。

新規上場などにかかわる形式基準の改正事項をまとめたものが図表1です。市場第1部について、流動性に関する項目では、株主数は800人以上(現状2,200人以上)、流通株式時価総額は100億円以上(現状10億円以上)、時価総額は250億円以上(現状も同じ)との案が示されました。これが、将来的なプライム市場への上場に際しての、流動性要件になると思われます。

第1部に移行する際の現行緩和基準は廃止、予定通り2022年4月に市場は3区分され再編へ

なお、現行制度において、市場第1部に直接上場する場合の時価総額は、前述の通り250億円以上必要ですが、市場第2部およびマザーズから市場第1部に市場変更する場合の時価総額は40億円以上と、基準が緩くなっています。今回の改正案では、この点が是正され、市場第2部およびマザーズから市場第1部に市場変更する場合でも、時価総額の要件は、250億円以上となります。

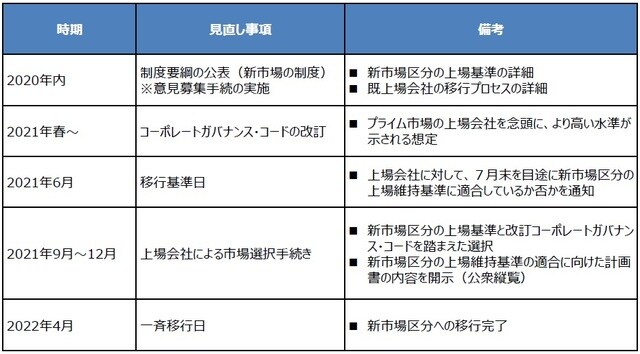

このほかにも、上場廃止基準が見直され、また、不祥事企業への対応も厳格化する方針が示されました。なお、今後のスケジュールについては図表2の通りで、基本的に2月21日に公表されたものから変更はなく、2022年4月に市場は3区分に再編される予定です。今後は、3区分の上場基準に関する詳細や、新TOPIXの算出基準にかかわる議論が進むと思われますので、都度、内容を確認していきます。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『東証の市場改革~現時点でのアップデート』を参照)。

(2020年7月31日)

市川 雅浩

三井住友DSアセットマネジメント シニアストラテジスト