\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

欧州中央銀行(ECB)ラガルド総裁の会見のトーンはハト派(金融緩和を支持する傾向)的でした。たとえば、景気が大幅に上振れない限り、債券購入枠(PEPP)を全額利用すると明言したのは、枠を使い切らない可能性もあるとしていた前回の理事会より緩和姿勢が強まった印象だからです。ただ、ユーロ圏の景気に底打ちも見られたこと等から今回は据置きが選択された模様です。

ECB政策理事会:市場予想通り据置き、ユーロ圏の景気底打ちに政策対応の手ごたえ

欧州中央銀行(ECB)は2020年7月16日の政策理事会で、市場予想通り一連の金融政策を据え置き、パンデミック緊急購入プログラム(PEPP)の規模は1兆3500億ユーロ(約160兆円)、中銀預金金利をマイナス0.5%で維持しました。

ECBのラガルド総裁は3月から6月に繰り出した一連の金融政策などの効果を強調しています(図表1参照)。一方で新たな金融政策の必要性を判断するよりも、今回は経済情勢や政治、特に欧州連合(EU)に関連する財政政策の今後の動向を見守る姿勢を示しました。

どこに注目すべきか:PEPP、景況感指数、貸出、B/S、復興基金

ECBのラガルド総裁の会見のトーンはハト派的でした。たとえば、景気が大幅に上振れない限り、PEPPを全額利用すると明言したのは、枠を使い切らない可能性もあるとしていた前回の理事会より緩和姿勢が強まった印象だからです。ただ、ユーロ圏の景気に底打ちも見られたこと等から今回は据置きが選択された模様です。

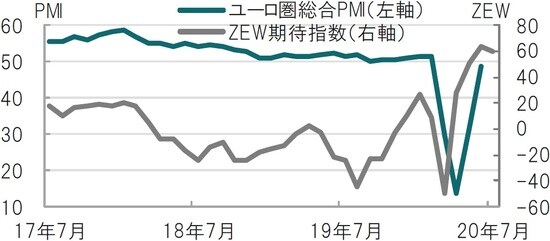

ユーロ圏の景況感指数に回復が見られます。たとえば6月のユーロ圏総合購買担当者景気指数(PMI)は48.5と、回復の目安となる50に近づき、ドイツの欧州経済研究センター(ZEW)の景気期待指数は7月が59.3(景気中立はゼロ)とプラスを維持しています。もっとも、景況感指数は前月からの比較であり、水準が低いままである点に注意は必要です。

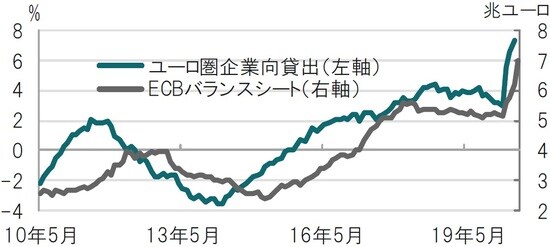

ユーロ圏の景気底打ちの背景として貸出の回復が挙げられます(図表2参照)。ラガルド総裁も会見でユーロ圏の景気動向を占う上で重要な指標である企業向け銀行貸出(図表2参照)が、5月は前年比7.3%と急拡大したことを指摘しています。この貸出拡大に主要な役割を果たしたのが条件付き長期資金供給オペ(TLTRO)で、TLTROに伴い、ECBのバランスシート(B/S)も急拡大しています。ECBはPEPPなど債券購入に加え、TLTROもECBのB/Sを拡大させています。

しかし、据置きの背景が、今後は金融緩和政策の必要性に転じる不安から温存したに過ぎない可能性もあります。

まず懸念されるのは、新型コロナウイルスの感染再拡大です。PEPPの期限は来年半ばとなっていますが、仮に感染第2波となれば延期は必至と思われます。

銀行の貸出態度が引き締め(貸出に消極的)となる可能性も指摘されています。ECBの貸し出しサーベイにも、今後ユーロ圏の債務保証プログラム終了に伴い銀行貸出態度がタイトとなる可能性が指摘されています。ラガルド総裁も、債務保証の終了は視野に入れている模様です。中銀預金金利のマイナス金利適用対象を拡大させるなどの金融緩和策を今回温存したのは今後の政策対応の余地を残したのかも知れません。

現在進行中で議論となっている欧州復興基金の動向を見守る姿勢も、据置きの背景と見られます。EU首脳会議は結局20日午後4時(日本時間同11時)から再開となるなど、当初の予定(18日まで)を延長してギリギリの交渉となっています。報道では合意の方向の印象ですが、補助金の割合など譲歩も重ねている様子です。欧州復興基金の交渉結果は要確認で、ECBはこの交渉を前に、方向感は出しにくかったでしょう。

出所:ブルームバーグのデータを使用してピクテ投信投資顧問作成

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『ECB、意味のある据置』を参照)。

(2020年7月20日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~