●海外投資家は年初から日本株を大幅に売り越しており、日本株投資に慎重な姿勢がうかがえる。

●個人は逆張り、事業法人は自社株買い、信託銀行は年金のリバランスなどから、買い越し傾向に。

●海外投資家の売り越し額は先物を含め7兆円超、売り圧力を吸収しているのが日銀のETF購入。

海外投資家は年初から日本株を大幅に売り越しており、日本株投資に慎重な姿勢がうかがえる

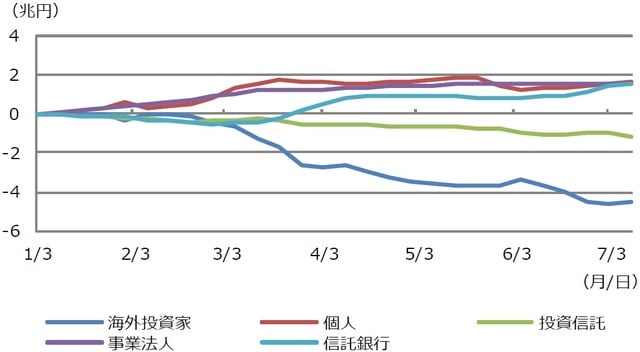

今回のレポートでは、年初からの日本株の売買状況について、投資部門別の動きを検証します。コロナ・ショックで相場が荒れるなか、各投資主体がどのように行動したかを確認することは、今後の日本株を展望する上で重要と考えます。なお、データは、東京証券取引所が毎週第4営業日に公表している投資部門別売買状況のうち、東京・名古屋2市場、1部、2部と新興企業向け市場の合計売買代金(現物)を用います。

対象の投資部門は、海外投資家、個人、投資信託、事業法人、信託銀行の5部門です。2020年1月3日を基準に、毎週の売買代金(差額)を累計し、足元までの推移を投資部門別に示したものが図表1です。はじめに、海外投資家の動きをみると、大幅な売り越しとなっていることが分かります。ここには、中長期的な視点で運用を行う海外の年金などが含まれますが、日本株投資に慎重な姿勢がうかがえます。

個人は逆張り、事業法人は自社株買い、信託銀行は年金のリバランスなどから、買い越し傾向に

次に、個人および投資信託の動きを確認します。個人は一般に、相場の下落局面で買い、上昇局面で売るという、いわゆる「逆張り」の手法を好むとされます。今回も、コロナ・ショックで株価が大きく下落した2月下旬から3月下旬にかけて、日本株を買い越す動きがみられました。一方、投資信託も個人投資家を含みますが、現物株を積極的に取引する個人とは異なり、リスク回避姿勢が強いため、年初から売り越し傾向にあります。

個人と同様、年初から買い越し傾向が続いているのが事業法人です。事業法人による現物買いは自社株買いと推測され、今年の相場を一定程度下支える要因になっています。そして、国内の年金の動きが反映される信託銀行は、年初売り越しが目立ちましたが、3月下旬から4月上旬にかけて、大きく買い越しに転じました。これは、期末・期初の年金ポートフォリオのリバランスによるものと考えられます。

海外投資家の売り越し額は先物を含め7兆円超、売り圧力を吸収しているのが日銀のETF購入

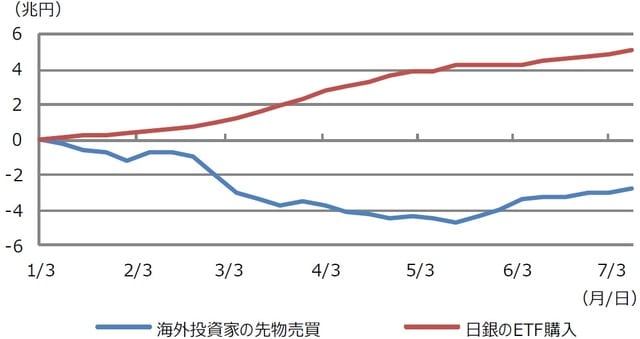

以上より、年初からの現物取引については、海外投資家の売り越し(累計で約4.5兆円)と、国内投資家の買い越し(個人、事業法人、信託銀行の累計合算で約4.7兆円)、という構図が確認できます。なお、先物取引に目を向けると、海外投資家は年初から足元まで、累計約2.8兆円を売り越しています(図表2)。海外投資家の先物売りは、裁定業社(証券会社など)の裁定取引を通じ、現物の売り要因となります。

海外投資家による現物と先物の売り越し累計額を単純合計すると、約7.3兆円に達し、前述の国内投資家による買い越し累計額の約4.7兆円を大きく上回ります。この売り圧力を吸収しているのが、日銀のETF購入で、年初からの累計購入額は約5.1兆円にのぼります。日銀に相場を押し上げる意図はありませんが、買い越し額は突出しており、日本株の安定に大きく貢献しているのは確かだと思われます。

(出所)Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

(出所)大阪取引所、Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『年初からの日本株の投資部門別売買状況』を参照)。

(2020年7月20日)

市川 雅浩

三井住友DSアセットマネジメント シニアストラテジスト