「即時で設備投資全額が経費に落ちる」驚異的な特例も

⑦多額の設備を即時償却「中小企業経営強化税制」

さらに償却特例制度の中で、もっとも節税効果の高い特例がある。これを「中小企業経営強化税制」という。特別償却と税額控除のいずれかの選択制だ。特別償却を選択した場合、100%償却、つまり「即時で設備投資全額が経費に落ちる」という驚異的なものなのだ。

この税制の適用を受けるためには、「中小企業等経営強化法に規定する経営力向上計画」(通称経営力向上計画)の認定を受けておく必要がある。「経営力向上計画」とは、2016年からスタートした制度。対象は、資本金10億円以下や従業員数2,000人以下等の条件を満たした中小企業。それらの会社が、特定の書式に基づいて事業計画書を策定すれば、業種に応じた所管の省庁から認定を受けることで、優遇税制や金融支援などの特典を受けられる、というもの。経済産業省認定の会計事務所や、商工会議所等の支援機関のサポートを受けて策定するのが一般的だ。

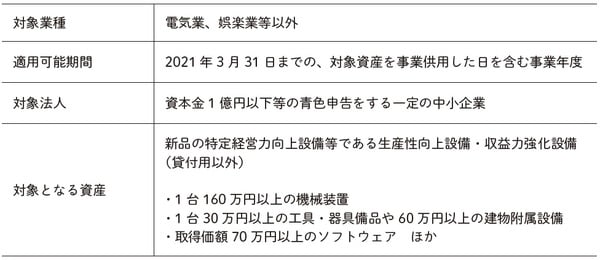

下記の図表3の説明をしよう。中小企業経営強化税制の対象となる資産を、「特定経営力向上設備等」と言い、「生産性向上設備(A類型)」と「収益力強化設備(B類型)」の2種類がある。この税制適用を受ける場合、「その設備投資が経営力向上に資すること」を証明をする必要がある。A類型の資産の場合、工業会等から、以下2つ両方を証明する書類が必要となる。

①販売が開始されてから、「機械装置:10年以内、工具:5年以内、器具及び備品:6年以内、建物附属設備:14年以内、ソフトウェア:5年以内のもの」であること。

②「旧モデル比で経営力向上に資する指標(生産効率、エネルギー効率、精度等)」が「年平均1%以上向上しているもの」であること

一方、B類型のように証明書が出ない資産の場合、自社で投資計画(「年平均の投資利益率が、5%以上となる」ことが見込まれる投資計画)を策定し、経済産業局にて確認を受ける必要がある。

なお、先述した「経営力向上計画」の申請は、原則として「設備取得前」に申請&認定を受ける必要があるが、「設備取得から60日以内」に申請をしても良い。

さらに注意すべき点は、経営力向上計画の認定は、「事業年度末までに取得していなければならない」ということ。計画の申請から認定まで約1ヵ月かかるため、決算直前の設備投資は間に合わないかもしれない。この税制適用を受ける場合、早期の段取りをして進める必要がある。

以上のように、特別償却だと即100%の経費化ができる本制度は、中小企業投資促進税制と比較しても、その節税効果は大きい。その分、「手続きが非常に大変」というデメリットもあるので、実行するなら計画的に。

これも考え方は、先の中小企業投資促進税制の場合と同じ。まったく同じ数字を使って、説明しよう。たとえば、ある製造業を営む中小企業が対象資産となる500万円の機械を導入した場合、特別償却額は500万×100%=500万円。普通償却費は、この一回で終了となる。法人税率を30%とすると、節税効果は約150万円となる。

一方、税額控除を選択した場合、節税効果は500万×10%=50万円。特別償却額と比較するとやや少額であり、設備導入初年度だけを見ると不利かもしれない。しかし、減価償却できるトータル金額は、どちらを選択しても500万円と変わらない。法人税等の率を30%として、この設備の生涯にわたる、それぞれの節税額を算出すると、次のようになる。

●特別償却を選択した場合の節税効果

⇒500万×30%=150万円

●税額控除を選択した場合の節税効果

⇒500万×30%+500万×10%=200万円

トータルで見るならば、この税額控除の50万円という金額は大きくないかもしれない。しかし、永久免税となる金額であることを考慮すると、圧倒的に「税額控除が有利」と言える。

田淵 宏明

ヒロ☆総合会計事務所 代表税理士

株式会社ヒロ経営研究所 代表取締役

税理士YouTuber