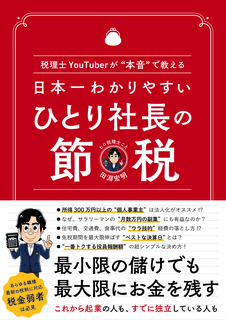

イラスト:キタ大介

そもそも「経費」とは何か?

ここでは節税基本編として、節税と脱税の違い等について解説したうえで、「お金が残る節税策」、「お金がなくなる節税策」等を一挙公開していきたいと思う。

まず、「経費」とは何か?という概念的なお話をしよう。多くの方が勘違いしているので、念を押して説明しておきたい。

①サラリーマンと自営業者「経費概念」のギャップ

「経費で落とせる」とは、どういったことを意味するのか? この言葉、サラリーマンと自営業者で、その捉え方が大きく異なる。

個人事業主や自営業者において、「経費で落とせる」は「税務上、経費計上が可能」という意味。あなたがパソコンを買ったとしても、経費に計上すれば、支出は増えるものの、納める税金は減る。つまり、割引きでパソコンを買ったようなもので、会社のキャッシュは減る。

一方、サラリーマンの場合、「経費で落とせる」は「会社が全負担してくれる」という意味だ。サラリーマンが「パソコンが経費で落ちた」といったら、「パソコン代全額を会社が負担してくれた」という意味になる。

その通り。一方、個人事業主等の経費は、税法上の問題だ。

②これは経費で落ちません! これは経費で落とせます!

では、具体的にどういった支出が、税務上の経費として認められるのか? 法人税法上の経費の正式名称は「損金」といい、法人税法第22条にて次のように規定されている。

法人税法第22条

内国法人の各事業年度の所得の金額の計算上当該事業年度の損金の額に算入すべき金額は、別段の定めがあるものを除き、次に掲げる額とする。

一 当該事業年度の収益に係る売上原価、完成工事原価その他これらに準ずる原価の額

二 前号に掲げるもののほか、当該事業年度の販売費、一般管理費その他の費用(償却費以外の費用で当該事業年度終了の日までに債務の確定しないものを除く)の額

法律の条文というものはすべてが読みにくく非常にわかりにくいかもしれないが、ようは「経費=売上に対応する売上原価、その年の販売費、一般管理費(つまり固定費)」等のことを意味すると考えればよい。これが原則であり、他に下線部の「別段の定め」として特例を定めているのだ。

わかりやすい具体例として、下記の図表1を参考にしていただきたい。

〇印のついたものは、100%経費として計上しても問題ないが、△印のものは仕事とプライベート兼用であるため、合理的な基準をもとに按分計算が必要となる。

そして×印がついたものは、経費性がなく1円も経費として認められない。どこかの芸人さんのように、この×印のついたものを含めて、「何でもかんでも経費に落とす」ということのないよう、ご注意いただきたい。