●典型的なリスクオン相場で円が全面安、ドル円は108円台後半へ、豪ドル円なども大幅な円安に。

●新規材料が出た訳ではなく、膠着していた円相場が他の金融市場の回復に追随し始めた可能性。

●株高や円安は強力な官製相場によるもので、経済再開への期待がリスク資産を支え続けることも。

典型的なリスクオン相場で円が全面安、ドル円は108円台後半へ、豪ドル円なども大幅な円安に

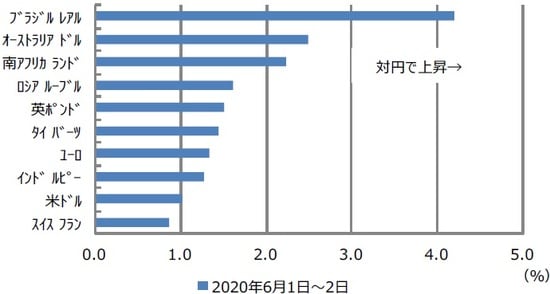

6月2日の為替市場では、日本円が対主要通貨で全面安の展開となりました(図表1)。主要10通貨の中では、ブラジルレアルやオーストラリアドル(豪ドル)、南アフリカランドなど、いわゆる「資源国通貨」が、日本円に対し大きく上昇しました。一方、スイスフランと米ドルは、日本円と同様、市場混乱時に買われやすい「避難通貨」ですが、昨日は日本円に次いで売られており、典型的なリスクオン(選好)の動きがみられました。

ドル円は昨日、市場で米ドルの上値目途として意識されていた200日移動平均線(昨日は108円37銭付近に位置)を上抜け、一時108円77銭近くまでドル高・円安が進行しました。また、豪ドル円は75円手前まで豪ドル高・円安が進み、2月下旬の急落前の74円48銭水準を回復しました。さらに、ユーロ円も121円63銭近くまでユーロ高・円安に振れ、2月下旬の急落前の121円40銭水準を回復しました。

新規材料が出た訳ではなく、膠着していた円相場が他の金融市場の回復に追随し始めた可能性

為替市場において、特にドル円は、これまで極めて動意が乏しく、4月中旬以降、おおむね106円から108円のレンジ内で、膠着感の強い相場展開が続いていました。こうしたなか、昨日は円全面安の動きが一気に強まりましたが、特に目新しい材料が出た訳ではありません。恐らく、これまで反応の鈍かった円相場が、他の金融市場の回復に、ようやく追随し始めたのではないかと思われます。

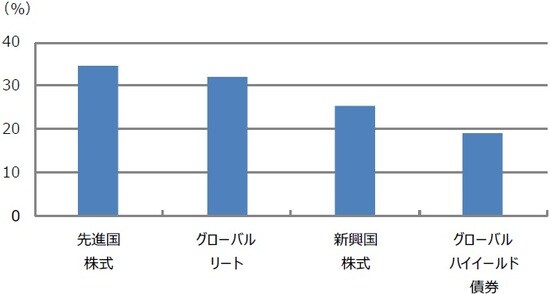

主要アセットクラスについて、直近の安値から6月2日までの上昇率を見たものが図表2です。先進国株式は34.6%、グローバルリートは32.1%、新興国株式は25.4%、グローバルハイイールド債券は18.9%、それぞれ上昇しています。強気相場に明確な定義はありませんが、30%を超えて上昇している先進国株式やグローバルリート、20%超上昇している新興国株式は、少なくともしっかりとした回復基調にある相場といえます。

株高や円安は強力な官製相場によるもので、経済再開への期待がリスク資産を支え続けることも

株式やリートなど、リスク資産の価格が上昇している背景には、世界各国で大規模な経済対策が打ち出されていることや、主要中央銀行により、利下げを含めた積極的な流動性支援策が講じられていることなどがあります。つまり、今の相場は、実体経済や企業業績ではなく、政府の財政政策や中央銀行の金融政策がリスク資産の価格形成に強く影響する、「官製相場」の色合いが濃いといえます。

市場には、新型コロナウイルス感染の第2波や、米中対立、米国内で広がる抗議や暴動など、リスク要因はいくつか存在します。しかしながら、いずれも深刻化しない限り、例えば新型コロナウイルス感染の第2波であれば、実際に世界各国に感染が広がり、多くの国が外出制限などの措置を再び導入するような展開とならない限り、強力な官製相場のもと、経済活動再開への期待が、株高、円安の動きを支える状況が続くことも考えられます。

(出所)Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『為替市場は円全面安の展開に』を参照)。

(2020年6月3日)

市川 雅浩

三井住友DSアセットマネジメント シニアストラテジスト