●2025年の日米金融政策は、FRBが3月と9月に利下げし、日銀が1月と7月に利上げ実施とみる。

●2025年末の10年国債利回りは米国で4.3%、日本で1.4%を予想、利回り格差は縮小方向。

●ドル円は2025年末に153円で着地を予想するが、トランプ政策次第で変動幅は拡大の見込み。

2025年の日米金融政策は、FRBが3月と9月に利下げし、日銀が1月と7月に利上げ実施とみる

2025年のドル円相場を見通す上で、はじめに日米金融政策の見方を整理します。米国の金融政策について、弊社は米連邦準備制度理事会(FRB)が2025年3月と9月、2026年3月と9月の米連邦公開市場委員会(FOMC)において、半年毎に25ベーシスポイント(bp、1bp=0.01%)ずつ4回の利下げを行い、フェデラルファンド(FF)金利の誘導目標が3.25%~3.50%に達したところで利下げは終了と考えています。

日本の金融政策について、弊社は日銀が2025年1月と7月、2026年1月の金融政策決定会合において、半年毎に25bpずつ3回の利上げを行うと予想しています。無担保コール翌日物金利の誘導目標は、2026年1月時点で中立金利(景気を熱しも冷ましもしない名目金利)のレンジ(1.00%~2.50%程度、日銀などの資料による推計)下限に達するため、その後の利上げペースは年1回程度となり、次の利上げは2027年1月とみています。

2025年末の10年国債利回りは米国で4.3%、日本で1.4%を予想、利回り格差は縮小方向

次に、これら日米の金融政策の見通しを踏まえ、10年国債利回りの動きについて考えます。米国では、次期トランプ政権が拡張気味の財政政策を行う可能性が高く、タームプレミアム(年限に応じた上乗せ金利)の上昇が長期金利を押し上げる展開も想定されます。利下げが半年に1回程度であれば、米国の10年国債利回りは総じて高止まりしやすい状況になると思われ、2025年12月末の着地水準は4.3%とみています。

一方、日本では、賃金の増加や企業の旺盛な設備投資意欲、減税を含む経済対策などにより、国内経済は成長軌道をたどる公算が大きく、また、半年に1回程度の日銀の利上げペースが次第に見通せるようになることで、長期金利に緩やかな上昇圧力が生じると考えています。これらの点を踏まえ、日本の10年国債利回りについて、2025年12月末の着地水準は1.4%と予想しています。

ドル円は2025年末に153円で着地を予想するが、トランプ政策次第で変動幅は拡大の見込み

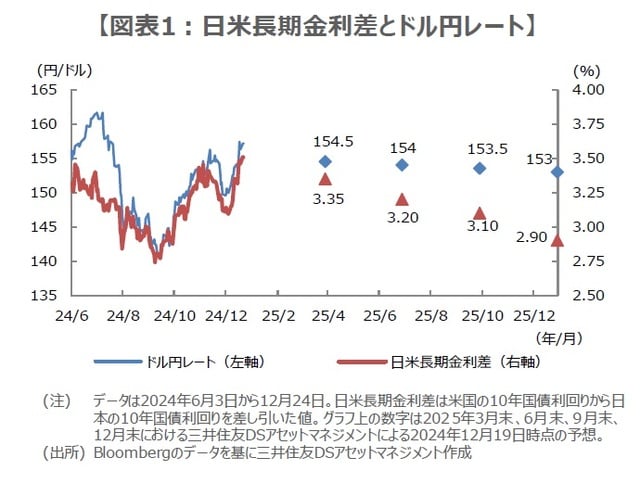

日米長期金利差が縮小していく過程では、一般にドル安・円高が進みやすいとされます。弊社は2025年12月末のドル円の着地水準について、1ドル=153円と予想していますが(図表1)、2025年は次期トランプ政権がどのような政策を前面に打ち出してくるかによって、また、ここに投機的な動きも加わることで、ドル円相場の変動がかなり大きくなることも想定されます。

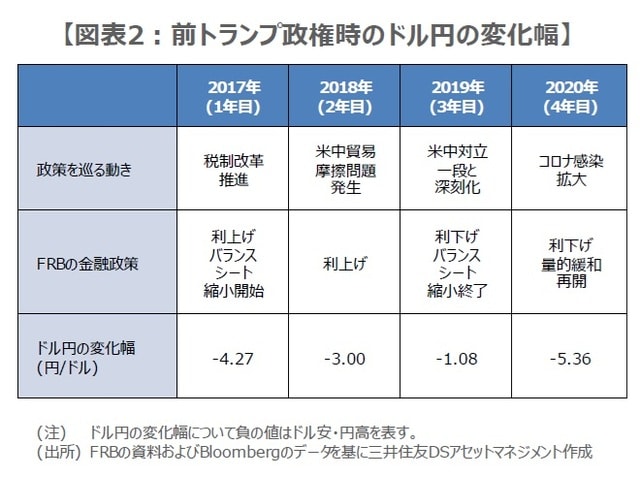

トランプ氏の景気刺激的な政策はドル高要因と考えられますが、過度にドル高・円安が進めば、本邦当局による為替介入の可能性が高まるため、160円を超えるドル高・円安の進行は見込みがたいように思われます。なお、前回のトランプ政権ではドル安・円高が進み(図表2)、特に米中の関税引き上げ合戦は、FRBの利下げ(不確実性の高まりによる景気への配慮)と一段のドル安・円高進行の要因になったため、これらは留意すべき点です。

(2024年12月26日)

※当レポートの閲覧にあたっては【ご注意】をご参照ください(見当たらない場合は関連記事『2025年の「ドル円相場」見通し【解説:三井住友DSアセットマネジメント・チーフマーケットストラテジスト】』)。

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト