パッシブ運用とアクティブ運用…その違いは?

運用方針とは、投資信託をどのように運用するかという姿勢を示すものです。これは、大きく「パッシブ運用」と「アクティブ運用」の2つに分けることができます。

■パッシブ運用

パッシブ運用は、ベンチマークに連動する運用を目指すものです。

「日経平均インデックスファンド」や「TOPIXインデックス」などと名前のついた投資信託がありますが、これらは名前にあるベンチマークに連動させるように運用しますよ、ということを意味しています。(関連記事:初心者おすすめの「つみたてNISA」、デメリットは意外にも…)

既存の数値に準拠することを目指すので、比較的運用がシンプルで、投資家が負担するコストも低くなります。「よく分からないけどとりあえず選ぼう」ということであれば、パッシブ運用の投資信託を選んだ方が無難でしょう。

■アクティブ運用

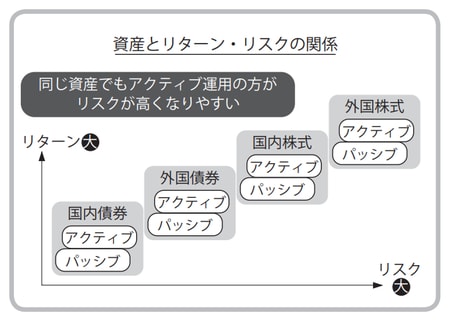

アクティブ運用は前述したベンチマークを上回る運用を目指すもので、パッシブ運用よりもやや高いリターンが期待できます。

このタイプでは、ベンチマークを上回る運用を実現するために、ファンドマネージャーによる細かい銘柄選別や企業の分析を行います。そうすることで、より高いリターンを目指すのです。なお、どのような銘柄選別を行うかという方針は、あらかじめ投資信託ごとに示されています。

ただし、アクティブ運用をすれば必ずリターンが高まるというわけではありません。

ときには運用結果がベンチマークを下回ることもあるので注意が必要です。また、このタイプはファンドマネージャーが細かい銘柄分析を行う分、コストが高くなる傾向があります。

このコストは「信託報酬」と呼ばれ、投資家から集まった資産の中から支払われています。つまり、投資家がこのコストを負担することになるため、運用の足かせとなります。

また、投資する銘柄の数が少なくなるため、パッシブ運用の投資信託に比べてややリスクが高くなる側面もあります。

ここまでの話だけでは、パッシブ運用とアクティブ運用は大幅に異なる値動きをするように感じるかもしれませんが、実際のところ、この2つはかなり似た値動きをします。大雑把な言い方をすると、「少し違う」という程度です。

「何に投資しているか」という点での違いと比べれば、運用方針による値動きの差は微々たるものです。まずは「何に投資しているか」、次に「運用方針」の順で投資信託を選ぶと良いでしょう。

誤解されやすい「リスク・リターン」の意味

ここまで、何気なく「リスク」や「リターン」といった言葉を使ってきましたが、じつはこの2つの言葉には気をつけなければいけません。

これを誤解したまま投資信託を購入している人もいるようですが、そのままでは失敗してしまいかねません。投資で失敗しないためには、これらの言葉をしっかりと理解しておくことが必要です。

まず「リターン」についてですが、この言葉を「収益」や「利益」と理解されている方は多いようです。それでも間違いではありません。

しかし、それだけではありません。

リターンを直訳すると「戻り」ですが、投資したお金が増えて戻ってきても減って戻ってきても、その結果を総称してリターンと呼ぶことに変わりはありません。増えて戻ってきたら「プラスのリターン」、減って戻ってきたら「マイナスのリターン」と呼ぶだけです。

よって、「リターン」という言葉には、利益はもちろん、損失も含まれるのです。

リスクには、「危険」の他にも意味がある

一方、「リスク」という言葉は、業界や場面ごとに意味が異なるので誤解されやすい傾向があります。

一般的には、「危険」という意味で使われることが多いでしょう。自動車であれば「事故のリスク」、スポーツであれば「ケガのリスク」といった具合です。一方、金融業界においては、大きく2つの意味で使われています。

ひとつは、一般的なものと近い意味で使われています。その例が保険の場合で、様々な危険から生じる「損失」の意味で使われることが多くなっています。「この生命保険は、死亡リスクに備えて加入するものです」「災害のリスクに備えるためには、保険が有効です」などといった具合です。

もうひとつは、投資や運用において使われる「変動幅」の意味です。運用している資産や商品がどの程度値上がり・値下がりするのか、その変動幅こそが「リスク」なのです。

「この投資信託はリスクが低くなっています」の意味

たとえば、ある投資信託の説明を受けた際に、「この投資信託はリスクが低くなっています」と言われた場合、決して「この投資信託は元本割れする可能性が低いですよ」ということを意味しているわけではありません。

正確な意味としては次のようになります。

「この投資信託は、利益が出ても損失が出ても、その額は小さいですよ」つまり、「この投資はリスクが小さい」とは、正確に言うと、「大儲けはできないが大損もしない」ということになります。

一般的に、外国の株式は「リターン」や「リスク」が大きいと言われますが、それは株式自体の変動に加えて、為替相場の変動も影響するためです。2つの変動要素があるわけですから、投資の結果を意味する「リターン」と、変動幅を意味する「リスク」の両方が大きくなるのは自明の理でしょう。

外国の株式のように、リターンやリスクが大きい、つまりハイリスク・ハイリターンの資産もあれば、国内の債券のようにリターンもリスクも小さい資産もあります。

これらの良い所取りをして、ローリスク・ハイリターンの資産があると良いのですが、そのような資産はありません。リターンが高ければリスクも高い、リスクが小さい資産を選べば期待できるリターンも小さくなります。

プルーデント・ジャパン 代表取締役

瀧川 茂一

ファイナンシャル・プランナー

小山 信康