\2月7日(土)-8日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

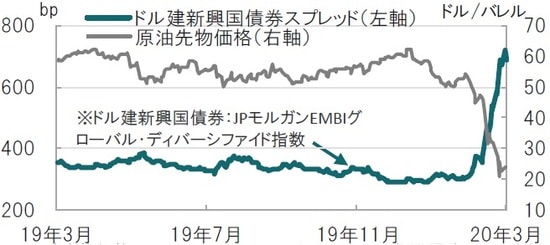

国際通貨基金(IMF)が指摘するように、新型コロナウイルスの感染拡大の経済への影響は新興国でも深刻です。ドル建て新興国債券と米国国債との利回り格差(スプレッド)は信用力の悪化懸念で急拡大しています。新興国の中でも産油国は原油価格などの急落もマイナス材料で、IMFの対応が注目されます。

IMF:20年の世界経済見通しがマイナスとなる可能性を示唆し、新興国の影響にも言及

国際通貨基金(IMF)のゲオルギエバ専務理事は2020年3月23日に声明で、新型コロナウイルスの感染拡大を受け、今年の世界全体の経済成長率がマイナスになるとの見通しを示しました。仮にマイナス成長となれば、リーマン・ショックによりマイナス0.1%の成長率となった09年以来です。

また、ゲオルギエバ専務理事は、感染拡大の影響は新興国においてより深刻で、投資家が今年になって新興国市場から830億ドルの資金を引き揚げたと指摘すると共にIMFには1兆ドルの融資能力があることを示唆しました。

どこに注目すべきか:新興国、スプレッド、格付け、調達ギャップ

IMFが指摘するように、新型コロナウイルスの感染拡大の経済への影響は新興国でも深刻です。ドル建て新興国債券と米国国債との利回り格差(スプレッド)は信用力の悪化懸念で急拡大しています(図表1参照)。

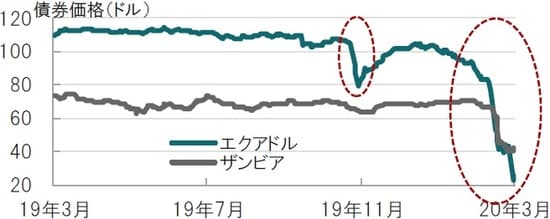

新興国の中でも産油国は原油価格などの急落もマイナス材料で、IMFの対応が注目されます。新興国すべてに早急な救済が必要というわけではないと見ていますが、反対に、市場の評価から判断して、IMFの支援が必要と思われる具体的な国としてエクアドルやザンビアがあげられます(図表2参照)。両国の価格水準を利回りに換算すると、懸念の目安である50%を上回ること、格付けはC格と新興国でも数少ない低格付けとなっています。格付け会社フィッチ・レーティングスの外貨建て長期債格付けを参照するとエクアドルはCC、ザンビアはCCCとなっています。

産油国のエクアドルを例に、低格付けの問題点を振り返ると、まず懸念されるのが、原油価格下落などにより財政が悪化したことによる対外債務返済能力の著しい低下です。フィッチの推計によると、エクアドルの調達ギャップ(要返済額と収入の差異)は今年35億ドル程度が見込まれています。

こうした中、3月24日に償還を迎えた債券3億2,500万ドルについては支払うとしたものの、その他の債券(22年、25年、30年償還の各債券)については利払いの条件について債権者との交渉を示唆しています。これを受けフィッチは24日にエクアドルをCCに格下げしました。資金繰りは既に自転車操業となっていることがうかがえます。

世界経済減速による原油価格下落に加え、国内事情も厳しくなっています。世論は返済に向けた税制改革に反対で、昨年11月頃は反政府デモが激化しました。加えて、足元では議会が新型コロナウイルスへの対応(エクアドルの感染者数は南米でブラジルに次ぐ規模)を債務返済に優先させるべきと強く求めています。返済はIMF頼りとなりそうです。

エクアドルほどではないにせよ、ザンビアも厳しい状況です。ザンビアは銅やコバルトなどが輸出商品ですが、共に不振が続いています。格付け会社S&Pはザンビアの財政赤字対GDP(国内総生産)比率が7%を超えることなどを理由として先月長期債格付けをCCC+からCCCに格下げし、年内の債務返済に懸念があることを示唆しました。どうやら、IMFの動きに注目が必要になりそうです。

※原油先物価格:ニューヨーク・マーカンタイル取引所(NYMEX)で取引される原油先物(軽質ス

イート原油先物)の先物価格(20年6月現)

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『IMF、新型コロナ感染拡大で新興国への関与の可能性』を参照)。

(2020年3月25日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

【1/28開催】令和8年度の税制改正に対応!

不動産オーナーのための「経営戦略」

“不動産価格高騰“と“家賃停滞”のギャップ…

「資産インフレ貧乏」からの脱出シナリオ

【1/29開催】最新の案件情報も!

一部の企業オーナーが実践している“法人向け決算対策”

「日本型オペレーティングリース投資」基礎講座