●FRBは金融危機当時、金融機関の流動性支援制度としてTAF、TSLF、PDCFを順次導入した。

●リーマン破綻後はAMLF、CPFF、MMIFF、TALFを導入、特定市場や、家計・企業を間接支援。

●すでに一部の制度は復活、その他も続く可能性、流動性確保で投資家心理は一定程度改善へ。

FRBは金融危機当時、金融機関の流動性支援制度としてTAF、TSLF、PDCFを順次導入した

米連邦準備制度理事会(FRB)は金融危機当時、様々な流動性支援制度を導入しました。これらの制度は今後、市場の状況次第で復活する可能性もあるため、今回のレポートでは、各制度の概要を解説します。米国では2006年に住宅ブームが終わり、信用力の低い借り手向けのサブプライム住宅ローンの焦げ付きが急増しました。2007年に入ると、サブプライム住宅ローンの証券化商品に関わった金融機関に対する信用リスクが一気に高まりました。

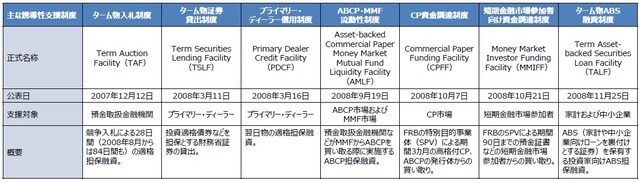

FRBは2007年12月、預金取扱金融機関に直接融資を行う「ターム物入札制度、Term Auction Facility(TAF)」を導入しました。また、2008年3月には、米国債入札に参加するプライマリー・ディーラー向けに「ターム物証券貸出制度、Term Securities Lending Facility(TSLF)」と「プライマリー・ディーラー信用制度、Primary Dealer Credit Facility(PDCF)」を導入し、資金繰りを支援しました(図表)。

リーマン破綻後はAMLF、CPFF、MMIFF、TALFを導入、特定市場や、家計・企業を間接支援

その後、2008年9月15日に米リーマン・ブラザーズが破綻すると、市場の混乱は一段と拡大し、金融システムの機能は著しく損なわれました。これを受け、FRBは新たな流動性支援制度を打ち出しました。同年9月には「ABCP・MMF流動性制度、Asset-backed Commercial Paper Money Market Mutual Fund Liquidity Facility(AMLF)」を導入し、ABCP市場とMMF市場の流動性を支援しました。

FRBはまた同年10月に、「CP資金調達制度、Commercial Paper Funding Facility(CPFF)」と「短期金融市場参加者向け資金調達制度、Money Market Investor Funding Facility(MMIFF)」を導入し、CP市場と、短期金融市場の参加者向けに、流動性支援を行いました。続く11月には「ターム物ABS融資制度、Term Asset-backed Securities Loan Facility(TALF)」を導入し、間接的に家計や中小企業向けに流動性を供給しました。

すでに一部の制度は復活、その他も続く可能性、流動性確保で投資家心理は一定程度改善へ

これら一連の流動性支援制度のうち、今回のいわゆるコロナ・ショックによる市場の混乱を受け、PDCFとCPFFが2020年3月17日に復活しました。なお、PDCFやCPFFなどは、前述の通り、非預金取扱金融機関の資金繰り支援を目的とする制度ですが、その設立の根拠となるのが、米連邦準備法13条3項です。同項は、異常かつ緊急の場合、最低5名のFRB理事の承認により、連邦準備銀行による家計や企業などへの与信供与を認めています。

この先、金融環境の悪化が続けば、PDCFやCPFFだけでなく、他の流動性支援制度も復活する可能性が高いと思われます。ただ、当然ながらこれらの制度は、新型コロナウイルスの感染拡大を抑えるものではないため、直ちに金融市場が落ち着くとは限りません。それでも、金融機関や特定市場の流動性確保には大きく貢献できるため、一定程度、投資家心理の改善につながると考えられます。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『コロナ・ショック…FRB「流動性支援制度」で市場は安定か?』を参照)。

(2020年3月19日)

市川雅浩

三井住友DSアセットマネジメント シニアストラテジスト