\参加無料/

【オープンハウスのアメリカ不動産投資セミナー】

「180万円増える」から「800円しか増えない」時代へ

「そもそも、投資って必要なの? 別にしなくてもよくない?」という疑問を持つ方もいるでしょう。この疑問に対して、明確に答えを出したいと思います。私たちは、過去の事例や自分の経験をもとに物事の判断を行う傾向があります。まずはそれにならって、過去の事例で考えてみましょう。

すると、「投資は不要」という結論に達するはずです。親や祖父母の世代の多くは、投資とは無縁のまま家族を養い、老後の生活をそれなりにまかなっているからです。

これまでの自分の経験をもとに考えるとどうでしょう。やはり、結論としては「投資は不要」となります。今日まで、投資をせずとも特に支障なく暮らしてきたはずですから。

なぜ、これまで私たちの生活に投資が必要なかったのでしょうか? それは、投資をしなくても勝手に資産や給料が成長してくれたからです。

約30年前のバブル景気の頃、預金の利率はたいへんな高水準で推移していました。元本が保証されている上に、6%以上の利率が約束されていたのです。6%というのは、100万円の預金を放置し続けるだけで、10年後には約180万円になるという数字です。無理に投資をしなくても、預金は勝手に成長してくれていたのです。

また、日本の経済も成長していたので、毎年給料が増えるのも当たり前でした。リタイア世代が受け取る年金も、物価と連動する形で増えていました。これまでの私たちの感覚では、預貯金で資産を守りながら増やすというのは、ごく一般的な考えだったと言えるでしょう。しかし、今後はどうでしょうか。

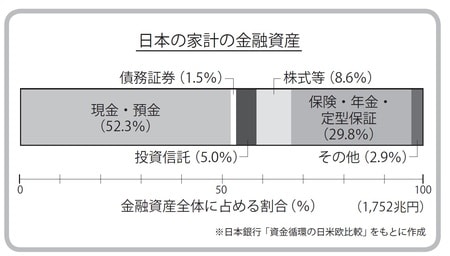

現在、預金の利率はご存知のように超低金利で推移しています。定期預金でも0.01%という数字がごく普通に見られます。100万円預金していても、10年で800円(税引き後)しか増えません。給料も、日本経済の低成長によって据え置きになっている企業が数多くあります。

\参加無料/

【オープンハウスのアメリカ不動産投資セミナー】

今後リタイアする世代が受け取る年金も、かつてのように物価が上がった分増えるということはありません。むしろ実質的には減っていく可能性の方が高くなっています。

誰もがなんとなく感じている通り、「これからは昔とは違う」のです。にもかかわらず、親や祖父母と同じように資産を管理して、同じように家族を養い、老後を迎えることができるでしょうか。

かつて投資とは、より裕福な生活を目指し、積極的にリスクをとってお金を増やすという性格のものでした。しかし、これからはそのような考えでは通用しません。現代においては、生活を守るために投資が必要となるのです。

近年、金融庁をはじめとする政府は「貯蓄から投資へ」というスローガンをよく使います。この言葉には、国民のタンス預金を市場に投入させ、経済を活性化させようという意図があると言われています。確かにそれもあるでしょう。

高齢化が進む社会で、老後に備えて後生大事に預金を持ち続けている人が多くなると、日本経済は尻すぼみになる一方です。国という大きな枠を考えれば、放置できる問題ではありません。

しかし、政府はべつに、悪意をもって国民の預金を剥奪して丸裸にしようとしているわけでもないでしょう。もしかしたら政府は、警鐘を鳴らしているのかもしれません。今後、投資が「選択肢のひとつ」ではなく「必須のもの」となっていくことを、「貯蓄から投資へ」というスローガンによって間接的に教えてくれているのかもしれません。

これから来るであろう厳しい時代への対策のひとつとして、私たちに少しずつ腕慣らしをするよう、告げているのでしょう。

少し恐い話になってしまいましたが、ただ働いてお金を貯めればいいだけの時代は終わったということはご理解ください。これからは、「お金にも働いてもらう」という発想を身につけることが必要なのです。この「お金にも働いてもらう」ということを行う具体的な方法こそ、投資なのだと言えます。

仕事はできても「お金周り」にルーズすぎる日本人

「投資が必要なのは分かった。じゃあ、お金が貯まったら始めるよ」

こんな声をよく耳にします。必要なお金は預貯金で確保しておき、さらに余裕資金ができれば投資をしようということでしょう。しかし、これはお金に対する思考停止です。私たちがお金を貯めることを、「目的」と「手段」に分けて考えてみましょう。

まず、「目的」です。お金を貯める目的は、年齢や生活状況などによって人それぞれでしょうが、普段の生活のためであったり、子どもの教育資金や老後資金だったりするでしょう。具体的な目標金額はあいまいでも、「子どもを大学に行かせるとなると〇万円くらいは必要だろうな」というイメージはあるはずです。このように、お金の「目的」に関しては、ある程度のビジョンができている人が多いようです。

ところが、「手段」に関してはあいまいな方が多いように感じます。どの目的に対しても「とりあえず貯める」と、預貯金一本槍となっている状態です。そのために、「なくなっても困らないような余裕資金でもあれば、投資してみてもいいかな?」というスタンスになるのだと思います。しかし、これを会社の仕事に例えると、さまざまな仕事を抱えつつも、それらがすべて机の上にバラバラに置いてあるようなものです。

\参加無料/

【オープンハウスのアメリカ不動産投資セミナー】

本来であれば、すぐに行う仕事は机の上に置き、後回しでもよい仕事は引き出しにしまい、その他の仕事はファイルに整理するなどの工夫をするはずです。このような工夫をするからこそ、みなさんは着実に良い仕事をこなし続けることができるのです。

お金に関しても同様で、目的ごとに管理の方法は異なってもいいはずです。たとえば、日々の生活費であれば普通預金、家を買うための頭金なら定期預金、老後の生活資金であれば養老保険といった具合です。

これらの手段に共通しているのは、「金融機関がお金を守ってくれる」という点です。預貯金であれば銀行、養老保険であれば保険会社が守ってくれます。その代わり、お金が増えることはほぼ期待できません。

お金を増やす手段としては、少しリスクがあるものの、もっと効率よく増やす方法があります。それが投資です。

なかには、「どうしてもお金が足りなくなったら投資してみよう」と考えている人もいるかもしれません。しかしそうなると、まさに一発勝負のギャンブル的な投資になりかねません。足りなくなる前から投資をしておけば、そんな危険な賭けをしなくても済むのです。

また、お金を貯める上で、預貯金という手段には大きな弱点があることも認識しておきましょう。それは、「いつでも引き出せる」ということです。

預貯金は、いつ引き出しても元本が減少することはありません。定期預金であっても、せいぜい利率が少し下がる程度です。いつでも引き出せる安心感があるからこそ多くの人が利用しているわけですが、気軽に引き出せるようでは、いつまでたっても資産は貯まりません。

「給料日には確かにあったお金、どこいった…」

多くの人は、こんな言葉を口にしたことがあるのではないでしょうか。「お金がない。給料日には確かにあったはずなのに、何故だろう?」これに対する答えは単純です。「使ったから」です。

お金というのは、あったとしても貯蓄し続けるのは難しいものです。一度は預金したけど、いつの間にか使ってしまったという人も多いでしょう。そんな人ほど、投資で積み立てることに向いています。「お金を引き出したいけど、引き出さない方がもっと得をするかも」と考えることができれば、資産を貯め続けるのも難しいことではなくなるはずです。

そこで、本連載で述べていたつみたてNISAのメリットを思い出してみましょう(参照『つみたてNISAが、一般NISAよりも「断然イイ」明確な理由』)。そのひとつは「20年の間にいくら利益が出ても非課税」というものでしたね。たとえば、つみたてNISAで40万円分の投資信託を購入し、5年後に50万円になったとします。10万円も利益が出ているので、すぐにでも売って使いたくなるかもしれません。

しかし、そこで売ってしまうと、残り15年間の非課税期間を捨てることになってしまいます。そうなると、きっと皆さんは思うはずです。「もったいない」と。

貯めることにメリットがあるという状況を作り出せば、お金を引き出すことを思いとどまり、貯め続けることができるはずです。そのために活用できるのが、まさにつみたてNISAなのです。

積み立て額についても、無理をする必要はありません。毎月必ず積み立てなければならないわけではなく、頻度は「毎月」「2ヵ月ごと」「半年ごと」などから選ぶことができます(金融機関によって異なります)。

金額についても、つみたてNISAの年間の積立上限額は40万円なので、毎月積み立てた場合でも最大で3万3333円です。もっとも、毎月3万円あまりとなると、今の生活費を圧迫してしまい、長続きしないことが不安視されます。逆に毎月1000円程度では、大してお金が貯まらないので、やる気が失せてしまうことが懸念されます。

毎月の積み立てをする場合は、5000円ずつ積み立てることから始めてみてはどうでしょうか。毎月5000円程度であれば、1ヵ月の新聞代やスマホ代程度の金額ですから、心理的な圧迫感はそれほど大きくないと言えるでしょう。

しかも、毎月5000円を貯め続けることができれば、年間6万円、10年で60万円となるので、ちょっと贅沢な旅行をしたり、あるいは結婚10年のお祝いで指輪を買うといったことに使えるかもしれません。加えて、年間6万円、10年で60万円というのは、単純に貯めただけの場合の額なので、投資をするためのつみたてNISAでは、それ以上に資産が大きくなることも期待できるのです。

プルーデント・ジャパン 代表取締役

瀧川 茂一

ファイナンシャル・プランナー

小山 信康