超円高&デフレ想定なら現金を厚くする

前回に引き続き、現在、想定できる範囲で有効なポートフォリオの例を見ていきます。

【シナリオ別ポートフォリオ事例 ③アベノミクス失敗シナリオ】

アベノミクスが失敗して、日本が再びデフレに戻るシナリオです。超円高が戻り、再びデフレが襲うため「現金ポジション」を大胆に増やしてしばらく様子を見ることが必要だと思います。株式市場の大きな下落が予想されるために、株価が下落したときに収益が出る運用法を取り入れるといいでしょう。具体的なポートフォリオとしては、次のような形になります。

●現金・・・・・・・・・・・・・50%

●安定運用型のヘッジファンド・・30%

●株式ベアファンド・・・・・・・10%

●外貨資産・・・・・・・・・・・10%

株式ベアファンドは、株価指数が下落すると収益が出るタイプ。ブルベア型投資信託の一種ですが、手数料などが高いために、信用取引などで株価指数のETFを空売りするのもおすすめです。

また、現在では「日経平均ベア(1580)」「NF日経インバースETF(1571)」といった株式ベアファンド型のETFもあります。投資環境が整っていれば、ETFを使うほうがコストは低くて済みます。外貨資産は、自信があればゼロでも構いません。超円高のめどが立つまでは、外貨資産のポジションを極力下げることが大切です。

【図表1 アベノミクス失敗シナリオのポートフォリオ】

超インフレなら現物資産を増やし、資金の目減りを防ぐ

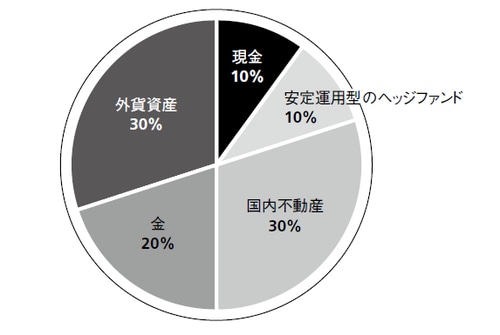

【シナリオ別ポートフォリオ事例 ④超インフレシナリオ】

日本のバランスシートの悪化に世界が注目し、国債などが暴落して超円安となり、日本が超インフレに陥るシナリオです。

毎月物価が50%上がるなどというハイパーインフレは起こらないかもしれません。しかし、1038兆円(財務省「国債及び借入金並びに政府保証債務現在高」より、2013年12月末現在、13年度末見込、補正予算ベース)にも達している政府債務の総額を考えると、日本が経験した高度経済成長時代やオイルショック時のような物価上昇率を超えて、3年で物価が2倍になるような超インフレは、絶対にあり得ないシナリオとはいえないのではないでしょうか。まだ5~6年は大丈夫だとしても、その後はわからないということです。

超インフレ時のポートフォリオでは、現金ポジションをできる限り少なくします。現金のままでは、物価上昇分だけ価値が減少していくことになります。その半面で、不動産や金といった「モノ=現物資産」で保有することが重要になってきます。紙幣価値の動向に関係なく、普遍的な価値を持つ現物資産の比率を多くすることが、超インフレの時代には不可欠です。具体的には次のとおり。

●現金・・・・・・・・・・・・・10%

●安定運用型のヘッジファンド・・10%

●国内不動産・・・・・・・・・・30%

●金・・・・・・・・・・・・・・20%

●外貨資産・・・・・・・・・・・30%

現金ポジションは10%程度で十分でしょう。安定運用型のヘッジファンドもボラティリティ(変動率)が大きくはないために、凄まじいインフレ率には勝てない可能性があります。一方、国内不動産や金といった現物資産を厚くすることで、インフレに対応することができます。国内不動産と金で全体の50%ぐらいになるような形の資産構成でないと、超インフレ時には資産の目減りが止まらなくなります。

外貨資産は米国不動産がおすすめですが、日本が超インフレのような状況では、米国経済もある程度の影響を受けるために、たとえば新興国で今後インフレが期待できそうな国の不動産を購入しておくのもひとつの方法です。

いずれにしても、現金ポジションを可能な限り減らして、不動産やコモディティなどのモノにシフトしておくことが大切です。その場合、超インフレが始まってからでは遅いわけですから、2~3年のタームで予想して、毎年行うポートフォリオの配分の見直しの際に、先を見越して変化をつけていかなければなりません。

超富裕層ほど、現金ポジションが10%でも2億円、3億円と高額になってしまうため、現金ポジションだけあらかじめ金額ベースの取り決めにしておく方法もあります。資産総額が20億円でも、30億円でも、現金ポジションは2億円まで、という方法で、現金の比重を減らすのもいいでしょう。

【図表2 超インフレシナリオのポートフォリオ】