今回のFOMCで決定された政策金利の据え置きなどは、市場の事前の想定通りでした。ただ、FOMCを受け市場では国債市場で小幅ながら利回り低下(価格は上昇)が見られたことから、今回のFOMCはどちらかといえば、ハト派(金融緩和を選好)的な印象です。なお、FRBの戦略見直しについての説明は限定的でした。

FOMC:主要政策金利を据え置きし、現行政策は適切と説明

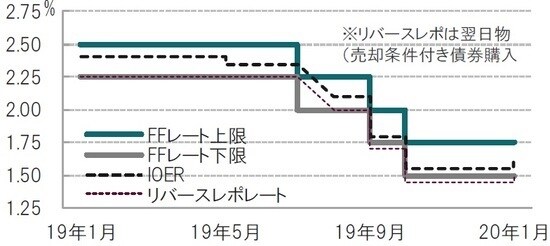

米連邦準備制度理事会(FRB)は2020年1月28、29日に米連邦公開市場委員会(FOMC)を開催し、フェデラルファンド(FF)金利の誘導目標レンジを市場予想通り1.50-1.75%で据え置くことを決定しました(図表1参照)。FOMCは声明で、現在の政策金利の水準を「適切」と説明しています。

なお、超過準備への付利(IOER)レートと翌日物リバースレポ金利は「小幅テクニカルな調整」により5bp(1bp=0.01%)引き上げ、それぞれ1.6%、1.5%としました。

どこに注目すべきか:FOMC、家計消費、新型肺炎、戦略見直し

今回のFOMCで決定された政策金利の据え置きなどは、市場の事前の想定通りでした。ただ、FOMCを受け市場では国債市場で小幅ながら利回り低下(価格は上昇)が見られたことから、今回のFOMCはどちらかといえば、ハト派(金融緩和を選好)的な印象です。なお、FRBの戦略見直しについての説明は限定的でした。

今回のFOMCが、微妙ながらハト派的なトーンと見なされた背景は主に次の3点と見ています。

1点目は家計消費の表現が若干下方修正されたことです。声明の中で、景況判断に言及するとき家計消費の伸びが前回の「強いペースで上昇」から「緩やかなペースで上昇」に下方修正されています。家計消費の「上昇」ペースが変更されただけではありますが、家計消費は米国経済の主要部分であるだけに、今後の動向に注目しています。

2点目は、新型コロナウイルスの感染拡大に伴う経済への影響について、パウエル議長は記者会見で、短期的に中国の生産に影響するのは明白と述べるなど、懸念を表明したことです。

声明では、米国経済について労働市場は力強さを維持し、経済活動は緩やかなペースで拡大と、一部下方修正した面はあるものの、総じて見れば米国景気の回復を指摘していたのとは、対称的な印象です。

3点目は、記者会見でインフレ率が2%目標を継続的に下回り続けることに満足していないことを表明したことです(図表2参照)。他の先進国の中央銀行からは何が問題なのかと言われそうですが、FRBも2%を上限とするような政策運営に見切りをつけたいようです。振り返ってみれば、18年の利上げ、特に後半に見直しの材料があるのかもしれません。

見直しといえば、パウエル議長はFRBの戦略の見直しについて発言しましたが、内容は明かしませんでした。今年半ばに戦略見直しを公表する意向が述べられました。

なお、パウエル議長の記者会見では、IOER引き上げも含め、足元1.6兆ドル程度に拡大した超過準備などテクニカルな質問が目立ちました。

しかし、ポイントはテクニカルな側面より、株式市場との関係が質されました。昨年9月半ばの米短期金利急騰を受けたFRBのTビル購入(その他レポ政策などを導入)を、株式市場はQE(量的金融緩和)と見なし株価が上昇傾向だったからです。

パウエル議長は繰り返し、Tビル購入はQEでないと述べてきていますが、市場は別の解釈です。場合によっては、4-6月期頃にも想定されるTビル購入の停止ですが、細心の注意が求められることになりそうです。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『FOMC、無風ながら微妙に緩和方向もにじませる』を参照)。

(2020年1月30日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

【1/7開催】

高市政権、トランプ2.0、日銀政策、AIバブル…

2026年「日本経済と株式市場」の展望

【1/8開催】地主の資産防衛戦略

「収益は地主本人に」「土地は子へ」渡す仕組み…

権利の異なる2つの受益権をもつ「受益権複層化信託」の活用術

【1/8開催】

金融資産1億円以上の方のための

「本来あるべき資産運用」

【1/10-12開催】

「タックスヘイブン」を使って

節税・秘匿性確保はできるのか?

「海外法人」の設立法・活用法

【1/10-12開催】

遺言はどう書く?どう読む?

弁護士が解説する「遺言」セミナー<実務編>