1月後半に日米欧の中央銀行が金融政策を公表する運びです。日米欧いずれの中銀も金融政策は概ね現状維持が既に公表、もしくは(米国が)想定されています。ただ、戦略の見直しについて温度差が見られます。ECBは明確に見直しを表明しています。米連邦準備制度理事会(FRB)も先のFOMCで戦略について言及しているのに比べ、日銀は慎重姿勢と見られます。

日本銀行:金融政策決定会合の主な意見、金融政策は現状維持

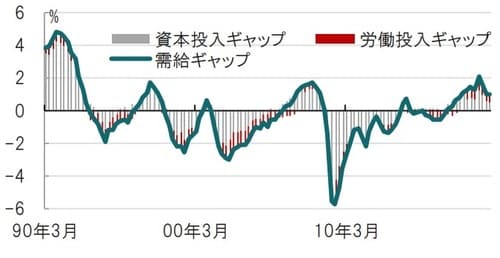

日本銀行(日銀)は2020年1月29日に、1月20、21日に開催した金融政策決定会合の主な意見を公表しました。海外経済の減速など注意点はあるものの、金融政策については現状の方針の維持が適切と述べられています。需給ギャップ(GDP〈国内総生産〉ギャップ)がプラスとなっている現状から、インフレ率の上昇(目標に向かって)を待つ姿勢を示しました(図表1参照)。

なお、ユーロ圏では1月23日に欧州中央銀行(ECB)が政策理事会を開催し、米国では1月30日(日本時間)に米連邦公開市場委員会(FOMC)の結果が公表される予定です。

どこに注目すべきか:主な意見、需給ギャップ、インフレ目標

1月後半に日米欧の中央銀行が金融政策を公表する運びです。日米欧いずれの中銀も金融政策は概ね現状維持が既に公表、もしくは(米国は現時点で)想定されています。ただ、戦略の見直しについて温度差が見られます。ECBは明確に見直しを表明しています。米連邦準備制度理事会(FRB)も先のFOMCで戦略について言及しているのに比べ、日銀は慎重姿勢と見られます。

日銀が、政策金利や債券購入など金融政策の現状維持を決定したことは市場でも驚きは無いと見られます。経済・物価情勢の展望となる「展望レポート」が前回(昨年10月)を概ね踏襲しています。海外経済の減速や、国内の自然災害の影響がある一方、半導体市況の回復や日本政府の財政政策(財政規模7.6兆円程度)の効果を見守りたい状況と思われます。

また、日銀が推定する需給ギャップに加え、内閣府の推定する需給ギャップも7-9月期が+0.6%と前期から拡大しています。この影響を見る上でも現状維持は整合的です。

しかし、ECBやFRBの戦略の見直しの示唆に比べ、日銀は黒田総裁が会見で日本はインフレ率2%に程遠く、政策見直しは時期尚早と述べています。確かに、米国の金融政策の見直しは、内容について今後確認する必要はありますが、インフレ率が落ち着く中、好調な雇用市場を引き締めで後退させる必要があるのかなどが検討されそうです。

ECBはインフレ目標の2%を事実上「上限」としてしまっている政策運営の見直しなどが焦点と見られます。

日本の19年12月の消費者物価指数(CPI) は前年同月比で0.8%と、黒田総裁が見直しに慎重な姿勢と整合的とも見られます。しかし、日本のCPIを消費税の影響を除外してみると、過去20年ほどでも2%を達成した時期は限定的です。通常のCPI(消費税の影響を除外しない)であれば14年などに3%を超える時期もありますが、金融政策との整合性でインフレ率の推移を見るのであれば、消費税による上昇は、特殊要因でしょう。より問題なのは、仮に長期的に日本がインフレ率2%を達成するのが困難なら、「見直す」べき検討事項は極めて多岐にわたることです。その場合、長期的な取り組みが求められるでしょう。継続して注目が必要と見ています。

出所:総務省、ブルームバーグのデータを使用しピクテ投信投資顧問作成

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『日米欧の中央銀行、金融政策公表へ…戦略の見直しに温度差も』を参照)。

(2020年1月29日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

【1/28開催】令和8年度の税制改正に対応!

不動産オーナーのための「経営戦略」

“不動産価格高騰“と“家賃停滞”のギャップ…

「資産インフレ貧乏」からの脱出シナリオ

【1/29開催】最新の案件情報も!

一部の企業オーナーが実践している“法人向け決算対策”

「日本型オペレーティングリース投資」基礎講座