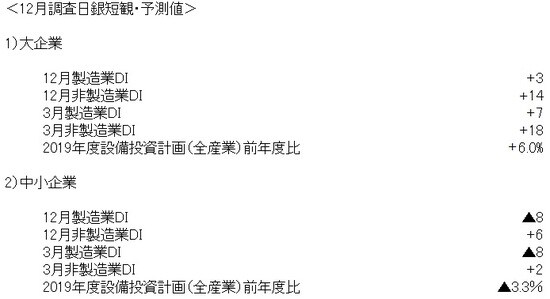

大企業・製造業・業況判断DI+3程度と13年3月(▲8)以来の低水準を予測

非製造業・業況判断DIは9月より鈍化するものの大企業・中小企業とも「良い」超か

●12月調査日銀短観では、大企業・製造業の業況判断DIが+3程度と9月調査の+5から2ポイント程度悪化するとみた。27期連続で「良い」超のプラスではあるものの、13年3月調査の▲8以来の低水準になろう。このところ、鉱工業生産指数が弱含み基調になっていることと整合的な動きで、米中貿易摩擦などにより海外経済が減速してきた負の影響が感じられる内容になろう。

●また、大企業・非製造業の業況判断DIは+14程度とこちらは9月調査の+21から7ポイント程度悪化するとみた。14年9月調査の+13以来の低水準になろう。但し、非製造業は11年9月調査以降34期連続で「良い」超のプラスになろう。

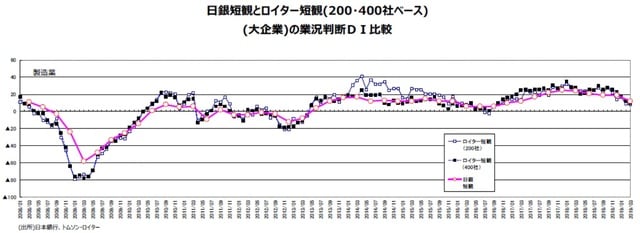

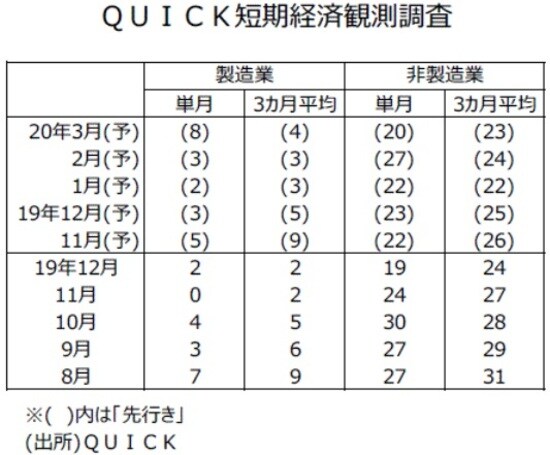

●この予測は、日銀短観DIと連動性が高いことが知られているQUICK短観(12月調査)やロイター短観(12月調査)などを参考にした。

●12月4日に発表されたQUICK短観9月調査の調査期間は11月20日から12月1日である。製造業DIは9月調査の+3から1ポイント低い+2になった。13年3月の▲1以来低水準になった。また、非製造業DIは9月調査の+27から8ポイント低下の+19となった。

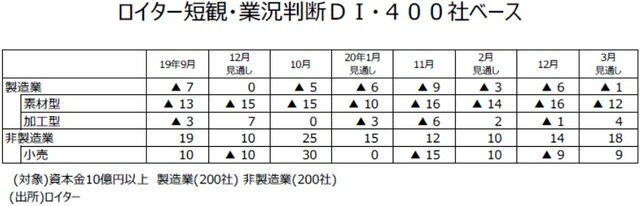

●12月5日に発表されたロイター短観12月調査の調査期間は11月20日から12月2日である。9月調査400社ベースの製造業DIは9月調査から1ポイント改善し▲6となった。一方、200社ベースの製造業の業況判断DIは9月調査の▲2から4ポイント悪化の▲6となった。13年3月の▲12以来6年9カ月ぶりの低水準だ。

●また、ロイター短観12月調査400社ベースの非製造業DIは9月調査から5ポイント低下し+14となった。また、200社ベースの非製造業の業況判断DIは9月調査の+17から9ポイント悪化の+8となった。

●なお、12月調査の大企業・製造業の業況判断DIが予測通り+3程度なら、9月調査の「先行き見通し」+2を1ポイント上回ることになる。事前の予想をやや上回り、思ったほどは景況感が下振れなかったことになる。また大企業・非製造業が予測通り+14程度なら、9月調査の「先行き見通し」の+15を若干下回り、思ったよりは景況感がやや下振れたことになる。それでも「良い」超が2ケタのプラスの水準であることは内需の底堅さを示唆する内容であると言えよう。

●QUICK短観12月調査の製造業の3月までの「先行き見通し」は+8で12月実績の+2から6ポイント改善見込みである。非製造業の3月までの「先行き見通し」は+20で12月実績の+19から1ポイントの改善予想である。

●ロイター短観12月調査の3月までの「先行き見通し」は、製造業・400社ベースで▲1と12月実績の▲6から5ポイント改善の見込み.製造業・200社ベースでは▲6と12月実績の▲6と同水準の見込みである。また、非製造業・400社ベースの3月までの「先行き見通し」は+18と、12月実績の+14から4ポイント改善の見込み、非製造業・200社ベースの3月までの「先行き見通し」は+17と、12月実績の+8から9ポイント改善の見込みである。非製造業は、10月に消費税率が引き上げられたことや、台風などの自然災害の離京を反映し足元悪化したものの、先行きは持ち直すという見込みであると言えよう。

●日銀短観の大企業・業況判断DIの3月までの「先行き見通し」は、QUICK短観やロイター短観などを参考にして、製造業で12月実績比4ポイント改善の+7程度、非製造業は12月実績比4ポイント改善の+18程度と予測した。

●12月調査日銀短観の中小企業の業況判断DIは製造業が▲8程度と9月調査の▲4から4ポイント程度悪化すると予測した。非製造業は9月調査の+10から4ポイント程度悪化し+6程度になるとみた。この予測値は、景気ウォッチャー調査の企業動向関連の現状水準判断DIなどを参考にして予測した。

●なお、中小企業・非製造業の業況判断DIは13年12月調査で92年2月調査以来のプラスにようやく転じた後、14年12月調査を新しい調査対象企業(DIは+1)でみると、この12月調査が予測通り+6程度のプラスになれば、25期連続マイナスではない状況が続くことになる。このマイナスではない状況の連続記録は、87年9月調査から92年6月調査の20期連続というバブル期につけた最長記録を5期上回ることになろう。雇用吸収力の大きい非製造業の業況判断DIの底堅さが、好調な雇用状況につながっていることを裏付ける数字であろう。

●参考データの景気ウォッチャー調査の企業動向関連の現状水準判断DI・季節調整値の最近の推移は製造業が7月調査42.7、8月調査40.9、9月調査41.6、10月調査39.6と景気判断分岐点の50をかなり下回る水準での推移が続いている。一方、非製造業は7月調査46.6、8月調査44.7、9月調査47.2、10月調査42.0となっている。景気ウォッチャー調査の動きからは、弱い製造業に比べ非製造業の相対的な底堅さが感じられるものの、非製造業も10月では消費税増税の影響などから鈍化した。なお、日銀短観は水準の調査なので、景気ウォッチャー調査の方向性の現状判断DIではなく、参考データの現状水準判断DIの方を重視した。

●日銀短観の中小企業・製造業の業況判断DIが▲8程度と予測通りなら、9月調査の「先行き見通し」の▲9より1ポイント良かったことになる。また中小企業・非製造業が+6程度と予測通りなら、9月調査の「先行き見通し」+1を5ポイント上回り、こちらも景況感が事前に思ったよりも良かったことになろう。

●日銀短観の中小企業・業況判断DIの3月までの「先行き見通し」は、製造業で12月実績と同程度の▲8、非製造業は12月実績比4ポイント悪化の+2程度と予測した。中小企業・非製造業では先行きの落ち込み幅を小幅にしたものの、いつも先行きを慎重にみるというクセを考慮した。

●2019年度の大企業・全産業の設備投資計画は前年度比+6.0%程度と予測した。9月調査の同+6.6%からは伸び率が鈍化しそうだ。日本経済新聞社の設備投資計画調査などの他の統計の設備投資計画や、過去の修正パターンなどを参考にした。

●2019年度の中小企業・全産業の設備投資計画は前年度比▲3.3%程度と、9月調査の同▲6.6%から上方修正されると予測した。中小企業の設備投資計画は例年3月調査が弱く、その後は1年後の3月調査まで調査の度に改善していく傾向があることなどを参考にした。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『2019年12月調査「日銀短観」の予測』を参照)。

2019年12月5日

宅森 昭吉

株式会社三井住友DSアセットマネジメント 理事・チーフエコノミスト