日本株は引き続き「買い場」と判断

私は今、日本株は「買い場」と考えています。3つ理由があります。

【1】日本株が配当利回りや買収価値から割安と判断していること

【2】第4次産業革命が世界的に進むタイミングに入っていること

来年4月ころから、5G(第5世代移動体通信)や半導体の投資が世界的に盛り上がり、世界景気が回復に向かうと予想しています。米中の対立が一時的に緩和すれば景況が大きく改善すると考えています。仮に米中対立が緩和しなくても、第4次産業革命の流れは止められないので、少なくとも5Gや半導体の投資は盛り上がると予想しています。

【3】資源安メリットが継続

2015年に、原油をはじめ天然ガス・石炭・銅・鉄鉱石などの天然資源が軒並み急落しました。当初、資源安ショックで世界的に景気が悪化しましたが、その後、資源安メリットが世界景気を押し上げる展開が続いています。資源安が世界の消費を押し上げる効果は低下しつつありますが、それでも景気を下支えする役割は続いていると考えています。

実際に株を買うか売るか、判断する前に考えなければならないこと

買うか売るか決める前に、もう1つ、考えねばならないことがあります。皆さまは、どの位、株をお持ちでしょうか?

株をたくさん持ち過ぎているならば、さらに買い増しするのは「リスクの取り過ぎ」で望ましくありません。一方、株をほとんど持っていないならば、積極的に買っていくべきと思います。株の保有ポジションが多すぎるか、適切か、少なすぎるかは、ご自身で判断していただくしか、ありません。

「株が上がるならば、いくらでも買いたい。下がるならば、すべて売りたい」と考える方もいますが、将来の予想を当て続けることはできません。きちんとリスク管理をしながら、堅実な資産形成を目指していくべきです。

「いいタイミングで買い、いいタイミングで売る」ことを考えるならば、徹底したトレーディング技術の鍛錬が必要です。中途半端な心構えで、いいタイミングの売買を狙うと、かえって「安値で売って高値で買う」ことになりかねません。特に、世の中のムードに流されやすい「素直な人」は要注意です。

安値で買い、高値で売るのは「健全なひねくれ者」?

株は、安値で買い、高値で売ると利益が得られます。これは言うのは簡単でも、実際にやるのは難しいことです。なぜか?日経平均株価に連動するインデックスファンドで考えてみましょう。

日経平均が安くなっている時に買うということは、不安材料が増え、悲観を言う人が増えている時に、買うということです。高くなっている時に売るということは、好材料が増え、楽観を言う人が増えている時に、売るということです。世の中のムードに流されない「健全なひねくれ者」でないと、安値で買い、高値で売ることはできません。

世の中が明るくなると株を買いたくなり、世の中が暗くなると株を売りたくなる「素直な人」は、どのように売り買いのタイミングを判断したら良いのでしょうか。

ひとつ、オススメは「つみたて投資」です。給与天引きで、毎月一定額(たとえば1万円)を、コツコツと投資していけば、ムードに流されずに、安いところでも買い続けられます。ただし、「つみたて投資」は、買い方として優れていますが、この方法では、売り方はわかりません。

もうひとつ、オススメの売買方法があります。買いだけでなく、売りのタイミングを考えるのにも参考になる方法です。退職金などで、一定のまとまったお金が手に入ったときに使うといい方法です。

それは、私が過去25年間、日本株のファンドマネージャーをやってきたときに、実際にやってきた売買方法です。とても簡単な方法なので、真似しようと思えば、誰でもできます。

ファンドマネージャー時代に実際にやってきたシンプルな売買のルール

今回、ご紹介するのは、私が運用を担当していたある公的年金ファンドで実際にやっていたアセットアロケーション(資産配分)のリバランス(変更)ルールです。

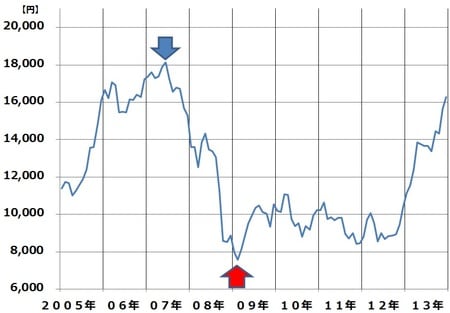

まず、そのファンドが、どこで日本株を売り、どこで日本株を買ったかを見てください。

このファンドでは、青矢印をつけたところ(2007年4~6月)、日経平均が1万8,000円をつけた時、日本株を売り、国債を買いました。当時は世界的に景気が良く、私は、「日経平均はまだまだ上がりそうなのに、ルールだから仕方ない」と渋々、日本株を売ったのを覚えています。

赤矢印をつけたところ(2008年10月)、日経平均が1万円から8,000円割れまで下がった時は、複数回にわたり、国債を売却し、日本株を買い増ししました。この時、私は、「日本株は下がり過ぎ」と考えていましたので、株を買っていくことに違和感はありませんでした。ただし、ルールがなければ、あそこまで大胆に買い増しを続けることはできなかったと思います。

それでは、そのファンドに定められていたリバランスのルールを、説明します。そのファンドは、国内株と国内債券に投資するファンドでした。投資比率は時価ベースで、国内株40%・国内債券60%と決められていました。このファンドには、以下のようなリバランスのルールが定められていました。「時価ベースで組入比率が、5%以上基準から離れた時、組み入れを基準の方向に戻す」というものです。それだけです。

どういうことか、具体的に説明しましょう。仮に100億円のファンドの運用を、国内株式40億円・国内債券60億円でスタートしたとします。スタート時点で、株の組み入れ比率は40%、債券の組み入れ比率は60%です。

その後、国内株式で+25%、国内債券で+1%のリターンが得られたとします。すると、国内株式は50億円、国内債券は60.6億円に時価が増加しています。合計すると、ファンドの時価総額は、110.6億円に増えています。ここで、時価ベースで組入比率をはかり直すと、国内株式は45%に上昇、国内債券は55%に下がっています。基準となる組入比率(株40%・債券60%)より5%かい離したことになります。

ここで、リバランス・ルールが発動されます。ファンドマネージャーは株を売り、債券を買わなければなりません。実際、2007年4~6月に、このルールが発動され、私は日本株を売り、国債を買いました。当時、日本株に強気だった私が、日本株を売ることができたのは、リスク管理のためのリバランス・ルールに従ったからです。

逆に、日本株が大きく下落し、日本株の組入比率が35%以下になると、リバランス・ルールによって、日本株を買い増ししなければなりません。2008年10月、リーマンショック後に日経平均が急落する局面で、このルールは複数回にわたって発動されました。

私がそのファンドを運用していたのは、2003年から2013年までですが、日本株組み入れ比率の引き下げ・引き上げについて、大きな間違いをしないで済んだのは、リスクをコントロールするための適切なリバランス・ルールがあったからです。私が日経平均の先行きを予見する能力があったからではありません。

個人投資家はどうやったら良いか?

この簡単なリバランス・ルールは個人投資家でも真似しようと思えば、真似できます。どうすればいいのでしょう?話を簡単にするため、運用対象とするリスク資産は、日経平均インデックスファンドだけとして、説明します。【1】~【4】の手順でリバランスを行います。

【1】投資金額を決める

まず、日経平均インデックスファンドを長期的にいくら持つか、基準となる投資額を決めてください。仮に100万円として、説明します。次に、日経平均インデックスファンドの時価ベースの保有額の下限と上限を決めます。基準となる投資額のプラスマイナス20%くらいがいいと思いますので、下限を80万円、上限を120万円とします。

【2】投資を開始

次に、日経平均インデックスファンドを100万円買います。

【3】大きく下がった時のリバランス

日経平均が20%下がると、投資金額は時価ベースで80万円となります。さらに下がると、時価評価額が80万円を下回ります。保有額の下限は80万円と決めていますので、ここでリバランスルールが発動されます。日経平均インデックスファンドを20万円買い増しして、投資額を100万円に戻します。

【4】大きく上がった時のリバランス

逆に、日経平均が20%以上、上昇し、時価ベースで120万円を超えてくるときは、売る必要があります。保有上限を120万円と決めているからです。日経平均インデックスファンドを20万円売って、保有金額を100万円に戻します。

リバランスは、一気に20万円やらないでも、とりあえず10万円だけやるというルールでも構いません。自分にとって、やりやすいルールを決めていただければ良いと思います。

以上【1】~【4】のシンプルなルールに従うでだけで、私が実際に年金の運用で行っていたようないいタイミングでの売買ができるようになります。

個人投資家にとって、むずかしいことは、自分にとって長期的に保有すべきコアとなる投資金額がいくらか決めることだと思います。今まで、そのような考えがなかった人は、今日から、決めてみたら、いかがでしょうか。

窪田 真之

楽天証券経済研究所 チーフ・ストラテジスト

※本記事は、楽天証券の投資情報メディア「トウシル」で2019年11月26日に公開されたものです。