老後対策の本質は「長生きをするリスクに対する対処」

本連載では「老後対策」はどのようにして行なうかということを議論してまいりました。私の場合は49歳と半年のところから始めて、54歳と半年までの5年間で概ね軌道に乗せることができました。一般的には、45歳から55歳の間のいずれかのタイミングから現実的に実践を始めるというのが理想的でしょう。

老後対策の終点は、45歳から始めた人は60歳をメドとし、55歳から始めた人は70歳をメドとすれば、「老後対策の準備期間」は15年あるということになります。それだけのまとまった時間があれば、かなりのことができます。

そして、70歳からが老後の本番です。「事実上の定年は60歳だ」とか、「年金の支給開始が65歳だ」とか、「高齢化社会が進展して、元気なお年寄りが増えた」だとか、いろいろな説が飛び交っていますが、私は実感として、「70歳からが老後の本番」だと考えているのです。

できれば老後対策は60歳までに完成しておきたいところですが、老後対策を始めるのが遅めの人は、60代を老後対策の最後の予備期間(バッファーの期間)と考えておきます。60歳からが老後のスタートであり、70歳からが老後の本番(佳境)といったイメージです。

このように、老後が始まる「時期」を明確に定義して、それに向かっていろいろな準備を進めていくというのが建設的で計画的な対策だと思うのです。

そうはいっても、もちろん人間の寿命なんて、いつまでなのかは誰にもわかりません。ですから当然、70歳になるよりも前に寿命が尽きてしまうこともあります。しかし(極端にいってしまえば)、そういう場合はむしろ安心なのです。長生きは「リスク」でもありますから、長生きをしなかったということは「リスクが発現しなかった」ということなのです。「老後対策」の本質とは、「長生きをするリスクに対する対処」なのです。

たとえば50歳の頃からコツコツと老後対策をしていた人が、68歳で病死したとしましょう。それはどうしようもないことです。68歳で病死してしまえば、70歳以降の人生のための対策は不要だったということになりますが、それは結果論であって、仕方がないことです。

しかしそうなったからといって、老後対策なんかしなければよかったということにはなりません。老後対策をしておくことによって、老後に対する漠然とした(または、はっきりとした)「不安」を低減させることができますので、老後対策はやはりやっておけば、「今」の「安心」につながります。

老後の理想的な「ストック・フロー」の形とは?

では最後にもう一度、70歳の老後本番の時点でどうなっていることが理想的なのかというのを、リアルにまとめてみましょう。

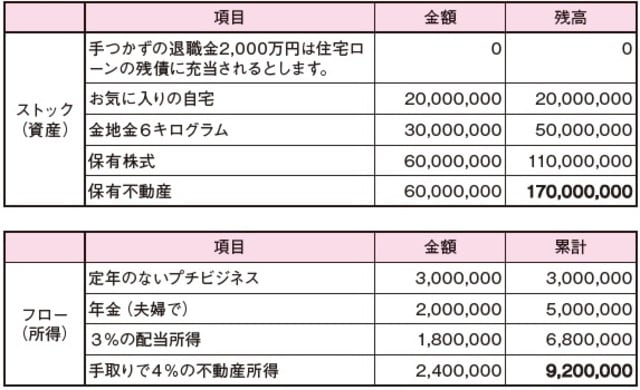

まず、手元現金として、生活費の200万円~300万円の他に、手つかずの退職金が2,000万円ほどあるとします。しかし、それは住宅ローンの残債に充当されるとします。ですから、たとえ手つかずの退職金が2,000万円もなくても、70歳の時点で住宅ローンが完済されていればOKとします。

そして、お気に入りの自宅を所有しています。終の棲家です。時価は2,000万円程度とします。これはストック(資産)です。

定年のないプチビジネスを何か持っており、税引き後で年間300万円くらいの所得を得ています。これはフロー(所得)です。どの程度あてになるかはわかりませんが、年金も夫婦で年間200万円(税引き後)くらいの所得を得ているとします。これもフロー(所得)です。ここまでの合計で、フローである所得は税引き後で500万円です。

次に、金地金の「貯『金』」があります。少なくとも1年で300グラムを買い貯めたとして、およそ20年間で6キログラムになっています。本稿の初出時点の2017年1月の時価でいうと3,000万円くらいになり、これはストック(資産)です。ここまでの合計でストック(資産)は5,000万円です。

そして保有株式です。これも20年間の運用で、目標資金規模は6,000万円です。ここまでの合計でストック(資産)は1億1,000万円です。

この保有株式が手取りで3%の配当所得を生み出してくれるとします。年間180万円(税引き後)の配当所得を得ています。これはフロー(所得)です。ここまでの合計で所得は税引き後で680万円です。

最後に保有不動産です。70歳の時点で、時価1,200万円の「グロテン(グロスで10%の利回り)」物件を5軒所有しているのが理想です。保有不動産の資産規模は6,000万円です。総合計のストック(資産)は1億7,000万円です。

この保有不動産が手取りで4%の不動産所得を生み出してくれます。年間240万円(税引き後)の不動産所得を得ています。これはフロー(所得)です。総合計の所得は税引き後で920万円です(総合計のストックは1億7,000万円です)。

ストック(資産)とフロー(所得)が入り交じったので、図表にまとめておきます。

これを理想的な完成形と考えます。これが「ユートピア」です。こうなることを目指して「老後対策」に勤しむのが、人生後半の「やるべきこと」です。適切な時期から地道に対策を講じていけば、この理想形に近づくのも決して夢ではありません。

なお、ここまでいければ理想ですが、仮に話半分としても、保有資産8,000万円と安定的な所得が450万円あれば、まさに「悠々自適の老後」を送れます。さあ、皆様も「マイブームは老後対策」をスローガンにして、「ユートピアの老後」を目指して、老後対策の第一歩を踏み出そうではありませんか!

榊原 正幸

青山学院大学大学院 国際マネジメント研究科教授