読者の親御さんは、今どうしていらっしゃるだろうか。そして、親御さんの金融資産は現在どのような状態にあるだろうか。

トウシルにはさまざまな年代の読者がいらっしゃるので、必ずしも「高齢の親のお金が心配だ」という読者ばかりではないかも知れないが、今回は、典型的には60歳代以上の「親のお金」をいかに守るかについて書いてみたい。

今回、親のお金をテーマに選んだ理由は、筆者が最近「実は、親がお金について困った状況にある」という相談や情報提供を受ける機会が多いことと、金融機関の保険等の販売で高齢者のお金が狙われている事例をニュースなどでよく目にするからだ。

傾向として、高齢者はお金を持っている。そして、不適切な営業勧誘に晒されやすい。読者が、まだ若い人である場合、自身の資産形成の重要性もさることながら、親のお金が適切に守られ、運用されることのインパクトの方が大きい場合が少なくないだろう。

現在、親の金融資産について把握していない方は、ぜひ、親御さんとお金の話をしてみてほしい。「こんなことになっていたのか!」と驚くケースが少なくないはずだ。

親のお金については「相続」という別の大きなテーマがあるが、本稿では、その一歩手前までの親のお金の管理と運用について考えてみたい。

「お金のある場所」だけでも確認しよう

さて、親とお金の話をするのは案外難しい。高齢の親であっても、自分のお金を自分の自由に扱いたいと思っている場合が多いし、その人の状況や性格によっては、「お金を持っている」ということが人間関係の唯一の拠り所である場合もあるからだ。

親は、相手が子供であっても、持っている金融資産の金額と、それがどのような状態になっているかを明かしたくないと思うことがある。また、親子の間は感情的に近いだけに、お金の問題であっても、子供に意見を言われたくないと思うケースもあって、時に厄介だ。

また、心理的な傾向として、高齢になると、意思決定を先延ばしがちになるし、意思決定において「悪いことが起こるケース」の発生確率を小さく見積もる傾向があるという(参考:東京大学高齢社会総合研究機構「東大がつくった高齢社会の教科書」 東京大学出版会)。高齢者にとって、子供とお金の話をすることは、「まだやらなくても大丈夫だろう」と思いたい、いささか億劫なイベントなのだ。

高齢者個人の状況と性格により、また、家族との関係によって、適切なアプローチが変わるので、一律にこうすればいいという方法はないのだが、例えば父親に対して「父さん、金額とか資産の明細とかは、今はいらないのだけれども、お金の在処(ありか)についてだけは、父さんに何かがあった場合には分かるようにしておいてください」と言って、何らかの手段を取ってもらったことを確認しておきたい。

以下のような話が補強材料になるかも知れない。

例えば、高齢者が銀行に預金を持っているとしよう。この高齢者が、例えば、銀行の預金の存在を忘れてしまったとしよう。銀行から、本人や家族に何らかの連絡があるとしても、転居その他の理由で連絡がつかない場合もあろうし、本人や家族が気づかない場合、気づいても何もしない場合があるだろう。こうして預金に動きのない状況が10年続くと、この預金は休眠預金となって、銀行の本部で管理されることになる。

仮に、将来遺族が預金通帳や印鑑などを見つけて故人の預金であることを立証できた場合に、「銀行自身の判断によって」預金が遺族に払い戻される場合があるが、預金が取り戻せなくなる可能性はゼロではない。

また、10年以上前の預金の動きを銀行に問い合わせても答えが得られない場合がある。10年動かなかった預金が休眠預金になる一方、銀行の書類の保管期限は10年でいいことになっているので、10年以上前のデータにアクセスできない場合がある。

筆者の家族は、数年前に、筆者の父親の退職金の資金の流れを知る目的で、本人の存命中に当時から十数年さかのぼる父の預金の動きを銀行に問い合わせたことがある。実家の地元の地方銀行と、あるメガバンクに問い合わせたのだが、前者は簡単かつ無料でデータを出してくれたが、後者では10年以上さかのぼるデータは出してもらえなかったし(本当に欲しかった情報はこの時期のものだったのだが)、過去10年分のデータは出してもらえたがその際にそこの手数料がかかった。

銀行側の事情も分からなくはない。銀行が過去のデータを調べるには、紙のデータに対して手作業になる場合もあるだろうし、マイクロフィルムなどで保存されているデータに当たるにも手間がかかる。また、期限がない場合の書類の保管コストは膨大なものになりかねない。

「父さん、例えば銀行の預金は10年以上経過すると、取り戻せなく場合がある。だから、今すぐ通帳を見せてくれなくてもいいから、通帳と印鑑の在処だけは分かるようにしておいて欲しい。あと、証券関係の書類と、生命保険の保険証券も場所が分かるようにしておいてください。ともかく、いざという時に、お金の在処が漏れなく分かるようにしておいてくれないだろうか」とでも伝えてみよう。

「いざという時」のことをイメージするのが不愉快な父親もいるだろうから、憂鬱なことであるかもしれない。しかし、「金融資産のある場所」だけは、家族に後で分かるようにしておいてもらわないと困るので、最低限、この点だけは何とかしたい。

もっとも、父親が(母親が、かも知れないが)いわゆる「へそくり」を持っているとする場合、へそくりはその定義からして他人に知られたくないからへそくりなのだといった事情の難しさはある。

人間のリスクの確認

今回、「親のお金」について書きたいと思った最大の理由は、(1)お金を持った高齢者にはほぼ必ず金融機関の担当者が付いていて、(2)高齢者は担当者を頼る傾向があり、(3)担当者が不適切な金融商品を勧めている、というケースがあまりに多いからだ。

金融資産の運用にあっては、株価や為替レートの変動のような「市場のリスク」の外に、他人の影響によって運用意思決定を間違える「人間のリスク」の2つのリスクがある。この「人間のリスク」が問題なのだ。

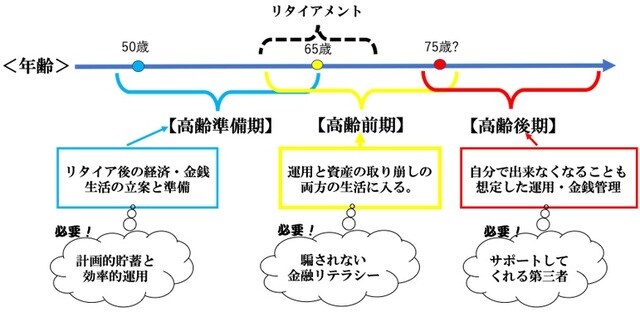

さて、親御さんの年齢によって、典型的な問題点と解決のための課題は異なることが多い。以下は、近年使うことの多い図だが、高齢者の年齢別の問題と課題を整理したものだ。

それぞれの年齢に問題と課題があるが、特に心配なのは「高齢前期」ではなかろうか。この時期は、退職金などでお金を持っている時期だし、まだ意思決定ができるし、金融機関側でセールスの際の規制が緩く、営業のターゲットになりやすい。

一方、親が「高齢後期」だからといって安心はできない。金融機関は、「80歳以上の顧客には原則としてリスク商品の勧誘を行わない」とか、「勧誘にあたっては(顧客の)家族の同席と同意を求める」とか、「セールスは1人で行わず、必ず管理者が同行し、承認を必要とする」といった内規を個別に設けている。

しかし、(1)顧客本人が取引を望み、(2)顧客に投資に十分な能力があると金融機関側で判断でき、(3)所定の手続きに則って取引が行われた、という体裁を整えることができれば、商品を販売できる場合がほとんだ。金融機関側では、顧客本人から念書に署名捺印を貰い、勧誘手続きの記録を整えておくなら、手数料が高いリスク商品を販売することは不可能ではないのが現実だ。

筆者の元にも、80代の親御さんが理不尽な(と子供が思うような)リスク商品の勧誘を受けて、不適切な運用商品を買ってしまったという相談が複数あった。

親御さんとお金の話ができる関係を作ることができたら、どこの金融機関とどのように取引しているのか、取引の担当者はどのような人なのかについて、聞いてみてほしい。また、実家を訪ねる機会があれば、金融機関からの郵便物などについて気をつけてみよう。

多くの場合、「信頼できる金融機関」の「大変いい人」と取引している、という話が返ってくるはずだ。

全面的に信頼できる金融機関など存在しないし、いい人だと顧客に思われるような人は有能なセールスマンである可能性が大きいので、これは危険な徴候だ。親しい担当者がついている段階で、親御さんが、適切な運用ができている可能性はほぼない。

本当は、「金融機関を信用して頼ってはいけない」、「そんな担当者とは縁を切れ」と言いたいところなのだが、そこをぐっと我慢して、「それで、金額は教えてくれなくてもいいから、どんな商品を持っているのか教えてよ」と言ってみよう。

持っている商品が分かると、その商品の手数料とリスクを調べて、(1)手数料が高過ぎる商品を売りつけられていること、(2)投資する本人が理解できないような内容でかつ大きなリスクの商品を買わされていること、などを説明する手掛かりになるだろう。

本当は、運用金額に対して年率0.5%以上の手数料を取るか手数料が不明確な商品はそれだけでダメなのだが(これを「0.5%ルール」という)、販売手数料だけでも投資信託の場合2〜3%、外貨建ての貯蓄性保険の場合7%前後くらいの手数料(解約の際のペナルティからほぼ推測できる)を取られている場合が多いし、投信の信託報酬も1.5%くらいのものが多い。

これらがどれほど損なことで、不適切なセールスを受けたのかを適切に説明するには、はっきり言ってかなりの「腕」がいるが(及ばずながら、筆者の記事や著書がお役に立てば幸いだ)、「金融機関の対面セールスを相手にするとは、このように損なことなのだ」という内容を、(1)誠意を持って、(2)丁寧に、(3)怒らずに、(4)親のプライドを損なわないように気をつけて、説明してあげて欲しい。

ここから先は、はっきり言って、子供と金融機関のセールスマンの「人間力」の勝負になるし、子供の側が勝てるとは限らない。しかし、諦めずに戦い続けて欲しい。

人間のリスクへの対策

親御さんが不適切なセールスを受けていること、結果として不適切な商品を持っていることに納得してくれたとしよう。

ここまでが大変なのだが、さらにこの先もう一山ある。それは、取引金融機関との関係を変えることに対して親御さんが動いてくれるかどうかだ。

筆者の本音を言うなら、不適切な商品を売った金融機関とはすっかり縁を切って、資産を別の金融機関に移すことが望ましい。これまでの担当者との関係も断つべきだ。

しかし、そこまでできないことが多いのも現実だ。

こうした場合、例えば母親の問題であれば、母親とともに取引金融機関を訪ねて「母はもう高齢なので、リスクを取った商品の勧誘はいりません。また、現在持っている商品は手数料が高過ぎて不適切であると判断しています。ついては、貴社にお預かりいただいている資産は、全て個人向け国債の変動金利型10年満期にいたします。また、今後一切の営業勧誘を行わないことをお約束していただきたいので、よろしくお願いいたします」とでも述べて、これが本人の意思でもあることを母親からも言ってもらおう。

この際には、取引相手の担当者1人だけではなく、担当者の上司にも同席を求めるといい。

筆者の母親の口座は、幸いひどいことにはなっていなかったが、上記は、母親の取引口座があった金融機関に筆者と母親が行って、先方に述べた内容とほぼ同じだ。その後2年ほど経過したが、母は勧誘を受けていない。

もっとも、これでずっと安心と考えていいかというと、そうではない。金融機関にあっては、担当者もその上司も転勤して交代することがあるので、親が将来新たな勧誘に晒されるリスクはなくなっていないと考えて、時々チェックを入れることが望ましい。

認知症の可能性に備える

親御さんが、「後期高齢期」にさしかかってきた場合、認知症の発症・進行を対処すべきリスクとして意識する必要がある。

高齢顧客の認知症が進行した場合に、金融機関は家族に後見人をつけるように要請する場合があるが、言われるままに家庭裁判所に後見人の選任を申し立てる前に、踏みとどまってよく考えてみるべきだ。

後見人として子供が自分を推薦して申し立てを行っても、弁護士や司法書士などの職業後見人が選任される場合が少なくない。こうした後見人が付くと、親の財産の利用が著しく不自由になることがある。また、家庭裁判所が決める後見人への報酬が高いことも問題だ。報酬は被後見者の金融資産(主に預金)の水準によって増減されるが、年間24万円が最低水準だ。はっきり言って何とももったいない。

職業後見人がつく事態を防ぐには、子供が親の金融取引等の代理を行う財産管理等委任契約と、必要が生じたときには子供を後見人として任意後見に移行する契約(移行型の任意後見契約)をセットにして、公証役場に持って行って有効な契約としておくといい。

これで完璧と言い切れない面もあるのだが、いきなり職業後見人が付く事態を予防することができる。

認知症が進行した場合に備える対策としては、大きくは、任意後見と家族信託の2つの対策がある。本稿では詳述しないが、親御さんが高齢な読者は調べてみて欲しい。「任意後見」、「財産管理等委任契約」、「家族信託」などが検索用のキーワード候補だ。

オーソドックスな運用を

さて、親御さんの金融資産をどう守るかという話を縷々(るる)述べてきたが、単に「守る」だけでなく、オーソドックスで適切な資産運用を親子で協力して継続して欲しいと思う。

数年、十数年、であっても資産が適切に運用されないのは、親御さん本人のためにも、相続人のためにも、機会の損失だ。

運用方法は、高齢者の資産だからと言って特別な方法がある訳ではない。ズバリ言うと、内外の株式に投資するインデックス・ファンドと個人向け国債変動金利型10年満期の組み合わせでいい。

また、運用資産は、定期的に(例えば毎年)計画的に取り崩して普通預金に移して生活費等に充てたらいい。インカムゲインの大きな商品は手数料も大きい。くれぐれも、「奇数月に分配します」といった商品に投資しないことだ。インカムゲインにこだわって運用を誤る高齢者が多いので、親御さんが運用で間違えないように、子供がしっかりサポートしてくれるといいと思う。

山崎 元

楽天証券経済研究所

※本記事は、楽天証券の投資情報メディア「トウシル」で2019年9月17日に公開されたものです。