父の遺産は自宅と貯金3,000万円と聞いていたが

相続争いに発展するには、いくつかのパターンがありますが、その一つが「遺産隠し」。今回紹介するAさん家族も、遺産隠しが原因で相続争いに発展しました。

東京に暮らすAさん家族は、父(=Aさん)、長男(Bさん)、次男(=Cさん)の3人家族。Aさんの妻は、10年前に他界。長男は、東京の企業に就職。転勤の心配のない会社だったため、30歳を前に結婚した際に東京の郊外にマンションを購入し暮らしていました。

一方、次男も東京に本社がある会社に就職しましたが、国内外に支社があり、3年ほどで転勤があり、全国を点々としていました。そんな次男も30歳を超えたときに結婚。兄弟は二人とも子供に恵まれ、幸せな家庭を築いていました。

そして70歳を超えたAさん。ある日、長男に相続の話をしました。

「私も、いつ何があるかわからない年だ。今のうちに遺産の話をしておくぞ。私が残せるのは、この自宅と貯金くらいだ。貯金は3,000万円ほどある。今は年金暮らしだから、貯金にはほとんど手をつけずにいるだろう。もしもの時は、これをCと半分ずつ分けてくれ」

「わかったよ、父さん」

「通帳が入っているのは、このタンスの引き出しだ。大切なものはすべてここに入っているから、何かあったらよろしく頼むな」

また別の日に、今度は次男にも相続の話をしました。

「Bには先に話したんだが、私が残せるのは自宅と貯金くらいだ。貯金は3,000万円ほどあって、通帳とか、大切なものは、このタンスの引き出しに入っている。何かあったら、Bと半分ずつ分けてくれ」

「わかったよ、父さん」

「兄弟は、お前ら二人しかいないんだから、遺産なんかで揉めるなよ」

そんなやり取りがあってから8年ほど経ったとき、Aさんにガンが見つかりました。手術をするには発見が遅すぎました。

「もうこの年だから、仕方がないな。私が死んだとき、前に言ったように遺産は二人で分けてくれ。母さんも悲しむから、喧嘩するようなこと、ないようにな」

「俺達だっていつまでも子供じゃないんだから、父さん」と長男。

「いつになっても、子供は子供なんだよ」

それから1年、Aさんは天国へと旅経っていきました。法要、納骨と済ませて、自宅で兄弟ふたりがホッとした様子でお茶をすすっていました。

「九州には、いつ帰るんだ?」と長男。

「今日の夜の便で帰るよ。仕事が溜まっているんだ」と次男。

「そうか、忙しいんだな」

「なかなか東京には来れないから、今のうちに相続の話を済ませておきたいんだけど」

「ああ、そうだな」と言うと、長男はタンスの引き出しから銀行の通帳を持ってきて広げました。

「父さんから聞いていたのは、遺産はこの家と貯金だと…。残っているお金は、これだな」と、長男は記帳されている最後のページを開きました。

「1,000万円……俺は貯金は3,000万円あって、年金暮らしだからほとんど使わず残るからと聞いていたけど」と次男。

「俺もそう聞いていたが、使ったんだろ。手術をしなかったとはいえ、治療費も結構かかっただろうし」

「そうか……」と口にしたものの、何かが引っかかる次男。

「この家の建物も土地も、Cと仲良く分けてくれ、というのが父さんの遺志だったけど、この家は売るということでいいか?」

「……ああ、そうだなな。俺はそれで構わんよ」と言った次男。心には、ある疑念が沸いていましたが確証がないため、長男には何も聞かず、その日の夜に自宅に帰っていきました。

心の引っかかりを抱えたままの次男でしたが、その後、税務調査が入り、疑念のすべてが明らかになりました。次男が抱いていたのは、長男が父の口座から預金を引き出していたのではないか、ということです。

あの日、通帳を見たとき、「何かがおかしい」と次男は感じていました。父にガンが見つかってから、それまでほとんど手をつけていなかったにも関わらず、頻繁に貯金が下ろされていたのです。

「父さんの入院やらなんやらで、お金が必要だったんだよ」と、長男は言い訳をしました。

「それはそうかもしれないけど、2,000万円もかからないだろ!」と次男。そのように言われて、長男も言葉をなくしました。

「父さんは、相続なんかで兄弟仲が悪くならないよう、仲良く分けろよと言っていたよな。兄さんに嘘をつかれたんじゃ、そんなの無理じゃないか! 兄さんは、父さんの遺志を裏切ったんだぞ!」

長男の遺産隠しの結果、その後、二人の間には大きな溝が生まれ、今も修復できないでいるといいます。

適切な順番で相続対策を行うことが重要

「遺産隠し」は、事例のように相続人の1人が被相続人の口座から勝手に引き出してしまうケースや、口座そのものを教えないというケース、不動産などでは評価額を低く伝えてしまうケースなどがあります。

遺産隠しを突き止めるのは大変です。遺産分割協議書にサインをしてしまっていれば、それを覆すのは大変ですし、さらに疑念のうえ、弁護士を立てて争うようなところまで発展すれば、家族仲の修復は、まず無理です。

相続争いは、兄弟姉妹間で起きるケースが多いです。一次相続時には、父、または母がいて、「こう分けましょう」と言えば、そのように事は進んでいきます。しかし二次相続時には緩和剤となる人がおらず、争いに発展しやすいのです。

このような争いが起きないように、生前に相続対策をしっかりとしておくのも親の役目なのかもしれません。

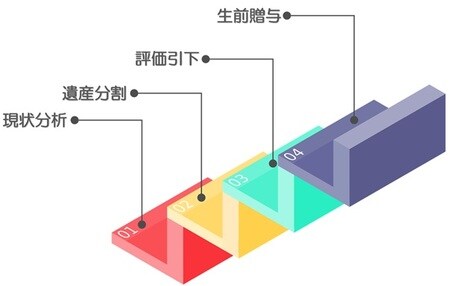

相続対策は、順番が大切です。よく相続税を抑えようと生前贈与を始めてしまうケースを見ますが、生前贈与は相続対策の最後に行うことです。

相続対策で一番最初にやるべきは「現状分析」。もし、万が一のことが今!起きてしまった場合に、

・どのくらいの相続税が発生するのか

・納税できるだけの資金があるのか

・家族が円満に相続することができるのか

・税務調査で問題になりそうなことがないか

このような問題点の精査を行っていきます。面倒がらずに、一度、プロに現状分析を依頼してもらうことをおすすめします。銀行や証券会社、ハウスメーカーで相続税の試算を無料で行っているところも多いのですが、 結構な確率で間違えてます。

間違えてはいなくても、計算を省略しすぎていたり、ありえない前提のもとに作られていたりします(小規模宅地等の特例が使えないのに使える前提になっていたり)。きちんとした現状分析を出すのには、それなりにエネルギーと時間がかかります。無料で算出されたものを鵜呑みにするのは、絶対、危険です。

次にするのが、「遺産分割対策」。「もし仮に、今!相続が起きてしまった場合に、どのように遺産を分けていくのか」をあらかじめ決めておく対策です。相続税は、遺産の分け方によって何倍にも変わる恐ろしい税金です。そしてもう一つ大切な観点が、みんな円満に仲良く相続してくれるか」という観点です。

まずは、相続が起きた時に、相続人全員が不満を持たずに遺産分けができるか。それができて初めて、家族全体で最も相続税の負担が少なくなる遺産の分け方を考えていくことになります。

実際に相続が発生した時に慌てないようにするためにも、遺産の分け方が固まったら、遺言書で残しておくようにしましょう。

遺産分割対策が無事に形になったら、次に、評価引下対策を考えていきます。評価引下対策とは、不動産や生命保険を活用した相続税対策です。「預金で相続させるよりも、不動産や生命保険で相続させた方が、相続税は安く済む」という理屈です。

それらが終わってから「生前贈与」を検討します。生前贈与は、相続対策の仕上げと考えてください。現状分析と遺産分割対策が基礎工事だとすると、評価引き下げ対策と生前贈与対策は、建物の建築工事のようなものです。基礎工事しないまま、建物たてると、ちょっとした地震で倒壊します。そのようなイメージです。

【動画/筆者が「相続後の手続き」を分かりやすく解説】

橘慶太

円満相続税理士法人