●FOMC声明では利下げ休止を示唆、しかしながら不確実性の文言を据え置き利下げ余地も残す。

●日銀は追加緩和見送りを決定、ただ新たなフォワードガイダンスで将来の利下げの可能性を示唆。

●日米とも当面は低金利維持だが悪材料浮上なら追加緩和へ、金融相場継続で株価を支えよう。

FOMC声明では利下げ休止を示唆、しかしながら不確実性の文言を据え置き利下げ余地も残す

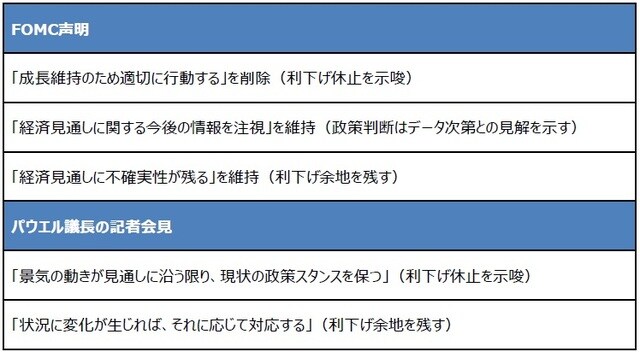

米連邦準備制度理事会(FRB)は、10月29日、30日に米連邦公開市場委員会(FOMC)を開催し、大方の予想通り、フェデラルファンド(FF)金利の誘導目標を年1.75%~2.00%から年1.50%~1.75%へ引き下げることを決定しました。FOMC声明では、これまで先行きの利下げを示唆してきた「成長維持のため適切に行動する」という文言が削除され、今後の政策判断は、経済見通しに関する情報を注視するという表現にとどまりました(図表1)。

この声明文の変更により、3会合連続で行ってきた利下げは、いったん休止となる公算が大きくなりました。しかしながら、声明文では、経済見通しに不確実性が残るとの文言が据え置かれ、利下げ余地も示されました。また、パウエル議長も記者会見で、景気の動きが見通しに沿う限り、現状の政策スタンスを維持し、状況に変化が生じれば、それに応じて対応すると述べました。

日銀は追加緩和見送りを決定、ただ新たなフォワードガイダンスで将来の利下げの可能性を示唆

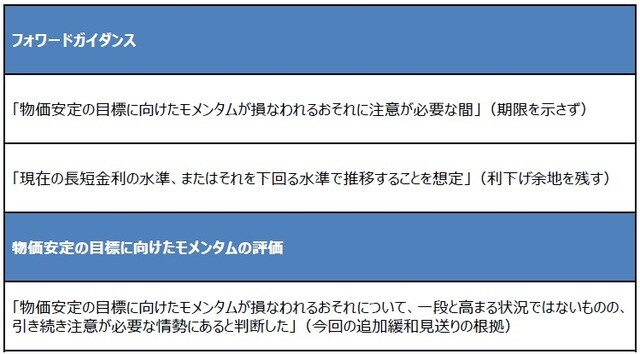

一方、日銀は10月30日、31日に開催した金融政策決定会合で、政策金利の先行き指針(フォワードガイダンス)を修正しました(図表2)。具体的には、現行の金融政策を続ける期間について、「少なくとも2020年春頃まで」を、「物価安定の目標に向けたモメンタム(勢い)が損なわれるおそれに注意が必要な間」に変更しました。また長短金利の推移については、現在の水準か、それを下回る水準を想定するとし、将来の利下げの可能性を示唆しました。

なお、今回の会合では、物価安定の目標に向けたモメンタムの評価が行われ、マクロ的な需給ギャップや中長期的な予想物価上昇率などに関する点検が実施されました。その結果、現時点ではモメンタムが損なわれるおそれが一段と高まる状況ではないものの、引き続き注意が必要な情勢にあるという判断が示されました。これにより、今回はマイナス金利の深掘りなど、追加緩和の見送りが決定されました。

日米とも当面は低金利維持だが悪材料浮上なら追加緩和へ、金融相場継続で株価を支えよう

10月のFOMCおよび日銀金融政策決定会合を経て、日米の基本的な金融政策スタンスは、非常に似通ったものになったと思われます。つまり、FRBも日銀も、当面は現状の政策金利水準を維持する可能性が高いものの、FRBであれば、経済見通しに不確実性が高まった場合、日銀であれば、物価安定の目標に向けたモメンタムが損なわれるおそれが高まった場合、いずれも追加緩和に踏み切ると考えられます。

経済見通しの不確実性を高め、モメンタムが損なわれるおそれを高める要因としては、米中貿易協議の決裂、英国の欧州連合(EU)からの合意なき離脱、各国経済指標の悪化、などが挙げられます。これらは株式市場にとってかなりの悪材料ですが、日米が追加緩和に動くとの期待があれば、株価の下落は抑制される可能性があります。金融緩和が株価を支えるのは、金融相場の典型的な姿ですが、このような状況はしばらく続くと思われます。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『「FOMC」および「日銀政策会合」レビュー…金融相場は継続へ』を参照)。

(2019年11月1日)

市川雅浩

三井住友DSアセットマネジメント シニアストラテジスト