●米利下げは織り込み済み、パウエル議長は従来の見解を繰り返し、過度な利下げ期待をけん制。

●複数メディアが日銀の追加緩和見送りを報道、市場が安定するなかで、見送りの可能性も高まる。

●FOMCは無難に終了し日銀は緩和見送りでも影響は限定的と予想、むしろ米経済指標に注意。

米利下げは織り込み済み、パウエル議長は従来の見解を繰り返し、過度な利下げ期待をけん制

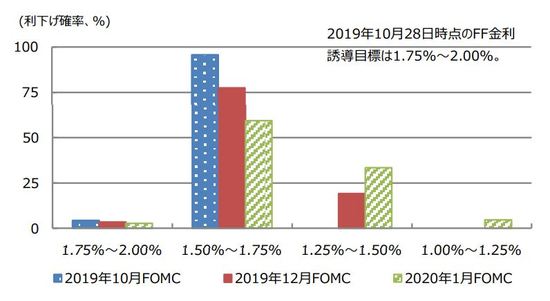

米連邦準備制度理事会(FRB)は、10月29日、30日に米連邦公開市場委員会(FOMC)を開催します。フェデラルファンド(FF)金利先物市場が織り込む0.25%の利下げ確率は、10月28日時点で約96%に達しており、今回の利下げはほぼ既定路線となっています(図表1)。市場参加者の関心は、すでに今後の利下げペースに移っており、FOMC声明や、パウエル議長の記者会見から、その手掛かりを探ることになります。

パウエル議長は先月、利下げは景気下振れの保険と述べていることから、今回のFOMCで市場に過度な利下げ期待を抱かせるようなメッセージは発信しないと思われます。ただ、あまりタカ派的になり過ぎないよう、見通しへの不確実性が続けば政策目標達成のため適切に行動するという、従来の見解を繰り返し、一定の利下げ余地を残すことが考えられます。

複数メディアが日銀の追加緩和見送りを報道、市場が安定するなかで、見送りの可能性も高まる

日本では、10月30日、31日に日銀金融政策決定会合が開催されます。市場では追加緩和の有無が注目されていますが、米金融情報大手ブルームバーグは10月24日、複数の関係者の話として、今回は追加緩和を見送る方向で検討していると報道しました。また、日本経済新聞社も10月26日の電子版で、まだ緩和に動く必要はないという日銀幹部の見方を伝えています。

日銀は今回の会合で経済・物価動向を改めて点検することになっていますが、足元では日本株が底堅く推移し、ドル円相場も落ち着いた動きにあることから(図表2)、夏場に比べ、追加緩和を急ぐ必要性が低下していることは確かです。弊社は0.1%のマイナス金利深掘りとフォワードガイダンスの変更を予想してきましたが、追加緩和見送りの可能性も高まっていると考えます。

FOMCは無難に終了し日銀は緩和見送りでも影響は限定的と予想、むしろ米経済指標に注意

FOMCで予想通り0.25%の利下げが行われ、また、パウエル議長が適切に行動するという従来の見解を繰り返した場合、恐らく先行きの利下げの織り込みが大きく変化することはなく、米長期金利や米株は比較的落ち着いた反応が予想されます。一方、仮に日銀が追加緩和を見送った場合でも、黒田総裁が経済・物価動向の点検とともに、その理由を丁寧に説明することができれば、市場の動揺は限定されるとみています。

なお、米国では10月30日に7-9月期の実質GDP成長率(市場予想は前期比年率+1.6%)、11月1日に10月の非農業部門雇用者数(同前月比8万5千人増)、10月のISM製造業景況感指数(同49.0)が発表されます。いずれも市場予想を大きく下回る結果となれば、米景気減速懸念の浮上→米利下げ織り込みの拡大→米長期金利の低下→ドル安・円高の進行→日本株の調整、という展開も見込まれるため、注意が必要です。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『順調な滑り出しとなった米企業決算…「米株」は底堅く推移か?』を参照)。

(2019年10月29日)

市川雅浩

三井住友DSアセットマネジメント シニアストラテジスト