今回の短期国債(Tビル)購入について、FRBは公表した声明などで長期国債購入による量的金融緩和(QE)とは異なるオペレーションであると説明しています。よって政策金利の誘導目標(1.75%~2.00%)に変更は無く、むしろ適切な準備預金のレベルを維持することで、金融政策(政策金利のレンジ)に影響が及ぶことを防ぐテクニカルな措置と位置づけています。

米国短期金利市場:米金融当局、月600億ドル相当のTビル購入を10月中旬に開始

米連邦準備制度理事会(FRB)は2019年10月11日、先月後半に大幅な上昇を見せた短期金利の変動を抑制するため(図表1参照)、短期国債(Tビル)を毎月、600億ドルのペースで買い入れて資金供給を行うと公表しました。

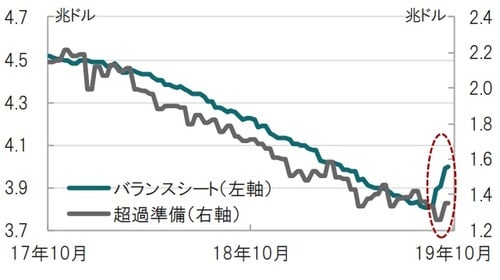

発表によると、Tビルの購入は、10月中頃に開始し、少なくとも来年4-6月期まで購入するとしています。規模としては、今後予想されるFRB非準備負債の増加を踏まえ、19年9月初旬の水準以上の十分な準備残高を維持するとも述べています(図表2参照)。

なお、短期金利市場の変動リスクを抑制するため、FRBはタームおよび翌日物のレポオペを少なくとも来年1月まで実施することも発表しています。

どこに注目すべきか:Tビル購入、超過準備、バランスシート、QE

今回の短期国債(Tビル)購入について、FRBは公表した声明などで長期国債購入による量的金融緩和(QE)とは異なるオペレーションであると説明しています。よって政策金利の誘導目標(1.75%~2.00%)に変更は無く、むしろ適切な準備預金のレベルを維持することで、金融政策(政策金利のレンジ)に影響が及ぶことを防ぐテクニカルな措置と位置づけています。

まず、当面の米国短期金融市場の動向を整理すると、乱高下したレポレートは、FRBのオペレーションにより流動性が供給されたため落ち着きを取り戻しています。この期間のFRBのバランスシートと超過準備の規模に注目すると、流動性を供給するオペレーションによりバランスシートは拡大していますが、超過準備は自然な変動に留まっています。レポレートなどの急激な変動により、政策金利の誘導目標を維持することが困難となることも懸念されるだけに、まずは落ち着かせることが必要です。

次に、今後の資金動向を考慮すると、声明の中で、非準備負債の急増と表現されている、年末に向けた資金需要は今後急増することが想定されるため、対応も求められます。

ただ、まだ確認が必要な点も残っています。例えば、そもそも、何故、短期金利が急上昇したのか明確では無いと見られます。原因は何か一つに特定できず、複数要因なのかもしれませんが、いずれにせよ、原因がわからないと対応への一抹の不安は残るかもしれません。

短期金利が上昇した原因の一つに、準備預金の減少が指摘されています。FRBのパウエル議長も10月8日の講演で十分な準備預金がないと短期金融市場で金利が上昇するリスクに言及しています。では、どの程度まで準備預金を増やすべきか?この点について、事前に定まったコースがあるようには見えず、手探りで落ち着きどころを捜し求める展開が想定されます。その結果、さらなる手段が必要と判断すれば、QE再開も選択肢のひとつと見られます。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『米金融当局、月600億ドル相当の短期国債購入を開始する理由』を参照)。

(2019年10月15日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

【1/28開催】令和8年度の税制改正に対応!

不動産オーナーのための「経営戦略」

“不動産価格高騰“と“家賃停滞”のギャップ…

「資産インフレ貧乏」からの脱出シナリオ

【1/29開催】最新の案件情報も!

一部の企業オーナーが実践している“法人向け決算対策”

「日本型オペレーティングリース投資」基礎講座