インド中銀の今回の利下げの背景として経済成長ペースの鈍化が考えられます。インド中銀のダス総裁は4日の記者会見で経済成長の回復に金融緩和姿勢の必要性を強調しています。一方で、潜在的なインフレ率の上昇に対する警戒も忘れてはいない模様です。今後の政策のスタンスは利下げ一辺倒というより、最適な解を模索する動きが続くものと思われます。

インド中銀:5会合連続で利下げ、経済成長率の見通しを下方修正

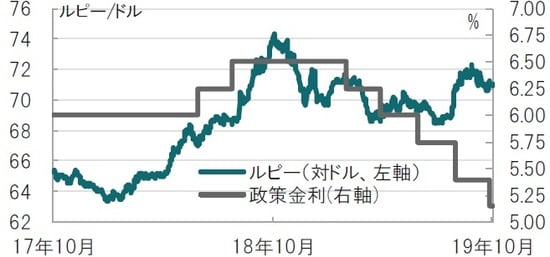

インド準備銀行(中央銀行)は2019年10月4日に金融政策決定会合の結果を公表し、政策金利であるRBIレポレートを5.40%から0.25%引き下げ年5.15%としました。利下げは5会合連続となります(図表1参照)。

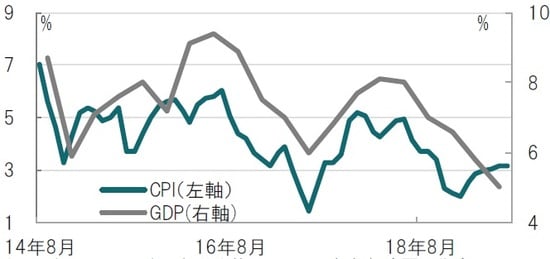

なお、インド中銀は、19年度(19年4月~20年3月)のGDP(国内総生産)成長率の見通しを6.1%と、8月時点の6.9%から下方修正しました。一方、物価上昇率は8月が前年同月比3.21%と、中期目標とする「4%前後」の範囲にはとどまっています(図表2参照)。

どこに注目すべきか:GDPギャップ、成長予想、シャドーバンキング

インド中銀の今回の利下げの背景として経済成長ペースの鈍化が考えられます。インド中銀のダス総裁は4日の記者会見で経済成長の回復に金融緩和姿勢の必要性を強調しています。一方で、潜在的なインフレ率の上昇に対する警戒も忘れてはいない模様です。今後の政策のスタンスは利下げ一辺倒というより、最適な解を模索する動きが続くものと思われます。

インド経済にてこ入れが必要なことは、4-6月期にGDP成長率が前年同期比5.0%に低下したことや、今後の見通しを引き下げたことに示されています(図表2参照)。また、声明の中でインド中銀はGDPギャップ(潜在成長率と実際の成長率の差)が拡大している点も指摘しています。

インド経済の回復が鈍い背景として、インド中銀は主に資本財と耐久消費財の不振により製造業が低調であると述べています。また、インドの自動車市場の成長に急ブレーキがかかっている点も成長見通しを悪化させていると見られます。

金融緩和にもかかわらず、インド自動車市場の成長にかげりが見られる原因は、利下げの効果にラグがある可能性もありますが、より深刻と思われる要因はインドの自動車価格は排ガス規制に向け上昇傾向である一方、インド消費者の所得が追いつかないというミスマッチが考えられます。価格上昇で消費者が手を出しにくい状況が想定されます。

インド経済に下支え策が求められる中、インド中銀は、少なくとも据え置きは維持するなど、金融緩和姿勢を維持すると見ていますが、利下げ回数などを減らし、流動性供給など他の手段を模索する可能性もあると思われます。その理由として、足元のインフレ率は約3.2%ながら、来週公表予定の9月の消費者物価指数(CPI)は前年同月比3.7%程度が見込まれるなど、食料品などに、緩やかながら上昇傾向が見られます。

また、インド政府による法人税の引き下げなど他の景気てこ入れ策も発動されており、政策効果を見守る必要性もあるように思われます。

インドでは銀行を介さず資金を融通する「影の銀行(シャドーバンキング)」に対する潜在的な不安もあり、危機対応のカードを残すことも考え始めているかもしれません。インド中銀は金融緩和姿勢を示し続けるも、利下げペースを鈍化させる可能性があると見ています。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『インド中銀、利下げの背景に「経済成長ペースの鈍化」』を参照)。

(2019年10月8日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

3月7日(土)~8日(日)限定配信!

日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは

遺言書があるのにやっぱり揉める!

富裕層が今すぐ備えるべき「相続の落とし穴と対策」

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」