米9月の雇用統計は、雇用の強い面と、弱い面が混在する結果と見ています。この良くも、悪くもという今回の雇用統計の数字は、月初に公表された景況指数で雇用の悪化が示されたことによる過度な雇用悪化への懸念は多少和らぐと思われます。もっとも、米国の景気拡大が長期化する中、雇用統計の解釈を柔軟にする必要もありそうです。

米9月雇用統計:非農業部門雇用者数は市場予想を下回るも、失業率は歴史的水準に低下

米労働省が2019年10月4日に発表した9月の雇用統計で、景気動向を反映すると言われる非農業部門雇用者数(事業所調査、季節調整済み)は13.6万人増と、市場予想(14.5万人増)を下回りました。8月は16.8万人と、速報値の13万人から上方修正され、7月の7000人と合わせ、2ヵ月で合計4.5万人上方修正されました(図表1参照)。

失業率は3.5%と、市場予想、前月(共に3.7%)を下回り、69年12月(3.5%)以来の歴史的低水準となりました。平均時給は前月比0.0%と、市場予想(0.2%)、前月(0.4%)を下回りました。

どこに注目すべきか:非農業部門雇用者数、水準、新規雇用、賃金

米9月の雇用統計は、雇用の強い面と、弱い面が混在する結果と見ています。この良くも、悪くもという今回の雇用統計の数字は、月初に公表された景況指数で雇用の悪化が示されたことによる過度な雇用悪化への懸念は多少和らぐと思われます。もっとも、米国の景気拡大が長期化する中、雇用統計の解釈を柔軟にする必要もありそうです。

まず、非農業部門雇用者数については9月分は市場予想を下回るも、7,8月分の上方修正でおつりがくる内容であったことから、例えば同データが10万人を下回るような過度な悲観論は後退しました。もっとも、大手自動車メーカーのストライキによる雇用調整は9月データに反映しておらず、来月は、その分のダウンサイドリスクは残ると見られます。

しかし、非農業部門雇用者数でより重視したいのは水準です。リーマンショック後の大量の失業者がその後の景気回復局面で職場に戻る過程では、例えば概ね20万人などの目安が好調・不調の目安とされていました。しかし、景気サイクルや、労働人口の伸びなどから現時点で予想される雇用の伸びは過去に比べ低いと見られます。ボストン連銀のローゼングレン総裁は9万~11.5万人を適正な範囲と述べています。18年の非農業部門雇用者数の伸びは月平均で約22.3万人でしたが、19年は現時点で16.1万人です。ピクテでも目安は10~15万人程度が適正水準と見ています。

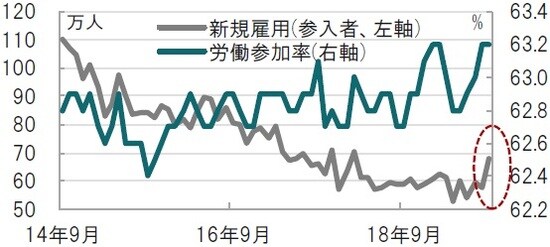

次に失業率は水準に加え、質の面に改善が見られました。例えば、労働参加率の水準が維持されたのは(図表2参照)、求職者の減少など「質の悪い」失業率低下でなかったことを物語るとみています。また、過去に働いた経験の無い人の採用である新規雇用も改善しています。その他にも、雇用市場が活況と見て、自主的に退職する「離職率」も、最新データを確認する必要はありますが、底堅く推移しています。

なお、平均時給は前月比で0.0%と、前月の同0.4%を下回っています。比較的高い伸びを示した前月の反動だけでは下げの説明としては不十分かもしれません。ただ、時給を生産者と管理職に分けると、生産者は前年比3.5%と高水準を維持しており、全体の時給の伸び悩みは管理職部分が押し下げたと見られます。この背景について掘り下げた理解は必要ですが、生産者の時給は底堅いとも見られます。

今回の雇用統計は、良い面と、悪い面が混在し、方向性を打ち出すよりは、新たな判断材料を待つべきと見ています。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『9月米雇用統計…悪化懸念和らぐも、新たな判断材料が待たれる』を参照)。

(2019年10月7日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

3月7日(土)~8日(日)限定配信!

日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは

遺言書があるのにやっぱり揉める!

富裕層が今すぐ備えるべき「相続の落とし穴と対策」

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」