投資を行ううえで長期投資の重要性は至る所で主張されている。それはあらゆる資産クラスで共通して唱えられる「合言葉」のようだ。しかし、マイナス金利の債券が世界的に増加する中、長期投資の重要性はその投資対象が株式であってこそはじめて符合するものだと筆者は考える。キーワードは「成長性」と「投資タイミング」だ。

株式と債券の最大の違いは「成長性」にあり

企業の負債に相当する債券と違い、株式は企業の資本である。株式は返済義務が無く、利息も発生しない。その代わり、企業が成長した場合は株価の上昇が期待できるほか、配当を支払う企業であれば増配も期待できる。

つまり、株式と債券の最大の違いはその「成長性」にあり、理論上、株式のほうが長期的な期待リターンは高くなる。それでは、企業が成長する原動力とは一体何なのか?それは長期的な経済成長に他ならない。

経済が成長するということは、モノやサービスの需要が高まるということを示す。モノやサービスの需要が高まれば、それらを販売する企業の業績が伸びる。企業の業績が伸びれば従業員の数は増加し、賃金も上昇する。

そして、潤った家計は再びモノやサービスの需要を高める。つまり、経済が成長する限り、企業も成長するという好循環が生まれる。実際、先進国のGDPと株価を比較すると、両者はおおむね連動していることが分かる(図表1)。株式で長期投資を行う醍醐味がここにある。

※先進国株式:MSCI世界株価指数(配当込み)(日本も含む)

※先進国のGDP規模:IMFによる「先進国」区分

出所:IMF、トムソン・ロイター・データストリームを基にピクテ投信投資顧問作成

「投資タイミング」によるリターンのブレを抑えるために長期投資が重要になる

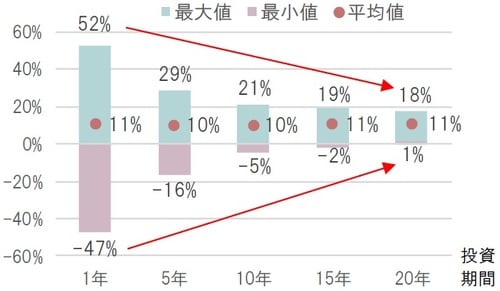

しかし、企業が成長したとしてもそれが短期間で株価に反映されるとは限らない。株価は日々のニュースや政治、投資家の売買動向など、成長性以外の要因で上下することが多々ある。その結果、S&P500指数の場合であっても過去90年の投資期間1年のリターンは最大値52%、最小値-47%と大きな乖離がある(図表2)。

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

これが「投資タイミング」によるリターンのブレであり、投資リスクを意味する。だが、投資期間が長期化すれば最大値と最小値は平均値に収斂し、投資期間20年ではリターン(年率)の最小値はプラスになる。つまり、長期的には企業の成長性が株価に反映されることを意味する。すなわち、「投資タイミング」によるリターンのブレを抑えるために長期投資を行う論理的根拠がここにある。

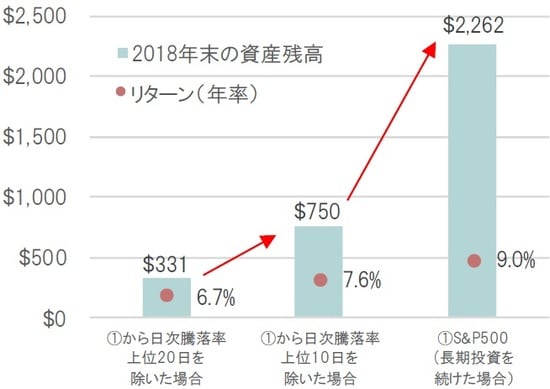

一方、図表3は1928年末にS&P500指数に$1投資した場合、90年後の2018年末に資産がどれだけ増加したかを日次で計算したものだ。興味深いことに過去90年の日次騰落率上位10日を除いただけで年率リターンは+9.0%から+7.6%へ低下、資産残高も$2,262から$750へ減少した。短期的な株高のタイミングも事前には予測不可能だからこそ長期投資(=市場に参加し続けること)は欠かせない。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『世界株式投資戦略…長期投資の重要性を示す「論理的な根拠」』を参照)。

(2019年10月2日)

田中 純平

ピクテ投信投資顧問株式会社

運用・商品本部 投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~