銀行間の資金取引を行う短期金融市場などで、四半期末、特に年末に資金需要の高まりから一時的に金利が上昇するケースはよく見られます。しかし、月の半ばにここまで金利が急上昇するのは異例と思われます。幸い、信用リスク悪化に伴う金利上昇を支持する証拠は見当たらないようです。それゆえに、今後の対応に注意が必要です。

NY連銀:レポ金利高騰を受け、銀行の準備金を増やす必要の可能性を示唆

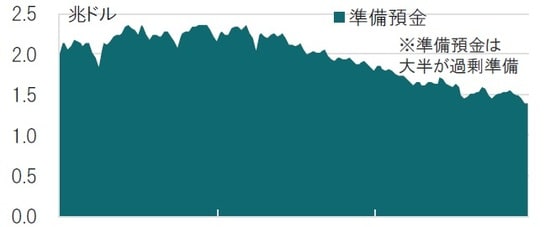

ニューヨーク(NY)連銀のウィリアムズ総裁は2019年9月30日、米紙NYタイムズとのインタビューで、米短期金融市場が最近見舞われた混乱を繰り返すリスクを抑えるため(図表1参照)、将来的には銀行の準備預金を恐らく増やす必要がある可能性もあるとの認識を示しました。

米短期金融市場では、9月16、17日に翌日物レポレートが急上昇し、17日には一時的に10%程度まで上がりました。ただ、足元では、NY連銀による連日のオペにより、レポレートは低下しています。

どこに注目すべきか:翌日物レポレート、LCR、準備預金、買いオペ

銀行間の資金取引を行う短期金融市場などで、四半期末、特に年末に資金需要の高まりから一時的に金利が上昇するケースはよく見られます。しかし、月の半ばにここまで金利が急上昇するのは異例と思われます。幸い、信用リスク悪化に伴う金利上昇を支持する証拠は見当たらないようです。それゆえに、今後の対応に注意が必要です。

レポ金利(金融機関同士が国債などを担保に短期資金を貸し借りする際の金利)が上昇しました。仮に、信用悪化に伴い金融機関同士が貸し渋ることで金利が上昇したとすれば最悪のシナリオです。しかし信用力の目安となる信用スプレッドなどに変化はほとんど見られません。

今回の短期金利の上昇の背景は正確にはわかりませんが、既に報道されている要因として、16日は企業の税金支払いが集中したこと、米国国債の決済に資金需要が高まったことなどが指摘されています。

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

ただ、これだけの要因でここまで金利が急上昇するとは考えにくく、他の要因も考える必要がありそうです。例えば、ミネアポリス連銀のカシュカリ総裁は、金融危機(リーマンショック)後の銀行規制が要因となった可能性を指摘しています。話題となるのは、流動性比率規制(LCR)です。銀行の安全性を高めるためにLCRは導入されましたが、銀行は余剰資金の運用先として、米連邦準備制度理事会(FRB)の準備預金(当座預金)、より正確にはそのうちの法定準備を上回る過剰準備での運用を選好しています。自己資本算定の上でも信用リスクが考慮される銀行間市場よりFRBの準備預金に資金を集中させる傾向があります。その分、他の市場の流動性が低下する可能性があります。恐らくもっとも問題なのは、FRBが17年10月からバランスシート縮小に伴い、準備預金の規模も縮小していることです(図表2参照)。先のNY連銀のウィリアムズ総裁の発言もこの点を意識しているものと見られます。

FRBは金利上昇を抑制すべく、おおよそ10年ぶりとなる翌日物システムレポ(自己勘定による売り戻し条件付き買いオペ)を復活させ資金を供給しました。さらにウィリアムズ総裁は、短期金利上昇時いつでも利用できる常設翌日物レポファシリティーの可能性に言及しています。ただ、これらの対応は、流動性供給が主な目的です。準備預金の適正水準が不明な中、規模不足が金利上昇の原因ならば別の対応が求められます。その場合は国債購入再開も視野に入りそうですが、今のところ、対応は先の話と思われます。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『米短期金融市場、月半ばに異例の金利急上昇が起きた理由』を参照)。

(2019年10月1日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

3月7日(土)~8日(日)限定配信!

日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは

遺言書があるのにやっぱり揉める!

富裕層が今すぐ備えるべき「相続の落とし穴と対策」

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」