気候変動など、環境意識の高まりが見られるなか、グリーンボンドなどへの関心も高まっています。より幅広い投資概念としてESG投資(環境〈E〉、社会〈S〉、ガバナンス〈G〉)がありますが、グリーンボンドは、特に環境を意識した投資手段と見られます。グリーンボンドの発行などは、やや「世界」に出遅れましたが、環境意識の高い日本の今後の動向に注目しています。

グリーンボンド:GPIF、2020年度にもグリーンボンド(環境債)に本格投資の可能性

年金積立金管理運用独立行政法人(GPIF)は早ければ20年度にもグリーンボンド(環境債)への本格投資を始める方針だと、主要メディアが19年9月25日に報じました。

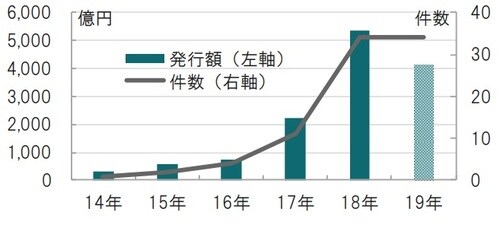

日本国内企業が18年に発行したグリーンボンドの発行額は5000億円を上回り、17年に比べ大幅に伸びています。19年も現時点で4000億円程度と、18年を若干上回るペースとなっています(図表1参照)。

どこに注目すべきか:気候変動、グリーンボンド、SDGs、ESG、評価

気候変動など、環境意識の高まりが見られるなか、グリーンボンドなどへの関心も高まっています。より幅広い投資概念としてESG投資(環境(E)、社会(S)、ガバナンス(G))がありますが、グリーンボンドは、特に環境を意識した投資手段と見られます。

グリーンボンドの発行などは、やや「世界」に出遅れましたが(図表2参照)、環境意識の高い日本の今後の動向に注目しています。

なお、環境等を意識した投資については持続可能な開発目標(SDGs)などの概念が先にありますが、幅広い分野をカバーしているので今回はグリーンボンドに話を絞ります。

グリーンボンドは、債券発行により調達した資金を「グリーン」な事業、すなわち環境改善効果を持つ事業に充てることを前提として発行される債券です。

「普通の」債券とは調達資金の使途がグリーンプロジェクトに限定されること、調達資金が確実にモニターされること、発行後のレポーティングを通じ透明性が確保されることなどが違いと見られます。

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

そのため、グリーンボンドを発行する仕組みは、通常の債券の発行プロセスと似てはいます。しかし、発行体である事業会社や公共機関が発行したグリーンボンドに対し、外部レビュー機関が資金使途や投資先選定などを確認する仕組みが組み込まれる点が異なります。

現在、グリーンボンドは「誰が」「何を規準に」にグリーンボンドと呼ぶのかは発展段階にあると見ています。

国際的には国際資本市場協会(ICMA)のガイドライン、日本では環境省が策定したグリーンボンドガイドラインなどが活用されています。また、発行の前後で適格性を評価する外部レビュー機関としては、日本の過去の発行では、格付け会社の利用や、専門の評価会社の活用が多くなっています。

このようなグリーンボンドの外部評価は、透明性を高める一方で、コスト負担の問題はありますが、日本では、環境省によりグリーンボンド発行促進体制整備事業が補助金対象となれば支援が受けられる仕組みを設けるなど、グリーンボンド発行に対する環境整備も改善してきています。

ただ、世界を見ると2007年に欧州投資銀行(EIB)がグリーンボンド(「Climate Awareness Bond」)を発行し、08年には世界銀行が「グリーンボンド」を名称に使用した債券を発行するなど、日本に比べて先行している印象です。その中でも発行残高を地域別に見ると、欧州が規模の点では半分程度となっています。その欧州ではグリーンボンドの詳細な適格規準(タクソノミー)案が策定されたり、評価機関の登録制なども将来的に導入が見込まれています。グリーンボンドなど新たな投資の制度設計は走りながら行われているだけに、その動向に注目が必要です。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『環境を意識した投資手段「グリーンボンド」は日本に根付くか』を参照)。

(2019年9月30日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

3月7日(土)~8日(日)限定配信!

日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは

遺言書があるのにやっぱり揉める!

富裕層が今すぐ備えるべき「相続の落とし穴と対策」

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」