ラウテンシュレーガー理事の辞任は10月31日と公表されました。この日は債券購入を決めたドラギ総裁の任期満了に伴う退任の日とも重なります。ラウテンシュレーガー理事辞任の本当の理由はわかりませんが、最近の発言などから、債券購入再開に対する不満が背景と思われます。

ラウテンシュレーガーECB理事:突然の辞任、ECB政策理事会での意見対立が背景か?

欧州中央銀行(ECB)は2019年9月25日(日本時間26日)、ラウテンシュレーガー理事が10月末に退任すると発表しました。ラウテンシュレーガー氏は任期を2年以上残しての辞任となりますが(図表1参照)、公表された声明には退任の理由は明記されていませんでした。

ただ、ドイツ出身のラウテンシュレーガー氏は量的緩和政策の再開などを決めたドラギ総裁の金融緩和路線、特に債券購入再開に批判的な立場でした。

どこに注目すべきか:ECB理事辞任、ドイツ、債券購入再開、副作用

ラウテンシュレーガー理事の辞任は10月31日と公表されました。この日は債券購入を決めたドラギ総裁の任期満了に伴う退任の日とも重なります。ラウテンシュレーガー理事辞任の本当の理由はわかりませんが、最近の発言などから、債券購入再開に対する不満が背景と思われます。

ECB理事の任期は8年ですが、ドイツ出身の理事の就任期間を見ると、最近(?)で任期満了となったのは、イッシング理事(懐かしい名前ですが)が思い当たる程度です。他の理事は軒並み任期前に、辞任しています。辞任の理由は様々で、アスムセン理事はメルケル政権の労働次官就任が理由ですが、シュタルク理事は欧州債務危機におけるECBの対応、とりわけ国債購入に批判的でした。

ドイツ出身理事の辞任、それ自体は珍しくないことは確認できましたが、より大切なのはその背景です。今回ラウテンシュレーガー理事が金融緩和目的、シュタルク理事の危機対応と、それぞれ理由は異なりますが、ドイツ出身の理事は国債購入に対するアレルギーが強い印象です。

もっとも、前回9月12日のECB理事会で決定した毎月200億ユーロの債券購入は、ドイツだけでなく、ビルロワドガロー・フランス中銀総裁や、クノット・オランダ中銀総裁らも反対の声をあげています。反対の背景は何か?

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

まず、債券購入を再開するほどユーロ圏景気が悪いのかという景気への認識に違いがあります。債券購入賛成派は、すぐにも必要と考える一方、反対派は、ECBによる債券購入策は、より深刻な景気悪化に備ええるべきと見ています。

次に、特にドイツには債券購入プログラムのテクニカルな問題もあります。例えば、公債購入は、各国の資本拠出割合に応じた購入上限が定められています。また、1発行体あたりの保有上限を33%に設定しています。しかし、既に資本拠出割合による制限は守られないケースが散見されます。

33%ルールは全ての債権者を拘束する集団行動条項(CAC、ユーロ国債に付帯)により債務再編阻止の動きを防ぐために設定されました。こちらの上限に近づきつつあることも、債券購入再開を慎重にさせていると見られます。

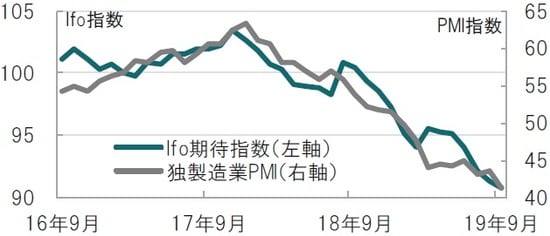

なお、そもそもマイナス金利政策と債券購入は相性が良くないことを懸念している可能性もあります。債券購入が拡大すれば、マイナス金利の対象である過剰準備が増える構造だからです。ドイツはお世辞にも景気が良いとは言えず、景気指標も悪化傾向が続いています(図表2参照)。当然、金融緩和そのものに、反対ではないと思われます。ただ、金融政策の自由度が徐々に低下する可能性も想定されます。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『ECB理事・ラウテンシュレーガー氏辞任…債券購入再開も理由?』を参照)。

(2019年9月26日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

3月7日(土)~8日(日)限定配信!

日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは

遺言書があるのにやっぱり揉める!

富裕層が今すぐ備えるべき「相続の落とし穴と対策」

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」