相続税調査…一見関係ない「質問の意図」は?

相続税申告の約4件に1件の割合で行われているといわれる相続税の税務調査。一度、税務調査が行われると、82%の人が追徴課税になっています。税務調査で追徴課税になった場合には、本来の税金にプラスして、5%~40%の罰金がつきます。さらに年利2.7%の利息もかかります。

筆者はこれまで多くの相続税の税務調査に立ち会ってきました。税務調査に立ち会っていくと、大体、何が問題になって、何が問題にならないかということが見えてきます。この感覚が身につくと、世の中で言われていることと、実際の税務調査の現場とでは、大きな感覚のズレがあることに気が付きます。

世の中では、「問題になる!」と言われていることでも、実際の現場ではまったく問題にならなかったり、逆に、世の中では「大丈夫ですよ!」と言われていることでも実際の現場では一発でアウトになったりすることがあります。

たとえば、「毎年同じ時期に同じ金額の生前贈与をしてはいけない」と聞いたことありませんか? 実際の税務調査で、同じ時期に同じ金額の生前贈与をしていても問題になることはまずありません。

この税務調査で問題になることへの感覚というのは本当に大切だと、いつも実感します。最近は、超高齢化社会へ進んでいることと、相続税の基礎控除の引き下げが重なり、相続税対策が一種のブームになっています。

注意しなければいけないのは、税務調査の立ち会い経験のない、相続税コンサルタントの存在です。相続税の税務調査に立ち会ったことのないコンサルタントは、往々にして、無茶苦茶な相続税対策を提案してきます(悪気と自覚がないのでより一層恐ろしいのです)。

しかも相続税の税務調査が行われるのは、対策をしてから何年も先になることがほとんどです。つまり、税務調査が行われるときには、そのコンサルタントは、もう近くにいないのです。誤った相続税対策が、将来どんな問題を引き起こすか。そして、残された家族をどれだけ傷つけるか。少しでもいいので想像してほしいと心から思います。

相続や事業承継をビジネスにする人は、相続税の税務調査のこともしっかり勉強する。これは義務です。そもそも税理士の資格ないのに税金の相談に乗ること自体、税理士法違反です。税務調査で嫌な想いをする人を一人でも減らすために。「税務調査で何が問題になるのか」「これだけ知っていれば大丈夫」と言える税務調査のポイントを伝えていきましょう。

まず相続税の税務調査は、亡くなってから2年後の夏に行われることが多いです。具体的にいうと、7月の上旬に、税務調査の依頼の電話がきます。大抵の場合「相続人全員と税理士先生に、1日予定をあけてほしいのですが、来週あたりどうですか?」という無茶ぶりをされます。当事者全員の予定を一日合わせるのは大変です。日程調整をしていくと、なんだかんだと、7月の下旬や8月の頭に調査が開始されるケースが多いです。

調査当日になると、調査官は2人一組で、亡くなった方の自宅にやってきます。亡くなった方の自宅がすでに売却されている場合には、子供の自宅など、亡くなった方の遺品が一番多くある場所が指定されます。

調査は、午前の10時から午後の16時まで行われます。間に1時間お昼休みがあるのですが、調査官にお昼ご飯をだそうとしても、「ご馳走にはなれません」と断ってきます。昼ご飯に鰻などをだされては、午後の調査で強く言いづらくなってしまうからでしょう。

余談はさておき、まず、午前中はどういったことが聞かれるかというと、亡くなった方やその家族の生い立ちや経歴、趣味や性格など、税金には関係なさそうなことが永遠と聞かれます。

一見、関係なさそうなのですが、実は、全て相続税と関係しているんです。たとえば、亡くなった人の趣味。これは絶対に質問されます。これはどんな意図で質問していると思いますか?

答えは、ゴルフ会員権、リゾート会員権、書家骨董品、美術品などの申告漏れがないかのチェックです。たとえば、亡くなった方の趣味がゴルフだったとします。そうすると、ゴルフ会員権を申告しているかどうかがチェックされます。ゴルフ会員権には、預託金といって、会員になるときにゴルフ場に預けたお金があるんです。そのお金は、経営破綻して返ってこない場合もありますが、会員権を相続した人に返ってくるお金なのです。

そのため、そのお金も相続税の対象になるのです。その他にも、「骨董品集めが趣味でした」という方には、申告漏れの骨董品はないか、「海外旅行が趣味でした」という人には、外国に銀行の口座はないか、と聞かれていきます。

その他にも、関係なさそうですが、重要な質問は次の質問です。

「あのぉ、大変お聞きしづらいことなので申し訳ないのですが、ご主人様がお亡くなりになる直前の状況を詳しく教えていただけますか?」

筆者が初めて税務調査に立ち会った際に、この質問を聞いた時は、「うわー。デリカシーのないことを聞いてきたなぁ。そんなこと相続税に関係ないだろ」と思いました。そして多くの方も、そう感じていると思いますが、調査官からの質問なので、仕方なく当時の状況を説明します。

「うちの主人は、何年も前から癌と戦ってきて、最期は……うぅぅ」と感極まって涙する方もいます(つられて私まで泣きそうになります)。しかし税務署の人達は、そのようなことには関心はないのです。彼らの関心は、その人が亡くなる直前、その人の通帳を誰が管理していたか、ということです。

たとえば、亡くなる直前までピンピンしていた人が、急に亡くなってしまったというのであれば、その人の通帳は、ずっとその人が管理していた可能性が高いですよね。一方で、何カ月も意識がない状態や、自分では身動きがとれない状態が続いて亡くなってしまったというのであれば、その人の通帳は、その人以外の人が管理していたと推測できます。

筆者は職業柄、多くの人の亡くなる直前の預金通帳を見ます。そうすると、不思議なことに、多くの人の通帳に、同じ形跡が残っているのです。一体どんな形跡だと思いますか? 正解は、亡くなる直前に、現金で200万~300万円を引き出す人がたくさんいるんです。

これはなぜかというと、葬儀代に必要だからです。人が亡くなってしまうと、その人の銀行口座は凍結されてしまいます。そうなると、葬儀代すら引き出せなくなってしまいます(銀行に亡くなったことを隠して、こっそり引き出す方もたくさんいますが。本当はいけないです)。

ということで、亡くなる直前に慌てて引き出す人がたくさんいるのです。亡くなる直前に引き出すこと自体は問題ではありません。ただ、相続税の申告をする上では、亡くなる直前に引き出したお金も、亡くなった時には手元に残っていたはずなので、そのお金も申告しないといけません。いわいる手元現金とよばれるものなのですが、この申告漏れが凄く多いのです。

この手元現金の存在を明らかにするためには、その人が亡くなる直前に、その人の通帳を誰が管理していたかが重要なポイントになるんです。大抵の場合、ご主人が亡くなる直前には、奥様が通帳を管理していることが多いです。

そうすると、亡くなる直前に現金を引き出した人というのは、奥様であることがわかります。ここが明らかになれば、あとはその現金の行方を聞くだけです。「葬儀のために200万円引き出しましたよ」ということは、逆に言えば、亡くなった瞬間にはその200万円は残っていたことになるのです。

このように、一見、相続税に関係なさそうなことでも、すべて税金と密接に関係しているのです。

税務調査の一番のツッコミどころ「名義預金」

ここからが本題です。一番問題になることを事例で解説します。ここにとある家族がいます。父と母と子供2人と孫4人。この度、お父様がお亡くなりになってしまいました

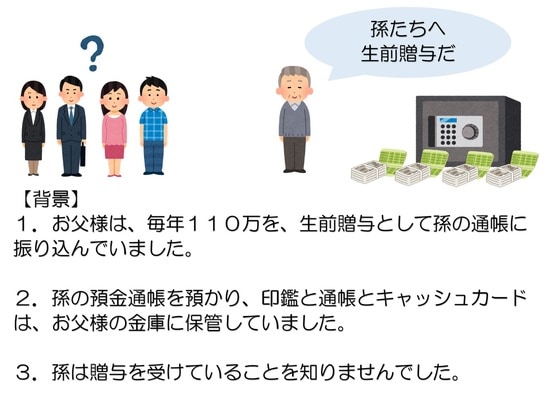

生前中、お父様は、毎年110万円を、生前贈与として孫の通帳に振り込んでいました。お父様は、孫の通帳を預かり、印鑑と通帳とキャッシュカードを、お父様の金庫に保管していました。孫は贈与を受けていることを知りませんでした。

このことが、調査官に知られた場合、調査官からこう言われます。

「孫の通帳にあるお金は、ご主人の相続財産として追徴課税します」

名義の預金通帳に入っているお金なのにも関わらず、亡くなったお父様の財産として相続税が追徴課税されてしまうのです。

なぜ、このようなことを言われてしまうのでしょうか? 一番大事なポイントはずばりこれです。生前贈与は名義を変えただけでは認めてもらえません。真実の所有者まで変えなければ、認めてもらうことはできないのです。

生前贈与とは、自分の持っているものを人に譲ることです。名前だけ変えればいいという問題ではないのです。たとえば、あなたが小学生の時に、隣の席に座っている友達のノートがすごく欲しかったとします。あまりに欲しかったので、友達の名前を消して、上から自分の名前を書き換えたとします。果たしてこのノートは、あなたのものになったでしょうか? そんなはずはありませんよね。ノートの名前は変わっても、本当の持ち主は変わっていません。

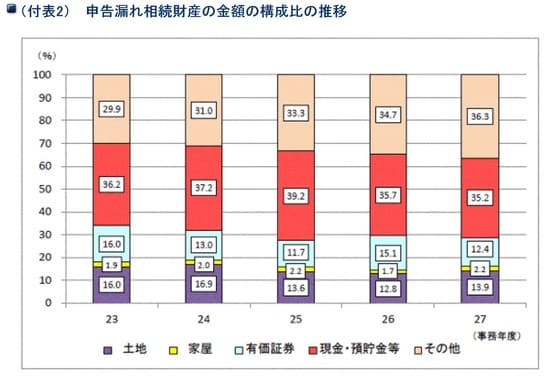

この「名義は変わっていても、真実の所有者は変わっていない」という現象が、日本中の多くの預金通帳で起こっているのです。これらの、名義人と真実の所有者が異なっている預金のことを「名義預金」といいます。そして、税務調査で問題になることのほとんどが、この名義預金なんです。その証拠に、下の図をご覧ください。

これは、どういった財産が申告漏れになっているかという一覧なのですが、最も多いのは、現金・預貯金等の申告漏れであることがわかります。この実態は、亡くなった人名義の預金の申告漏れももちろんありますが、家族名義の預金が、実際には亡くなった人の預金として追徴課税されるケースがほとんどなのです。

「名義預金」と疑われる2つのポイント

名義預金と言わせないためには、真実の所有者まで変えることが重要なのです。この真実の所有者まで変えるって、一体どういったことをいうのでしょうか? ポイントは2つあります。1つ目は、両者の認識の合致。2つ目は、管理処分権限の移行です。この2つのポイントを両方とも満たしていれば、真実の所有者も変わっていると認めてもらえます。逆をいうと、どちらか1つでも外れると、名義は変わっていても、真実の所有者は変わっていないと言われます。

それでは、まず両者の認識の合致というポイントを解説していきます。そもそも生前贈与というのは、民法549条に、その定義が書かれています。

贈与は、当事者の一方が自己の財産を無償で相手方に与える意思を表示し、相手方が受諾をすることによって、その効力を生ずる。

わかりやすくするために、噛み砕いた言い方をすると、「贈与とは、あげる人があげますよ、という意思を表示し、もらう人がもらいましたよ、という意思を表示して初めて成立する契約です」ということになり、あげた/もらったの約束ができて、初めて生前贈与になるのです。この、あげた・もらったという、両者の認識が合致していたかどうかがチェックされます。これが、両者の認識の合致というポイントです。

このことを踏まえて、先ほどの事例を、もう一度見てみましょう。あげた/もらったの約束はできていたでしょうか?

あげた/もらったの約束はできていますか? 背景の3番を見てください。「孫は贈与を受けていることを知りませんでした」と、あります。言い換えると、孫はもらったという認識はなかったことになります。つまり、あげた/もらったの約束はできていないので、生前贈与とは認められないのです。このことが調査官に知られると、一発で、その贈与はなかったものとされ、孫の通帳に入っている預金は、実質的に亡くなった人の財産と認定されます。

2つ目のポイントは、管理処分権限の移行というポイントです。これはなにかというと、調査官は、財産をもらった人が、その財産を自由に使えていたかどうかを、徹底的にチェックします。

なんでそんなことをチェックするのかというと、生前贈与というのは、財産を誰かにあげることいいます。「財産をもらったのに、自分じゃ使うことができない」というのは、ものの考え方としておかしいのです。「自分じゃ使えないのなら、もらったとは言えない」と考えるのです。

そのことを踏まえて、もう一度の先ほどの事例を見てみましょう。孫たちは、お金を自由に使えていたでしょうか? ここでのポイントは、孫の印鑑と通帳とキャッシュカードの保管場所です。その3点セットの保管場所は、父の金庫の中でした。

そのため、もし孫たちが生前贈与を受けていることを知っていたとしても、お金を引き出すためには、祖父の金庫をあけて、3点セットを取り出して、銀行に行かなければいけなかったのです。もし、それができない状態であったとすれば、孫の預金通帳の中に入っているお金は、孫が自由に使えるお金ではなかったと認定されます。

そうすると、そのお金は、孫のものとは言えず、実質的に祖父の財産と認定されてしまうのです。

以上、2つのポイントです。両者の認識の合致は「あげた/もらったの約束ができていたかどうか」、管理処分権限の移行は「もらった人が自由に使えていたかどうか」です。この2つのポイントは、税務調査の際に、徹底的に調べられます。

名義預金と言われないための「対策」は?

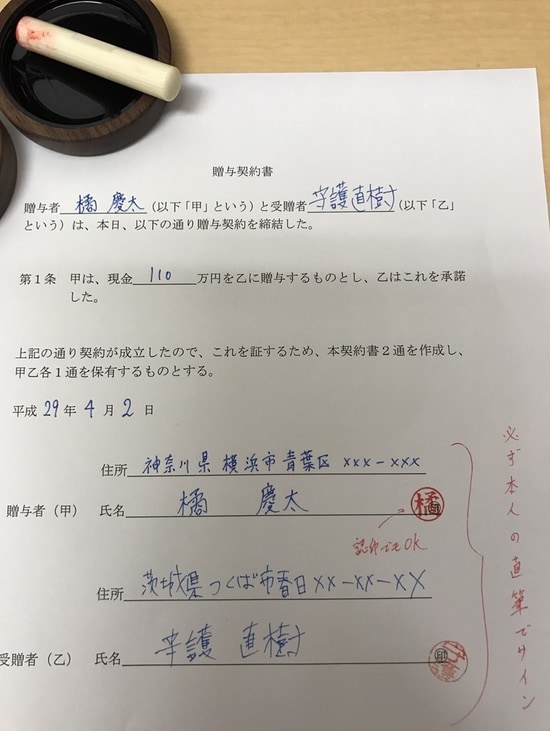

それでは、ここからは、税務調査で名義預金だと言われないためには、どうすればいいのか、考えていきます。まず、両者の認識の合致について、一番良い対策は「贈与契約書」を作ることです。契約書というと、仰々しいイメージですが、そんな堅苦しいものではありません。そして誰でも作れます。紙に「贈与契約書」と書いて「いつ、なにを、誰にあげますよ」ということを書いてください。それでOKです。こんな感じです。

贈与契約書を作る際のポイントは、必ず、本人の直筆でサインを残すことです。見本でもわかるように、人の字には癖がたくさんあります。税務署の人達は、筆跡を非常に重要視します。そのため、必ず本人からサインをもらうことは徹底してください。そして、できれば印鑑も押してください。実印の方が望ましいですが、認印でも問題ありません。

この贈与契約書について、「この契約書は、毎回作らないといけませんか? 毎回作るのはめんどくさいのですが」という質問をよく受けます。答えは「絶対に毎回作ってください」です。大変かもしれませんが、毎回作らないと意味ないなんですよね。贈与契約とは、その時その時で、お互いに約束ができていなければ成立しません。そして贈与契約書では、その時その時で、約束ができていたことを証明するために作るんです。

先ほどの事例では、孫たちがもらった認識がない事例を紹介しました。この逆のパターンも存在するのです。つまり「あげた認識がない」というパターンです。どのようなシチュエーションだと思いますか? 「あげた認識がない? 認識ないならあげられないでしょう」と思われる方も多いと思いますが、正解は次のようなシチュエーションです。

これが、もらった認識はあっても、あげた認識がないパターンです。認知症や、意識不明状態にある場合には「あげますよ」という意思表示ができない場合があります。ただ、預金通帳を預かることができれば、勝手に送金はできます。送金を受けた人が、「これは贈与でもらったんだ」と主張するケースもたくさんありますが、すでに意識不明状態だったり認知症の診断書が出ていたりする場合には、その贈与は否認されます。税務調査の序盤で、亡くなる直前の状況を聞く理由は、実はここにも影響しているんです。

たとえば、平成29年の4月に亡くなった人がいたとして、その人は平成29年の1月から意識がなかったとします。その人の預金通帳を見てみると、平成29年の2月に孫達へ110万円を送金している形跡があったとします。これを贈与と主張することはできると思いますか? できませんよね。意識不明だったので、違う人が送金したことは明らかなんです。

こういった矛盾を発見していくのが、税務調査なのです。少し脱線しましたが、このようなことを疑われないようにするために、贈与契約書は毎回作らないといけないんです。

一方、契約書作る代わりの方法として、よく言われている「111万円の贈与」というものがあります。これは、非課税となる110万円を、あえて1万円オーバーさせて、贈与税の申告をする方法です。これは、「私たちは贈与税の申告をして、贈与税も払って、ちゃんとした形で贈与を受けていますよ」ということを税務署へアピールするために行うのです。この方法は、はっきり言って、あまりよくありません。問題を悪化させることもあります。

なぜかと言うと、本来、贈与税の申告は、財産をもらった人が自分で行わなければいけません。しかし、世の中の多くの家庭で、財産をあげた人が、子供や孫たちの名前で、勝手に申告書を提出してしまっているのです。そのため、111万円の贈与税の申告書が提出されているからといって、税務署の人達からすれば、「本人達がこの申告書を作っているかどうかはわからないぞ」と考えています。そのため、111万円の贈与をしているから大丈夫ということはありませんので、きちんと贈与契約書を作ることをおすすめします。

もう一つの大切なポイントは「もらった人が自由に使っていたかどうか」でした。このポイントについて、できることは1つしかありません。生前贈与をするのであれば、通帳、印鑑、キャッシュカードは、贈与した相手に、自分でしっかり管理をさせてください。これしかありません。

実際に、税務調査が行われた場合には、通帳と印鑑とキャッシュカードの保管場所は、徹底的に聞かれます。机やタンスの引き出し、金庫の中なども確認されます。特に、鍵のかかる引き出しに保管していた場合には、その鍵のありかも詳しく聞かれます。そのため、これは実態がないと、税務署の人達をごまかすことは無理です。

後付けで、「昔から自分でもっていたことにしなさい」と子供たちに通帳を渡すケースが散見されますが、そんなのはプロの目から見れば、すぐにわかります。ここで、非常によく受ける質問は、「ちっちゃい子供の場合、通帳を自分で管理することはできないけど、その場合はどうなの?」という質問です。贈与を受ける人が未成年者の場合には、親権者である両親が通帳や印鑑を管理して問題ありません。

ただし、その人が20歳になったタイミングで、今まで預かっていた通帳や印鑑を渡してあげることが必要です。贈与契約書についても、未成年者の場合には親権者が代筆しても構いません。

さらに税務調査では亡くなった人の通帳だけでなく、相続人の通帳も見せてくれと言われます。そして相続人の通帳のうち、名義預金と疑われる通帳の多くに、同じ特徴が残っています。なんだと思いますか?

正解は「入金しかない」です。通帳には、預入欄とお引き出し欄という2つの欄があります。そのうちの、預入欄にしか記帳がない、つまり、入る一方で、出ていかず、残高がどんどん積みあがっていく通帳です。入金しかない通帳は、名義預金なんじゃないかと疑われるんです。なぜかというと、税務署の職員は、入金しかない通帳を発見すると、こういった質問をしてきます。

「この通帳に入っているお金は、なぜ使わなかったんですか?」

この質問に対して、

「将来のために貯金していたんです」

ということであれば、これはセーフです。なぜなら、自分の意思に基づいて、手を付けなかっただけなので、自分の管理下にあったと言えます。問題になるケースは次のような場合です。

「この通帳は、私は管理していなかったので、使えなかった」

こういった発言がでた場合には、一発でアウトです。預金通帳に入っている残高すべてが、亡くなった人の財産として、相続税が追徴課税されます。この、名義預金というものを学んだあなたであれば、間違っても「私は使えなかった」とは言わないでしょう。

しかし、世の中のほとんどの人は、名義預金なんてものは知りません。そして、知らない方は「私は管理していなかったので、使えなかった」とありのままを話してしまうのです。贈与でお金を受け入れる通帳には、何かしらで使っている証拠を残した方がいいです。たとえば、全額でなくてもいいので、定期的にお金を引き出して使ってください。自由に使っていた実態を残すのが、一番疑われない方法です。

「子供や孫に、無駄遣いしてほしくない!」という場合には、贈与で受け取ったお金で、生命保険に加入するというのも一つの手です。その際は、掛捨ての保険ではなく、将来増えて戻ってくるような保険の方がいいでしょうね。

◆まとめ

相続税の税務調査で最も問題になるのは、この名義預金です。逆を言えば、この名義預金にだけ気を付けておけば、相続税の税務調査は恐くありません。

税務調査で調べられるのは、過去10年分の預金通帳です。調査官はその道のプロ中のプロなので、初めから相続税をちょろまかそうという発想は捨てることです。そんなことをしなくても、ちゃんとした方法で、相続税はいくらでも節税できます。今の税制は、国の方策に従ってくれた人には、税金を優遇する制度がたくさんあるんです。

たとえば、教育資金贈与の特例やふるさと納税は良い例です。

「うちくらいの資産規模でも、税務調査がはいるんですか?」とよく質問されますが、税務調査が入ると決まってからじゃ遅いんです。相続税の税務調査は、みなさんが思っているより、ずっと厳しく、辛い思いをされます。

ちなみに、贈与税には時効があります。7年間です。しかし、名義預金と認定された場合には、時効は適用されません。何十年でも遡って追徴課税されます。いずれにもしても、相続税の調査を甘く見てはいけないのです。

【動画/筆者が「税務調査の肝」を分かりやすく解説】

橘慶太

円満相続税理士法人