●ドットの分布は市場の織り込みに比べタカ派的に、年内の金融政策の方向性でも意見が分かれた。

●パウエル議長は従来の見解を維持、ややタカ派的なFOMCとなるも、市場の信認は得られたとみる。

利下げは予想通りの結果、FOMC声明に大きな変更なく、経済見通しも小幅な修正にとどまった

米連邦準備制度理事会(FRB)は、9月17日、18日に米連邦公開市場委員会(FOMC)を開催し、大方の予想通り、フェデラルファンド(FF)金利の誘導目標を年2.00%~2.25%から年1.75%~2.00%へ引き下げることを決定しました。ただ、市場の関心は、次回FOMC(10月29日、30日開催)以降の利下げペースに移っていましたので、その点を中心に、以下、主なポイントを確認していきます。

まず、FOMC声明について、今回特に大きな変更はなく、見通しへの不確実性が続き、政策目標達成のため適切に行動する旨の表記は維持されました。また、FOMCメンバーによる経済見通しも小幅な修正にとどまりました。実質GDP成長率の予想中央値は、2019年と2021年に0.1%ポイントずつ上方修正され、失業率の予想中央値は、2019年に0.1%ポイント引き上げられました。インフレ率の予想中央値は、総合、コアとも据え置きでした。

ドットの分布は市場の織り込みに比べタカ派的に、年内の金融政策の方向性でも意見が分かれた

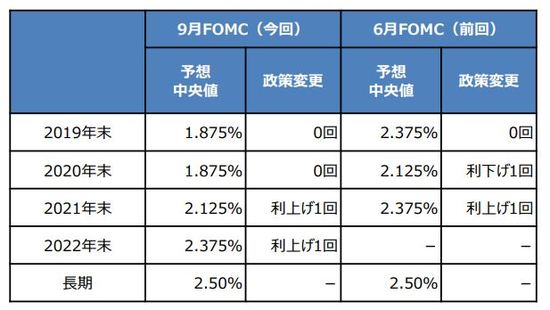

次に、FOMCメンバーが適切と考える政策金利水準の分布図(ドットチャート)に目を向けると(図表1)、中央値が示唆する年間の政策変更回数は、2019年と2020年は0回(すなわち今回の利下げで打ち止め)、2021年と2022年は、0.25%の利上げがそれぞれ1回ずつとなりました。FF金利先物市場では、来年にかけて2回強の追加利下げが織り込まれていますので、それと比べた場合、ドットの分布はタカ派的といえます。

なお、改めて2019年のドットをみると、年末時点の適切なFF金利誘導目標水準について、年2.00%~2.25%(すなわち今回の利下げ決定前の水準)と考えるメンバーは5人、年1.75%~2.00%(今回の利下げによる水準)は5人、年1.50%~1.75%(今回の利下げよりも更に0.25%低い水準)は7人と、意見が分かれています。実際、今回の会合で、ボストン地区連銀のローゼングレン総裁とカンザスシティ地区連銀のジョージ総裁は据え置きを求め、セントルイス地区連銀のブラード総裁は0.5%の利下げを主張し、反対票を投じました。

パウエル議長は従来の見解を維持、ややタカ派的なFOMCとなるも、市場の信認は得られたとみる

記者会見におけるパウエル議長の論点をまとめると、①米国経済は良好な状態が続いている、②ただ、見通しに対しては貿易政策の不確実性という大きなリスクがある、③そのため、今回の利下げは景気下振れの保険である、ということになります。パウエル議長は記者会見で、金融政策の将来的な道筋を示すことはなく、状況に応じて適切な行動をとるという、従来の見解を繰り返しました。

そもそも、今回の利下げが「予防的な利下げ」である以上、FOMCは市場に過度な利下げ期待を持たせる必要はありません。不確実性のもとである米中の緊張が緩和すれば、良好な状態の米国経済に、連続利下げは不要となるからです。パウエル議長の記者会見後、米主要株価指数と米10年国債利回りは上昇に転じ(図表2)、米ドルは対主要通貨で上昇しました。ややタカ派的なFOMCでしたが、取り敢えず市場の信認は得られたと思われます。

0.25%の年間利上げ回数。

(出所)FRBの資料を基に三井住友DSアセットマネジメント作成

(出所)Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『19年9月FOMCレビュー~緩和継続で意見が分かれる』を参照)。

(2019年9月19日)

市川雅浩

三井住友DSアセットマネジメント シニアストラテジスト