●海外勢の先物買いも株高要因、ただ昨年の例からもPERや先物主導の株高は持続性に乏しい。

●しかし今年は各国の金融緩和と財政拡大が株価を支援、昨年と違い株高が持続する可能性も。

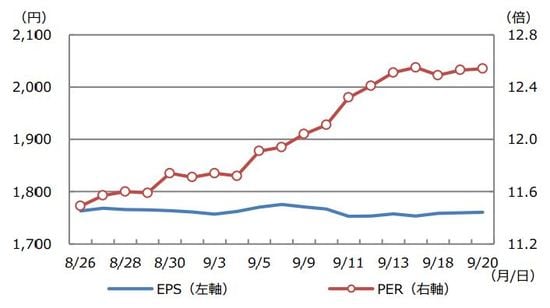

足元の株高は、業績を反映したEPS主導によるものではなく期待を反映したPER主導による株高

日経平均株価は8月26日に終値ベースで20,261円04銭の安値をつけた後、上昇基調が鮮明となり、9月20日には22,079円09銭で取引を終えました。日経平均株価の年初来高値(終値ベース)は、4月25日につけた22,307円58銭ですので、高値更新が視野に入ります。ただ、ここまでの上昇が急ピッチだったため、今回のレポートでは、その持続性について検証します。

日経平均株価は、8月26日から9月20日まで1,818円05銭上昇しました。この上昇幅を、予想利益ベースの1株あたり利益(EPS)と、株価収益率(PER)との寄与度で分けると、EPSはマイナス30円63銭、PERはプラス1,848円68銭となります。3月期決算企業の中間決算前で、業績修正が少ない時期ではありますが、足元の株高は、業績を反映したEPS主導ではなく、期待や思惑を反映したPER主導の株高といえます(図表1)。

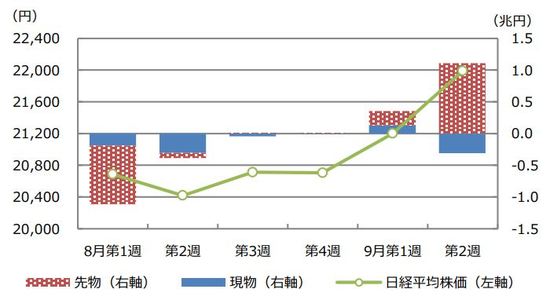

海外勢の先物買いも株高要因、ただ昨年の例からもPERや先物主導の株高は持続性に乏しい

次に、東京証券取引所が毎週公表している投資部門別売買状況のうち、海外投資家のデータを確認します。図表2は、8月第1週(8月5日~9日)から9月第2週(9月9日~13日)の期間における、海外投資家の現物と先物の売買状況を示したものです。これをみると、9月に入ってからの日本株の上昇を牽引したのは、海外投資家の先物買いであることが分かります。

なお、「PER主導の株高」、「海外投資家の先物主導の株高」は、2018年9月から10月にかけてもみられました。日経平均株価はこの間、急ピッチで上昇し、2018年10月2日の終値は、24,270円62銭に達しました。しかしながら、その後は反落し、2018年12月25日には、19,155円74銭まで下げて取引を終えています。つまり、PER主導や先物主導の株高は、持続性に乏しいと考えられます。

しかし今年は各国の金融緩和と財政拡大が株価を支援、昨年と違い株高が持続する可能性も

しかしながら、今年は昨年と比べ、大きく異なる点があります。それは、5月以降、すでに主要17カ国・地域が金融緩和を実施し、また、中国などアジア諸国が財政拡大の動きを活発化させている点です。そのため、米中対立の長期化で景況感が悪化しても、世界経済の大幅な成長鈍化は回避できるという見方が市場に広がっており、これが株価を強く支えているとみています。

その意味で、足元の株高がPERや先物主導でも、昨年のような展開を懸念する必要はないと考えます。なお、10月下旬から本邦3月期決算企業の中間決算が始まりますが、通期業績予想の下方修正が増える見通しです。ただ、今の相場の地合いでは、下方修正で今年度の着地点が下がれば、来年度の業績回復への期待が高まることが予想されます。現物買いの海外年金マネーなどが日本株に戻れば、株高の持続性は増すと思われます。

(出所)日本経済新聞社のデータを基に三井住友DSアセットマネジメント作成

(出所)大阪取引所、Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『地合いが改善した日本株~株高の持続性をどうみるか』を参照)。

(2019年9月24日)

市川雅浩

三井住友DSアセットマネジメント シニアストラテジスト