米国の株式市場=世界の株式市場の半分!?

◆世界の株式市場の5割超が米国

「米国の強さ」のもうひとつは、間違いなく経済力です。これまた世界最強の軍事力、政治力に支えられ、米国は世界のリーダーとして比類なき強さを維持しているわけですが、その経済力の強さを象徴するのが、株式市場の規模です。

2018年10月時点における、世界の株式市場の時価総額は、43.8兆ドル(約5000兆円)です。これを国別のシェアで見ると、下記図表1のようになります。

![[図表1]世界の株式時価総額の割合 出所:各種データベースにより著者作成](https://ggo.ismcdn.jp/mwimgs/6/8/640/img_68abb89c68451b377ef623c2a5260e6993107.jpg)

出所:各種データベースにより著者作成

もう圧倒的に米国のシェアが大きいのです。これを見ただけでも、米国が資本主義国のなかで非常に強い力を持っていることがお分かりいただけるでしょう。つまり米国の株式市場に投資すれば、世界の株式市場の半分に投資しているのと同じことになるのです。

また、米国企業はグローバル展開しているので、いまや単一の国に上場している企業の株式だけに投資する意味はありません。

過去最高値を更新し続ける「ニューヨーク・ダウ」

◆下がってもまた戻る米国インデックス

米国を代表する株価インデックスに「ニューヨーク・ダウ工業株30種平均」があります。ニュースなどで「ニューヨーク・ダウ」、あるいは単に「ダウ」などと言われており、一度は耳にしたことがあるのではないでしょうか。

ちなみに「株価インデックス」とは、日経平均株価やニューヨーク・ダウのように株価全体の動きを表す指数や指標のことを言います。

このニューヨーク・ダウの算出が始まったのは1896年のことですから、かれこれ120年以上の歴史を持つのですが、この間、ずっと過去最高値を更新し続けています。直近で最高値を更新したのが、2018年10月3日で、この時のニューヨーク・ダウは2万6828ドルでした。

ニューヨーク・ダウは、これまで幾度となく大幅な下落に見舞われています。

たとえば1987年10月19日は「ブラックマンデー」と呼ばれる暴落で、ニューヨーク・ダウは前週末比で508ドルの下げとなりました。これは率にして22.6%の下落。2018年も、米国の株価は幾度となく大きく下げましたが、下落率で見ればブラックマンデーの比ではありません。この日の下落率は、過去の下げ率と比較しても、ダントツです。

ちなみに2018年2月5日、前日比で1175ドル下げた時は、下落幅は過去最大でしたが、下落率にすると4.6%のマイナスに過ぎません。ブラックマンデーの下げが、いかに凄いものであったかがお分かりいただけるでしょう。

同様に、下落率で見れば、2008年10月15日のリーマンショックが▲(マイナス)7.9%であり、1997年10月27日のアジア通貨危機が▲7.2%など、幾度となくニューヨーク・ダウは大きな下げに見舞われています。しかし、その度に米国の株価は力強く暴落前の株価水準を奪還し、さらに大きく上昇しました。

ちなみに、「100年に1度の金融危機」と言われる2008年のリーマンショックでは、2007年10月時点で1万4000ドルを付けていたニューヨーク・ダウが、2009年3月にかけて7000ドルを割り込みました。約半分になったのです。ところが、2010年11月には1万1434ドルまで回復し、リーマンショック直前の水準を回復しました。

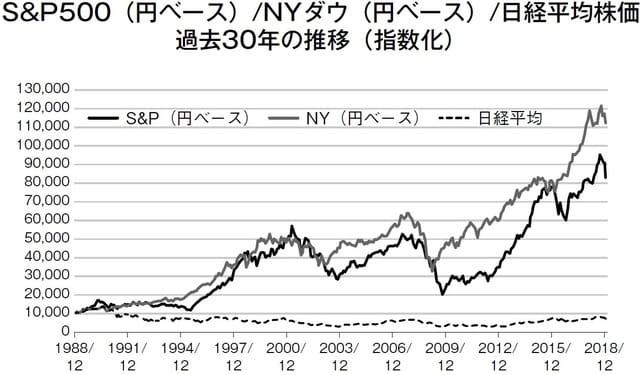

対して、日本の株式市場はどうだったのかというと、2013年以降はアベノミクスによって上昇へと転じましたが、それでも日経平均株価は、1989年12月につけた3万8915円(終値)を抜けないまま、現在に至っています。バブル崩壊から30年が近づこうとしているにもかかわらず、2018年11月時点の日経平均株価は、バブルピーク時に比べて44%も下の水準にあるのです。

出所:各種データベースにより著者作成

この比較からも、「米国株式市場の強さ」が分かるでしょう。古くは1929年の「暗黒の木曜日」と言われ、世界大恐慌の引き金になった株価暴落以来、米国の株式市場は幾度となく歴史的な暴落に見舞われながら、その都度、力強く暴落前の水準を取り戻し、さらに上昇しているのです。

太田 創

株式会社GCIアセット・マネジメント

投資信託事業グループ

執行役員

チーフ・マーケティング・オフィサー