今回のFOMCは、国債利回りの低下など公表直後の市場の反応を見ても、想定より幾分ハト派的であったと見られます。年内利上げ見通しの後退や、バランスシート縮小停止時期の前倒しなどが背景です。ただ、今後の展開として、さらなる金融緩和を示唆する要因も乏しく、市場にも忍耐強さが求められることが想定されます。

FOMC:今年の想定利上げ回数をゼロ回に引き下げ、バランスシート縮小も9月末終了

米連邦準備制度理事会(FRB)は2019年3月20日に米連邦公開市場委員会(FOMC)の結果を公表しました。政策金利(フェデラルファンド(FF))の誘導目標を年2.25~2.50%で据え置きました。

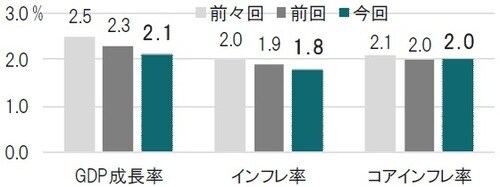

ただ、政策金利の予想については同時に公表した経済見通し(図表1参照)に伴い、19年の利上げ回数を前回予想の2回から今回はゼロ回に引き下げるなど、全体的にハト派(金融緩和を選好)的な内容と見られ、市場では国債利回りの低下(価格は上昇)やドル安が見られました。

※インフレ率:PCE(個人消費支出)前年同月比、コア:除食品、エネルギー

出所:FRBのデータを使用しピクテ投信投資顧問作成

なお、FRBのバランスシート縮小停止については市場が想定していたより若干早い9月末が示唆されました。

どこに注目すべきか:FOMC、バランスシート縮小停止、インフレ率

今回のFOMCは、国債利回りの低下など公表直後の市場の反応を見ても、想定より幾分ハト派的であったと見られます。年内利上げ見通しの後退や、バランスシート縮小停止時期の前倒しなどが背景です。ただ、今後の展開として、さらなる金融緩和を示唆する要因も乏しく、市場にも忍耐強さが求められることが想定されます。

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

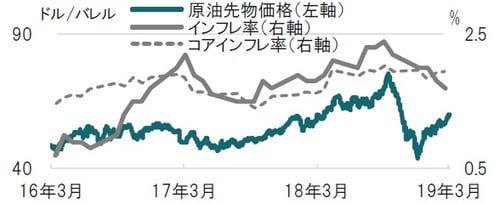

まず、今回のFOMCがハト派と見られる背景を振り返ります。声明の景気認識を見ると、前回力強い伸びとされた家計支出は鈍化、設備投資の表現も弱まっています。また、インフレ率についても前回の横ばい表現から、低下(図表2参照)と表現を和らげています。図表1のFOMC参加者による経済予想も下方修正されています。

※原油先物価格:ニューヨーク・マーカンタイル取引所(NYMEX)で取引されるWTI原油先物(軽質スイート原油先物)価格

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

また、年末頃と見られていたバランスシート縮小停止時期も9月末が浮上、前倒しの印象となっています。月次の償還額上限を300億ドルから150億ドルに引き下げたペースでの縮小で、パウエルFRB議長はバランスシートの規模を、3.5兆ドルを若干上回る水準と会見で述べています。

年内利上げシナリオを後退させるなどハト派的であるものの、今後さらなる金融緩和を想定するには注意も必要です。

まず、FOMCが想定する政策金利の目安としているドットチャートは、中位数による判定では年内据え置きを示唆しています。しかし分布を見ると利下げを想定する参加者は今年も、来年を見通してもゼロで、利下げには一段の証拠が必要と見られます。

景気認識でインフレ率の低下が指摘されていますが、会見でパウエル議長は昨年秋からの原油価格が背景と述べています(図表2参照)。しかし、原油価格の底打ちも見られること、コアインフレ率の見通しは今回引き下げていないことなどに注意は必要です。また、19年の成長率見通しを引き下げるも、20年以降の引き下げは小幅です。大幅に下落した12月の小売売上高への懸念を示す一方、その後の反転を指摘、短期的低下にとどまる可能性にも言及しています。

バランスシートの前倒しも含め、今回のFOMCで示されたハト派姿勢は重視すべきで、年内利上げは見込み難くなりました。ただ、今後の経済データ次第ながら次の政策の方向として、利上げの選択も視野に入れるべきと見ています。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『米FOMC…データで見る「ハト派(金融緩和選好)姿勢」の背景』を参照)。

(2019年3月22日)

梅澤利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部ストラテジスト

カメハメハ倶楽部セミナー・イベント

【2/17開催】日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

【2/18開催】

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」

【2/18開催】

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは