暦年贈与で「株式の分散」をさせることは避けよう

暦年贈与とは、贈与税の暦年課税制度のことであり、年間110万円を超える部分に課税される制度です。ただし、贈与税の税率は、相続税よりも高くなっているため、多額の財産を贈与する際に使うことができません。

しかし、暦年贈与のメリットは、何人でも、何度でも使うことができることです。自社株式を分散させることは好ましくないですが、中堅企業ですでに株式が分散してしまっているケースは、親族内で贈与を受ける人を増やしていけば、税負担を軽減させることができます。

[図表1]直系尊属から20歳以上の子・孫への贈与の税率表(再掲)

後継者1人であっても、毎年少しずつ贈与を続けていけば、税負担を軽減することができます。多少の贈与税の負担を伴うとしても、時間をかけて少しずつ後継者に株式を移転していけばよいのです。それゆえ、暦年贈与による相続税対策は、贈与税の税率が相続税の税率を下回っているかぎり、企業オーナーにとっての株式承継における節税手段となるということです。

たとえば、相続税評価が1株5万円の非上場株式が1,000株あったとしましょう。すなわち、発行済株式100%合計で5,000万円の個人財産です。

株式評価が上がらないことを前提として、子供1人に毎年20株ずつ暦年贈与していくとすれば(5万円×20株=100万円、110万円控除の範囲内)、毎年の贈与税はゼロですので、25年かければ税負担ゼロで株式の50%を子供に移転することができます。20万円だけ贈与税を支払って、310万円(5万円×62株=310万円、贈与税は2万円)を贈与するのであれば、17年で全株式を子供に移転することができます。

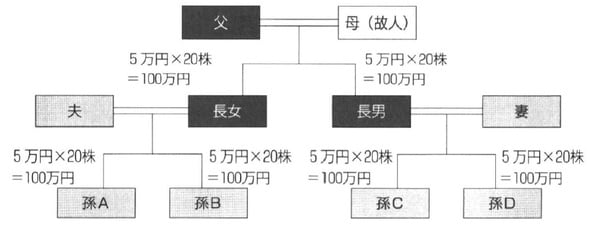

極端なケースを想定するならば、2人の子供および彼らの配偶者、そして4人の孫、合計8人に対して毎年20株ずつ(8人×20株=160株)を暦年贈与していくとすれば、たったの7年(6.25年=1,000株÷160株)で全ての株式承継が完了してしまいます。ただし、自社株式が大きく分散してしまうため、これは採用すべき相続対策ではありません。

[図表2]株式を8人に分散させる暦年贈与

むやみに贈与する相手の数を増やし、後継者以外の子供や配偶者、孫に株式を所有させてしまうのは、危険です。結果として、会社の支配権が分散し、経営者の地位が不安定になります。兄弟間での分散であれば混乱を回避することも可能かもしれません。しかし、孫の世代になり、従兄弟の関係において、数多くの親族で株式を持つような事態になると、買い取り請求が行われるなど、会社が大混乱に陥ります。暦年贈与によって株式承継を行うのであれば、後継者に集中させるようにすべきでしょう。

株式評価の低いうちに一気に承継し、相続税を抑える

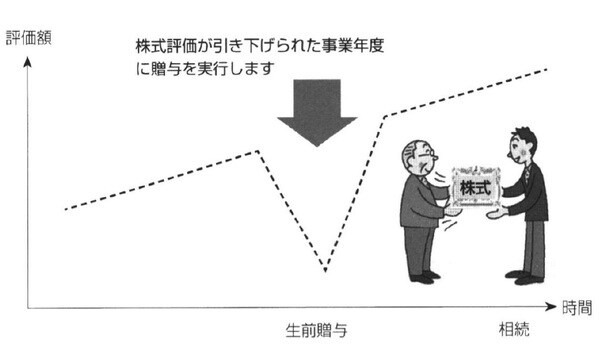

暦年贈与は、長期にわたって計画的に贈与を継続することができれば相続税対策として有効でした。しかし、子や孫に株式を分散させてしまうと、大きな問題が発生します。そこで、相続時精算課税を利用して、株式評価の低いうちに、後継者に対して一気にまとめて承継してしまう方法が効果的です。

相続時精算課税によれば、贈与時の税負担は暦年課税よりも軽くなりますが、相続発生時に精算しなくてはなりません。つまり、贈与財産を相続財産に加算して、相続税を支払うことになるのです(ただし、贈与税額を控除します)。しかし、株式評価が上昇を続けている場合、相続時に課税される財産を、贈与時における低い株式評価に固定することができるため、相続税を節税することができます。

[図表3]

相続時精算課税による贈与を行う場合、贈与を行う直前の決算期において、株式評価を引き下げます。すなわち、たとえば、現経営者に退職金を支払って、特別損失を計上し、純資産を減少させるのです。退職金の支払いによって多額の損失を計上し、多額の現金が流出すれば、赤字決算となって株式の評価が低下します。そのタイミングを狙えば、贈与税の負担を軽減させることができるのです。

【動画/筆者が本記事の内容をわかりやすく解説!】

岸田康雄

島津会計税理士法人東京事務所長

事業承継コンサルティング株式会社代表取締役 国際公認投資アナリスト/公認会計士/税理士/中小企業診断士/一級ファイナンシャル・プランニング技能士