2019年3月7日の「今日のヘッドライン」でECBの景気認識の大幅な下方修正とフォワードガイダンスの変更やTLTROの検討か導入の可能性を指摘しました。ECBがTLTROは検討だけでなく、導入を明確にした点でやや積極的な印象で、市場では国債利回りの低下、ユーロ安が見られました。

ECB政策理事会:長期性資金供給オペ導入と年内利上げの断念を公表

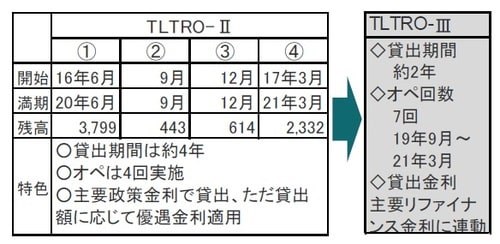

欧州中央銀行(ECB)は2019年3月7日に政策理事会結果を公表、声明で、①政策金利の現状を維持する期間を定めたフォワードガイダンスで据え置きの目処を従来の「少なくとも19年夏まで」から「19年末まで」に先延ばししました。②銀行に長めの資金を貸し出す、的を絞った長期性資金供給(TLTRO-Ⅲ)の導入を公表しました(図表1右参照)。

[図表1]TLTROの主な内容(残高:億ユーロ)

出所:ECBのデータを使用しピクテ投信投資顧問作成

ECBは昨年末に資産購入プログラムを終了(再投資へシフト)したばかりですが、ユーロ圏景気の悪化を背景に、金融政策の修正を迫られた格好です。

どこに注目すべきか:TLTRO、フォワードガイダンス、成長率予想

2019年3月7日の「今日のヘッドライン」でECBの景気認識の大幅な下方修正とフォワードガイダンスの変更やTLTROの検討か導入の可能性を指摘しました。ECBがTLTROは検討だけでなく、導入を明確にした点でやや積極的な印象で、市場では国債利回りの低下、ユーロ安が見られました。

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

今回のECBでは金利のフォワードガイダンス変更とTLTRO導入が公表された点でハト派(金融緩和を選好)的でした。

フォワードガイダンスは19年夏までの据え置きから、年内は据え置きと変更したことで、ECBのドラギ総裁の任期である19年10月前の利上げ、もしくはマイナス金利の修正は次期総裁に先送りされる運びとなることが示唆されました。

一方で、フォワードガイダンス変更は利下げの布石という見方は時期尚早と見ています。将来の短期金利の想定を見ても利上げ時期の後ズレを反映するに過ぎない模様です。

次に、TLTROについては、詳細は今後の発表を待つ必要はありますが、骨格は示されました(図表1右)。過去2回の理事会後の記者会見で、ドラギ総裁は新たなTLTROについて前向きに見えなかったこと、現在稼働中のTLTRO-Ⅱが最初に満期を迎えるのは来年で時間的余裕があることから、検討にとどめる可能性もありました。それでも導入を公表した点ではハト派的と見られます。

ただ、条件を見ると期間は2年であること、平均金利がオペ期間中の主要リファイナンス金利(現在0.0%)に連動という点で金融緩和の程度は弱められていると見ています。

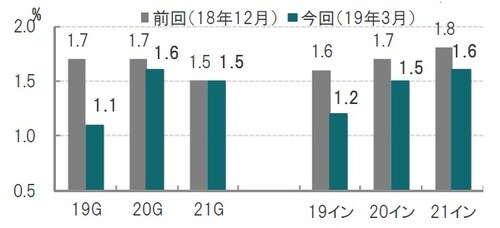

それでもTLTRO-Ⅲ導入や利上げ時期の延期を示した点でハト派的な内容の理事会と見ていますが、方向性を左右したのはECBの景気認識と見られます(図表2参照)。

[図表2]ECBの経済成長(G)、インフレ率(イン)見通し

出所:ECBのデータを使用しピクテ投信投資顧問作成

経済成長率、インフレ率共に19年の予想値は、前回(18年12月時点)の予想から大幅に引き下げられています。ドラギ総裁は米中貿易戦争という外部要因と、ドイツやイタリア経済の低迷という内部要因を指摘しています。また、地政学リスク(英国の欧州連合(EU)離脱)などを考慮して、今後のリスクは下向きに傾いている判断を維持しています。

それでも20年以降の成長率予想は小幅な下方修正もしくは据え置きで、極端に悲観的とは見られず、まずは金融緩和策でハト派姿勢に転じながら、利上げについてはECBも米国同様、忍耐強く市場動向を見守る姿勢と思われます。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『金融緩和選好のEBC、利上げについては市場動向見守りの姿勢か』を参照)。

(2019年3月8日)

梅澤利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部ストラテジスト

カメハメハ倶楽部セミナー・イベント

3月7日(土)~8日(日)限定配信!

日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは

遺言書があるのにやっぱり揉める!

富裕層が今すぐ備えるべき「相続の落とし穴と対策」

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」