基本的な相続対策には、まず「相続税型」の生命保険を

相続対策の味方である「生命保険」。生命保険にはもれなく税金がついて回りますが、税理士としてお話をうかがうと、「保険加入時に税金のことまで考えなかった・・・」という方は、決して少なくありません。しかし、加入の仕方によっては、高額な税金を課せられるだけでなく、下手をすれば、保険をかけたことで逆に損をしてしまうリスクもあるのです。

そのような事態に陥らないために、まずは生命保険の税金について説明しましょう。

生命保険は、保険料負担者と受取人の関係によってかかる税金が違います(図表参照)。

[図表1]生命保険の課税関係

複雑でよく理解できないという方は、「保険料負担者から保険金をもらう」と考えると分かりやすくなります。

上記図表の①は、亡くなった人(父)から保険金をもらうことになるので、相続税です。

②は、自分がかけた保険料が増えて保険金になるので、増えた分に所得税がかかります。

③は、生きている父から保険金をもらうことになるので、贈与税です。

相続税対策という観点でいえば、まずは①の、相続税型の税金がかからない範囲の加入がおススメです。

相続人が受け取る生命保険には、法定相続人一人当たり500万円という非課税枠があります。この範囲であれば、生命保険を受取っても税金はかかりません。

仮に、法定相続人が3人で、相続税の税率が30%だとすると、非課税枠は、

500万円×3人=1500万円

となり、

1500万円×30%(相続税率)=450万円

の、450万円の相続税の節税が可能になるというわけです。

現金の預け先を銀行から生命保険会社に移すだけで、これだけの節税になるのですから、相続税がかかるが生命保険に加入していないという方、もしくは非課税枠未満の保険しかないという方は活用を検討してみてください。

相続税型の保険の受取人は「配偶者以外」にしておく

「自分はすでに非課税枠の活用をしている」という方は、受取人を誰にしているのかを確認してみてください。

受取人を奥様にしている方は要注意です。

「夫の生命保険の受取人は、妻でしょ」という先入観があるためか、受取人を奥様にしている方はたくさんいます。

もちろん、奥様の老後の生活のために生命保険を残すというのであれば、受取人は奥様で構いません。ただ、相続税の節税のために加入するのであれば、受取人はお子さんにしていただきたいと思います。

妻は相続で財産をもらっても、1億6000万円(もしくは法定相続分のどちらか高い方)まで相続税がかかりません。そもそも税金のかからない人に非課税の財産をあげたのでは、せっかくの効果が得られません。

受取人の変更は簡単ですから、相続税対策のために加入している保険の受取人が奥様になっているという方は、この機会に受取人変更をしていただければと思います。

ちなみに、この非課税枠が使えるのは相続人だけです。孫や、子供の配偶者など、相続人以外が受け取った生命保険は、非課税にならない上、相続税が相続人の2割増しになります。

相続税の納税資金が気がかりな人は「所得税型」を選択

相続税がかかる方は、①の非課税枠(法定相続人×500万円)を超えた生命保険金を受け取ると、超えた部分の保険金に対して相続税がかかってしまいます。

非課税枠を超えて生命保険を活用したい、という方には②の所得税型をおすすめします。

所得税は儲けにかかる税金です。

生命保険の儲けとは、払った保険料ともらった保険金の差額です。

しかも、②の所得税型は、一時所得といって実際の儲けの半分以下にしか税金がかかりません。かなりお得な所得税なのです。

(受取保険金-既払い保険料-50万円)×1/2=一時所得の課税価格

たとえば、5000万円の保険金を受け取るのに、3500万円の保険料を負担していた場合で計算してみると、本来の儲けは、もらった保険金と払った保険料の差額の「5000万円-3500万円=1500万円」です。

しかし、一時所得の場合この儲けから50万円を引いてなおかつ、それを半分にしてから税金をかけることになります。

(5000万円-3500万円-50万円)×1/2=725万円

1500万円儲かっていても、課税対象は半分以下の725万円というわけです。

仮に所得税率が23%、住民税10%の場合、ザックリ計算すると、所得税は「725万円×33%=約240万円」となります。

所得税型の保険で相続税対策を行う場合、保険料相当額を親から子へ生前贈与し、そのお金で子が保険料を負担し、保険受取人になる、という契約形態が理想的です。

生前贈与で、相続税の節税をした上に、贈与した現金を保険料にしておけば、贈与した財産を子に無駄遣いされる心配もありません。

子としても贈与で受けた金額よりも多額の生命保険金が確保できるため、双方にメリットがあります。相続税の納税資金が心配な方にもおすすめの方法です。

非課税枠を超えた「相続税型・贈与税型」に注意!

一方、①の相続税型や③の贈与税型は、儲けがあろうがなかろうが、保険金の金額そのものに税金がかかります。

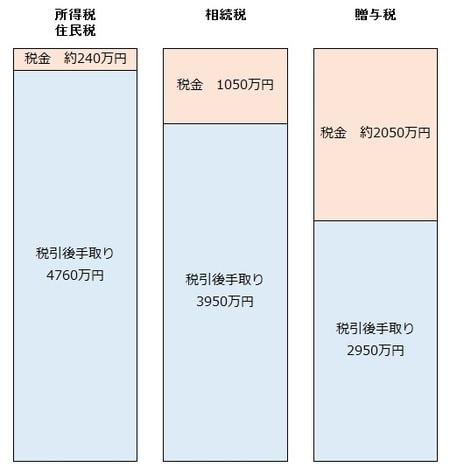

同じ5000万円の保険を受取ると仮定して検証してみましょう。

①の相続税型の場合、法定相続人が3人いた場合は、1500万円の非課税枠がありますが、それを超える分(5000万円―1500万円=3500万円)に相続税がかかります。

仮に、相続税の税率が30%だとしたら、ざっくりと3500万円×30%=1050万円の税金がかかってきます。相続税の最低税率10%だったとしても、350万円です。

生命保険で相続税の節税をする場合、非課税枠を超えた金額の保険金を設定しても、節税効果は期待できないということです。既に非課税枠を越えて、相続税の節税のために保険に加入している方は、一部解約を含めた保険の見直しをおすすめします。

もっと恐ろしいのが、③の贈与税型です。

5000万円の保険金を受け取った場合の贈与税は(5000万円-110万円×55%-640万円=約2050万円)です。これでは保険に入ったことで、かえって財産を減らしてしまった、ということにもなりかねません。

贈与税型でよくあるのが、専業主婦の奥様の保険料をご主人が負担しているケースです。「妻が死んで自分が保険をもらってもしょうがない」などと考え、受取人を子どもにしていた場合、奥様がご主人よりも先に亡くなってしまうと、お子さんが受取る保険は贈与税の対象となり、高額な税金を払うことになってしまいます。

すでに③の贈与型で保険に加入してしまっている方は、受取人を保険料を負担している本人にしていただくことで、①の所得税型に変えることができます。

また、途中で保険料負担者を変更することで、ここから先に対応する保険金については課税関係を変えることも可能です。

これは、少々むずかしい考え方になるので、信頼できる専門家に相談することをおすすめします。

①の相続税型と③の贈与税型は、支払保険料と税金の合計が受取保険金を超えるようであれば、保険に入ったことで、逆に損をしてしまいます。ご自分の保険はどうなのか、ぜひ確認することをお勧めします。

[図表2]5000万円の生命保険を受け取った場合の税金比較

前提条件:相続人3人、相続税率30%、所得税率23%、払込んだ保険料3500万円

生命保険を節税以外に役立てる方法もある

生命保険でできる節税以外の相続上の対策として、①遺産分割の不公平の解消、②あげたい人に確実に財産を渡す、といった方法もあります。

①遺産分割の不公平の解消

遺産を平等に分け与えるのはとてもむずかしいことです。特に、主な財産が「不動産」である場合、相続人となる子どもが複数いれば「不動産」をもらう子ともらわない子の間には著しい不平等が生じる可能性があります。

このような場合でも、生命保険をうまく活用することができれば、低予算で円満な相続を叶えることが可能です。

たとえば、5000万円の価値のある不動産と3000万円の現預金を子供二人で分けようとした場合、不動産を手放したくないというのであれば、財産を公平に分けるのは至難の業です。

仮に一方が5000万円の不動産をもらい、一方が3000万円の現金をもらうとしたら、相続する財産額に2000万円もの差がついてしまうことになります。

このような場合は、大きな財産をもらった人が、不平等を解消するために他の相続人に支払う金銭等である「代償金」を生命保険で用意しておく、という方法があります。

先の例でいえば、5000万円の不動産をもらう子が、もう一方に1000万円支払えば、

子A:不動産5000万円-代償金1000万円=4000万円

子B:現預金3000万円+代償金1000万円=4000万円

このように、公平に財産をわけることができます。

この「代償金」は、もちろん不動産をもらう側の子が地道に貯金をして用意することもできます。

しかし、相続で用意しなくてはいけない「代償金」は、決して安くありません。

仮に、1000万円を貯金で用意するとしたら、毎月10万円をコツコツ貯めたとしても、100カ月もかかることになります。そこで、生命保険の出番です。

今回のケースでいえば、1000万円の生命保険金を、不動産をもらう子を受取人に指定して加入しておけば、生命保険金を使って代償金を払うことができるというわけです。

こう聞くと、「不動産をもらわない子に直接1000万円の生命保険を残してあげればいいのでは?」と思われるかもしれません。

しかし、生命保険の性質を考えると代償金を払う側を受取人にしたほうがよいのです。

生命保険は民法上「相続財産」ではなく「保険金の受取人固有の財産」という位置づけになっています。

つまり、相続で生命保険を受け取っても、原則として遺産分割協議には関係がないということです。

そのため、不動産をもらわない子を受取人にした場合、その子が「保険は遺産分割の対象外だから、遺産分割には関係ない」と言い出せば、遺産分割の問題は解決されず、元の木阿弥になる、というわけです。

②あげたい人に確実に財産を渡す

生命保険のメリットの一つが、あげたい人に確実に財産を渡すことができる、ということです。あげたい人に財産を渡す方法には、遺言書という方法もありますが、実は生命保険の方が確実に財産を渡すことができます。

遺言書の場合、その書式や内容などに不備があった場合には遺言書通りの遺産分割ができないことがあります。また、不備のない遺言書であったとしても、相続人全員の同意があれば、遺言書通りに財産を分けなくてもよいという決まりになっています。

それに対して、生命保険は前述のとおり「相続財産」ではなく「受取人固有の財産」であるため、受取人の指定さえ間違えなければ、確実にあげたい人に渡すことができるのです。

特に、「嫁や孫・事実婚の配偶者など、相続人でない人に財産を残したい人」や「子供のいない夫婦で連れ合いに確実に財産を残したい人、特定の相続人に多くの財産を残したい人」は生命保険の活用を検討していただきたいと思います。

前述のとおり、生命保険は法律上「相続財産」ではなく、「受取人固有の財産」です。しかし、相続人の心情的には「相続財産」と感じる方が多く、特定の人だけが高額な生命保険を受け取った場合、他の相続人の心情を害する可能性があります。

テクニカルな節税や分割対策に重きを置いたばかりに、家族間のしこりが生まれてしまっては元も子もありません。

何らかの理由で特定の人に生命保険を残す場合や高額な保険に加入するような場合は、事前に家族で話し合いをしていただくことをおすすめします。

生命保険を上手に使って、円満な相続対策に役立てていただきたいと思います。

板倉 京

WTパートナーズ株式会社 代表取締役

WT税理士法人 代表社員

税理士