アジアは世界の他の地域に比べ、比較的高い経済成長が見込まれています。米中貿易戦争や、米国の利上げなど逆風の中であっても、現段階では、アジアの19年の成長率は5%後半を見込んでいます。ただ、同じアジアの中でも国により景気の強弱が見られます。

インドネシア、フィリピン中央銀行:過去の利上げ効果を見極めるため政策金利据え置き

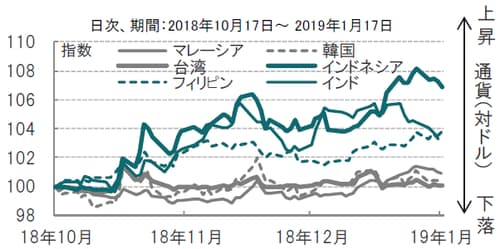

インドネシア中央銀行は2019年1月17日、市場予想通り政策金利を6%に据え置きました。18年12月同様、通貨ルピア安の阻止を狙った同年5月以降に実施した6回の利上げの効果を見極める姿勢を維持しました。

なお、18年12月13日に金融政策会合を開催したフィリピン中央銀行も、前回まで5会合連続の利上げの効果を見守るため、政策金利を4.75%で据え置きました。

どこに注目すべきか:PMI、米中貿易戦争、情報技術、為替市場

アジアは世界の他の地域に比べ、比較的高い経済成長が見込まれています。米中貿易戦争や、米国の利上げなど逆風の中であっても、現段階では、アジアの19年の成長率は5%後半を見込んでいます。ただ、同じアジアの中でも国により景気の強弱が見られます。

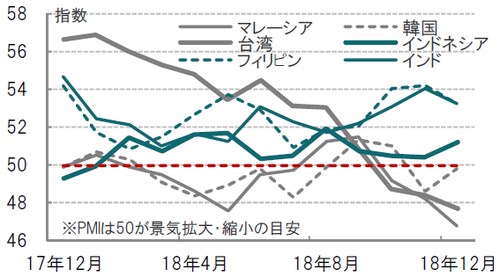

アジアの主な国の製造業購買担当者景気指数(PMI)により景気の強弱を見ると、景気拡大・縮小の目安である50を超えているのはインド、インドネシア、フィリピンです(図表1参照)。反対に50を下回るのは台湾、韓国、マレーシアです。

アジアの国々の中で景況感に違いを生み出した要因は、米中貿易戦争の影響が考えられます。米中貿易戦争の当事国である中国の製造業PMIも12月は50を下回り、中国の貿易統計を見ると12月は輸出、輸入とも(ドル建てで)市場予想を下回り前年同月比がマイナスとなっています。

アジアで製造業PMIが50を下回った台湾、韓国、マレーシアの共通点は小国で開放経済であることから、外需の動向に左右されやすい傾向があるためと見ています。図表1に示されていませんが、同様にタイのPMIも50前後で軟調な動きです。

[図表1]アジアの主な国の製造業PMI指数の推移

資産を「守る」「増やす」「次世代に引き継ぐ」

ために必要な「学び」をご提供 >>カメハメハ倶楽部

景況感に違いを生み出した別の要因として、台湾、韓国などの主力製品は、昨年業績不安に見舞われた情報技術セクターの比重が高いこととも関係がありそうです。

反対に、内需に強みのあるインドや、資源国のインドネシア、サービス業や海外からの送金が下支えとなるフィリピンのPMIは50を超えています。

短期的な動きながら、景況感の違いは為替市場にも反映されています。景気回復に伴い政策金利を引き上げてきたインドネシアやフィリピンは通貨高となる一方(図表2参照)、台湾、韓国などの通貨は軟調な推移となっています。

[図表2]

ただ、台湾や韓国に幸いなのはインフレ率上昇を過度に心配する必要性が低いことです。韓国やタイは最近利上げを実施していますが、政策金利は依然低水準です。

アジアの国々の中で最近の景況感の違いを指摘してきました。今後についての見通しですが、米中貿易戦争が悪化するようであれば、差異が拡大することも懸念されます。ただし、この様な要因を除けば、通貨安、低金利による成長の底上げで、格差が縮小する可能性も期待されます。

米中貿易戦争の懸念はあるものの、5%台の成長を見込むアジアは世界経済の成長の下支え要因と思われます。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『米中貿易戦争とアジア経済』を参照)。

(2019年1月18日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部 投資戦略部 ストラテジスト

カメハメハ倶楽部セミナー・イベント

3月7日(土)~8日(日)限定配信!

日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは

遺言書があるのにやっぱり揉める!

富裕層が今すぐ備えるべき「相続の落とし穴と対策」

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」