現地に足を運ばなければ広大地適用の判断はできない

前回は、湘南にお住まいで1000㎡(300坪)にもなる広い駐車場を相続されることになった、Eさんの問題点として「広大地評価を知らない税理士」「広大地適用はハードルが高い」点をあげました。今回は、その解決策について見ていきます。

●解決策 地道な現地調査によって、広大地適用が可能だと判明

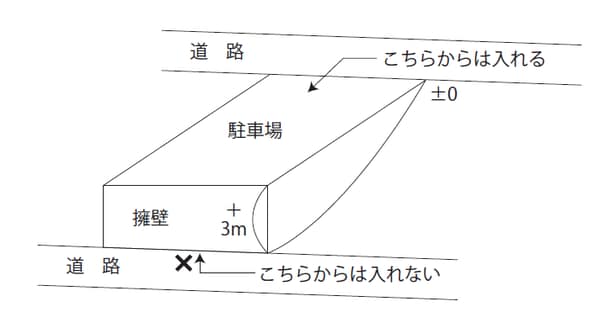

Eさんが広大地の適用を考えている駐車場は約1000㎡、容積率は200%だったので、原則の2つには該当している土地でした。ただし公図で確認する限り、二方が広く道路に面しているので、潰れ地を生じさせなくても分譲できるような土地にも見えたのです。

顧問税理士が広大地適用は難しいと判断した理由もそこにありました。二方から入れるような土地だと、開発道路を設けなくても無理のない宅地分譲ができる可能性が高いからです。税務署側もそれを根拠として否認してくることも十分に考えられます。ただし広大地として適用できるかどうかは、現地調査をしてみないと最終的な判断はできません。

実際に足を運んで確認してみると、すぐに広大地として適用できると確信しました。なぜならその土地は傾斜地になっていて、二方の道路の片方が宅地より3mほど高く擁壁となっていたからです。それこそ道路からだと階段でも作らないと入れない状態でしたし、階段を作っても車や自転車などの出入りはできません。つまり、もう片方の道路から入れるように分譲しないと、そちら側にある宅地は価値が大きく下がってしまいますし、開発道路を入れないと不便になることが明らかでした。

【Eさんの駐車場見取り図】

その後、この高低差を根拠として広大地の申請を行うと、何の問題もなく承認されます。無事に45%の評価減をすることができました。約1億3000万円の評価額だったのが、広大地補正率によって約7000万円まで下がり、それに伴って相続税額も少なくなりました。

高低差があるというハッキリとした根拠があったことから、このケースでの広大地適用は比較的容易だったと言えます。本来はもっと微妙なケースもたくさんありますので、そういったときにはもっと数多くの情報や根拠を集めて、税務署と相談しながら進めていくこともあります。

広大地制度の目的は適切な時価に近づけること

広大地で勘違いしてはいけないのは、広大地に該当しそうな広い土地だから、頑張って適用させて評価減を狙おうとしているわけではないところです。これはあくまで、相続時の評価を本来の土地の価値に近づけるという作業の一つであり、今後、土地をどう運用すれば最も価値が高くなるか、ということを考えた上で利用すべきものです。

そもそも、広大地という制度は初めからあったわけではありません。これが生まれた背景には路線価と市場価格があまりに乖離しているという状況があり、それを補うことが目的でした。

バブル崩壊後、土地の市場価格は急激に下落します。誰も土地を欲しがらなくなり、値段を下げても下げても売れなくなりました。ただ一方で路線価は一気には下がらず、高いままだったので、その頃の相続では、市場価格よりも明らかに高い路線価の土地がたくさん存在していました。

しかし実体との乖離が大きかったために、実際に法廷で争うような事例が頻発してしまいます。公的な価格が市場価格よりも反映が遅いというのはある意味では仕方のないことで、昔からずっと指摘されてきたことでもあります。ただし、明らかに価値以上の相続税を課される身となってみればたまったものではありません。

税務署も黙ったままではなく、行政訴訟などを行って争うケースも散見されましたが、こればかりはどうしようもなく、負けが続きました。そういった無用な争いを減らすための対策の一つとして広大地という制度が作られたのです。そこには広大地評価であらかじめ評価減しておいてくださいという意図が見られました。

当初こそ、制度を作った手前、税務署側もどんどん使ってくださいというスタンスでしたが、適用すれば100が50になるという評価減ですから、時間が経つにつれて厳しく審査されるようになってきているのです。

一つ言えることは、広大地を厳しくするしないは税務署の勝手ですが、相続において適正な土地の時価を算出しなければならないことは、今も昔も変わらないということです。広大地を適用しなくても市場価格に近いなら問題はないし、広大地を適用しないと市場価格との乖離が大きいなら広大地の適用に力を尽くさなければなりません。

私たちは広大地評価というものができる前からずっと、土地の時価について考え続け、適切な評価額に近づけるための根拠を集めてきましたが、相続においてそのスタンスはずっと変わることはありません。土地の過大評価、市場価格との乖離が起こらない判断をするのが、不動産の専門家の仕事だと考えています。