有効宅地だけを評価する「広大地評価」

前回に引き続き、湘南にお住まいで1000㎡(300坪)にもなる広い駐車場を相続されることになった、Eさんの相続時の問題点について見ていきます。

●問題点1 広大地評価を知らない税理士

税理士が相続について必ずしも詳しいとは限りません。広大地評価となると、贈与や小規模宅地等の特例などに比べると利用機会が少ないということもあり、知らない税理士がいても何ら不思議ではないことです。

そもそも広大地とは何かといいますと、名が示す通り広すぎる土地のことを指します。広すぎる土地は狭すぎるのと似たように使う用途が限られてきます。業者が取得する場合には、多くは宅地として利用するために分譲しますが、個人で使う場合には家を建てても余剰が出てしまいますし、活用方法を考えるのも維持するのも大変です。今時、1人で1000㎡(300坪)の宅地を買われる人はめったにいません。

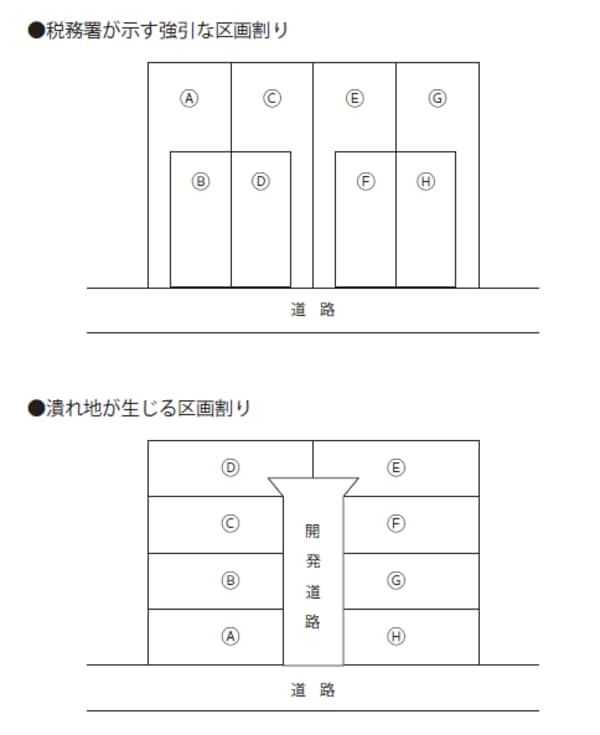

また業者が宅地利用する場合でも、すべてを無駄なく利用できるということは、基本的にありません。宅地の場合には、区画割りして考えるときに必ず宅地として利用できない潰れ地というものが出ます。例えば、新たに道路を造る必要があったり、公園などの公共施設をつくらなければいけないという決まりがあったり、ゴミ置き場を設ける必要があったり・・・。そのような潰れ地は、お金に換えられない土地です。

潜在的にお金に換えられない土地があるにもかかわらず、その土地を一帯として、画一的に路線価によって評価されてしまうと、実体を伴った評価ではないことになります。実際の土地の時価と乖離が生じて、土地の所有者は損をしてしまいます。

そこで有効宅地だけを評価するために、広大地評価というものができたのです。広さによって減額の割合は変わってきますが、最大で更地の35%評価まで下がりますから、65%もの減額ということになります。宅地分譲による潰れ地発生が前提ですから、マンションや工場、倉庫などでその一帯を利用できるような場合には、開発時に道路や公園などの潰れ地が不要なので該当しません。

国税庁のホームページでは広大地について以下のように定義しています。

【広大地とは】

広大地とは、その地域における標準的な宅地の地積に比して著しく地積が広大な宅地で、都市計画法第4条第12項に規定する開発行為を行うとした場合に公共公益的施設用地の負担が必要と認められるものをいいます。ただし、大規模工場用地に該当するもの及び中高層の集合住宅等の敷地用地に適しているものは除きます。

(注)

1.都市計画法第4条第12 項に規定する開発行為とは、主として建築物の建築又は特定工作物の建設の用に供する目的で行う土地の区画形質の変更をいいます。

2.公共公益的施設用地とは、道路、公園等の公共施設

の用に供される土地及び教育施設、医療施設等の公益的施設の用に供される土地をいいます。

3.大規模工場用地とは、一団の工場用地の地積が5 万㎡以上のものをいいます(ただし、路線価地域においては、大工場地区として定められた地域に所在するものに限ります)。

4.中高層の集合住宅等の敷地用地に適しているものとは、その宅地について経済的に最も合理的であると認められる開発行為が中高層の集合住宅等を建築することを目的とするものであると認められるものをいいます。

税収の大幅減につながるため税務署の厳しい目が

●問題点2 広大地適用はハードルが高い

広大地は知らない人も多いのに加え、相続に多少詳しいアドバイザーでも苦手である、また、詳しいからこそ適用は難しいと判断しがちな特例の一つでもあります。なぜなら、広大地はその評価の減額が大きいことから、適用には税務署の厳しい目が入るからです。

広大地評価は、まず以下の3つの原則に当てはまる土地かどうかで適用の可否が決まってきます。

①当該地域の標準的な宅地よりも、著しく広大な宅地である

②開発時に潰れ地が生じる

③大規模な工場やマンションに適していない

この3つの原則を証明するのは、一見してそれほど難しいことではないと思うかもしれません。しかし実務になると、これだけでは曖昧なところばかりで判断がしづらいところが多くあります。

①についていえば、当該地域がどこまで指すのかが曖昧です。もちろん常識的な範囲でとなるでしょうが、不利な地域は含めない、有利な地域は含めるといった恣意的な判断が反映されます。また、そのあとの著しく広大な宅地がどれほどの面積の土地を指すかが問題となってきます。国税庁は広大地の参考として「三大都市圏の市街化区域内なら500㎡以上、それ以外の市街化区域内は1000㎡以上」と公表しています。

②では、区画割りを考えてどれほどの潰れ地が生じるか、図面で示して提出する必要があるのですが、これがまた厄介です。宅地分譲が適していると判断された土地でも、潰れ地を生じさせない区画割りもできるじゃないかと税務署側が主張してくることがあるのです。

例えば、下記の図のようなことで、こちら側が開発道路を必要とする区画割りを提案しても、税務署側は旗竿地などを作れば必要ないという区画割りを提示してきます。区画割りをめぐって争った裁判例なども実際にあるのですが、それは無茶な現実には売れない区画割りを提出してくることもあるのです。

【税務署が示す強引な区画割りの例】

こういった税務署のある種嫌がらせのような対応は、地域によっても違いがあります。税務署の立場からすると、広大地の適用は安易に認めてしまうと税収の大幅減につながってしまうリスクがあり、また認めた場合と、認めていない場合での税額の差が益々拡大し、不平等になってしまうという懸念があるのは間違いなく、適用はなるべく控えるというのが基本的なスタンスであると考えていいようです。

③については、マンション適地として認められる容積率でないことを証明できればいいだけにも思えます。マンション適地の基準は容積率300%以上ですから、300㎡ある宅地ならマンション適地として広大地適用は不可となります。

ただし、300㎡あるから必ずマンションが建つと言えるでしょうか。周囲にマンションがなく、入居者の当てもないような地域なら業者はマンションを建てようとは思わないでしょう。また、容積率が200%の場合でも、マンションを建てることが有効になる場合も十分に考えられます。

以上のようなことを考えると、原則はあくまで原則でしかなく、本当に広大地であるのかどうかを見極めるには、土地の周辺状況、利用価値、時価などを総合的に考慮した上で適用を判断し、申請するということが求められるのです。このあたりは不動産に精通していて、かつ経験がなければ難しいことです。

このような作業を、日頃から相続案件を扱っていないような税理士等がスムーズに行えるわけがありません。その証拠に、Eさんが相談した顧問税理士は、原則だけを確認しただけで現地調査も何もせず広大地は無理だと判断していたのです。

広大地評価は適用できることを前提にして考えてしまうと、適用できなかったときとの相続税額の差が大きく、申告者の信用も失墜しかねません。広大地を知っていても敬遠する専門家が多い理由はそういったところにもあるのです。