マーケット規模を把握していない投資家は多いが…

本書(『日経新聞マジ読み投資術』)第2章で解説した見出しをきっかけにして変化や転換点を捉えていくと、投資先として魅力的なセクターや銘柄が見えてくる。

その次のステップとなるのが、投資先候補にした銘柄などが、どんな市場で、どんな業績を挙げているか見ていくことだ。

変化をつかみ、マーケットを把握し、景気の方向性を見る。本連載では2つ目の「マーケットを把握する」について考えていこう。

実は、投資家の中にはこの部分を飛ばしてしまう人がいる。

「最高益」「上方修正」といった情報を見て、すぐに飛びついてしまう人などがその典型といえるだろう。

もちろん、業績は重要だ。株主目線で見て、最高益が出るのは喜ばしいことだし、上方修正で株価が跳ね上がることもある。

ただし、それよりも重要なのは、最高益や上方修正が出た企業のマーケット規模を知ることだ。

仮に最高益が出たとしても、市場そのものが小さければ大きな成長は望めない。上方修正が出たとしても、業界全体が低迷しているとしたら株価の上昇も限定的になるだろう。

そのリスクを避けるために、日々、紙面からマーケットデータをとってくる。

数値に注目するマジ読みにより、市場規模を捉える感覚を磨いていくことが大事なのだ。

マーケットを知ると、業績などの記事も読み方が変わる

マーケット規模という言葉にいまいちピンとこない人もいるかもしれない。

具体的に考えてみよう。

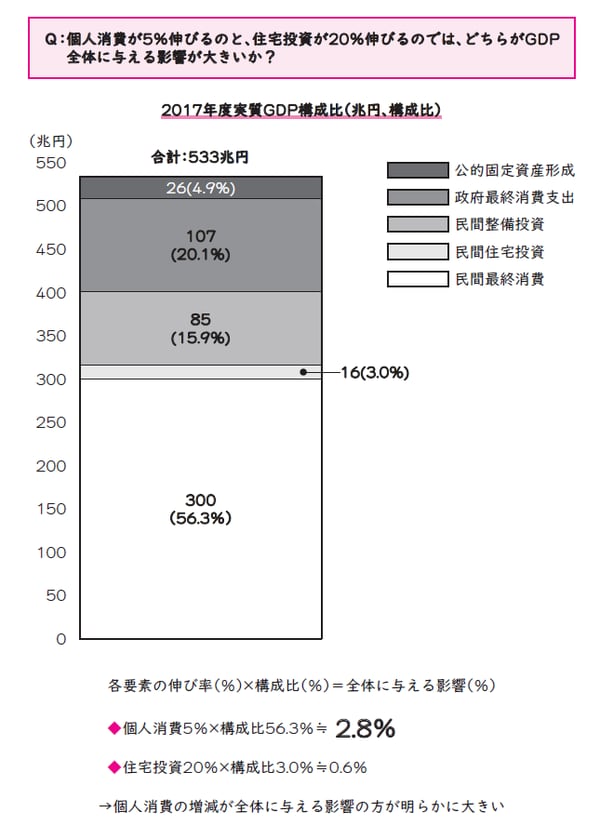

例えば、国内の個人消費が5%伸びたとする。

一方、住宅投資は20%伸びたとしよう。

さて、GDPに与える影響はどちらの方がどれくらい大きいだろうか。

[図表]なぜ「マーケットデータ」が重要なのか

5%と20%という数字だけを比較すると住宅投資の方がインパクトが大きいように見える。5%の記事を見たときより、20%の記事を見たときの方が景気が上昇しているようなイメージを持つかもしれない。

しかし、GDP全体の構成比率を見てみると、個人消費(民間最終消費)が56.3%と半分以上を占めているのに対し、住宅投資(民間住宅投資)は3.0%しかない。

ということは、個人消費が5%伸びるとGDPは2.8%上がるが、住宅投資が20%伸びてもGDPは0.6%しか上がらないという計算になる。

つまり、個人消費が5%伸びる方が景気への影響力が明らかに大きく、景気を知るための情報としても重要性が高いといえるのだ。

個別企業を見る場合も同じだ。単純に業績だけで比較するのではなく、それぞれの企業の業界や市場の規模を踏まえる。

例えば、A社の業種が市場規模1兆円、B社の業種が市場規模10兆円なら、規模が大きいほど会社の伸びしろも大きくなるだろう。

A社の業績が大幅に伸びたとしても、市場規模が小さければ利益も伸びにくく、株価に与えるインパクトも小さくなってしまう。

そのような視点を持っておくと、業績などに関する記事の読み方も変わってくる。

投資先の選別では、つい業績や指標、チャート上の値動きといった細かなところに目がいってしまいがちだ。

しかし、会社の利益はマーケットから生まれる。

枝葉末節な部分にとらわれないようにするためにも、個別企業に関する情報をうまく活用するためにも、マーケットに関するデータを集め、マーケットを知ることが重要なのだ。

渡部 清二

複眼経済塾 代表取締役塾長