一般の投資信託と比べて現金化までの期間が長い

もともと、日本ではまだヘッジファンドに対する認知度は低いといわざるを得ません。日本の金融市場全体でいえば、せいぜい1%程度で、金額ベースでも2兆円程度しかありません。全世界でヘッジファンドの純資産総額は2兆ドル超ですから、日本ではまだこれから発展していく分野といえます。

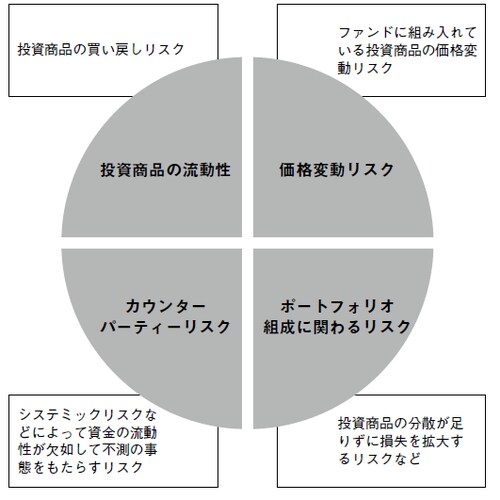

そういう意味では、ヘッジファンドへの投資に対するリスクも正確には知られていないかもしれません。ここでは、ヘッジファンドにかかわるリスクについて紹介しておきましょう。これは、一般の投資信託にも共通したリスクですが、主要なリスク要因の例としては、次のようなものがあります。

【流動性リスク】

●売買市場が存在しない・・・ヘッジファンドの場合、私募が多いため、一般の株式や債券のような流通市場はありません。通常はファンドに対して解約を請求するのですが、解約制限がついていたり、現金化までの期間が一般の投資信託より長いのが普通です。投資家がまず確認しなければならないリスクは、この流動性リスクだといっていいでしょう。

●解約制限・・・ヘッジファンドの解約がいつでも自由にできるかどうか。ファンドの運用戦略上の制約や大量解約を防止するために、解約に対して、解約金額や解約日までの日数に一定の制限がついていることが一般的です。

●大規模な解約請求リスク・・・ヘッジファンドに投資している顧客は一般の投資信託に比べて多くありません。そのため、大口投資家が一斉に解約申し込みした場合のリスクがあります。場合によっては、多くの資産が短期間に流出し、ファンドがクローズに追い込まれてしまうリスクです。

●組み入れファンドにおける流動性リスク・・・例えばファンド・オブ・ファンズなどの場合、組み入れているファンドが前記のようなリスクを抱えているため、結果としてファンド・オブ・ファンズが流動性リスクにさらされる場合があります。

カウンターパーティー関連のリスクにも注意

【プライム・ブローカーの破たんリスク】

金融市場では、直接の取引相手や互いに資金をやり取りする相手のことをカウンターパーティーと呼んでいます。リーマン・ショックでは、資金ショートに陥った投資銀行の「リーマン・ブラザーズ」が、金融市場で資金を調達しようとしたものの、カウンターパーティーが資金需要に応じなかったために経営破たんしてしまいました。こうしたカウンターパーティーもリスクになることを示しています。一種の金融システミックリスクともいえます。

とりわけヘッジファンド運用では、ファンドが有価証券や資金を調達してレバレッジをかけるため、ファンドの資金や資産の多くがカウンターパーティーの中核ともいえるプライム・ブローカーに担保として提供されています。そのため、プライム・ブローカーが破たんしてしまった場合には、ファンドの資産が一時的に凍結されたり、最悪の場合、返還されないリスクがあり、ファンド資産が大きく失われるリスクがあります。

【価格変動リスク】

ヘッジファンドに限らず、どの金融商品にもあるリスクです。価格が大きく変動するか、わずかな変動で済むのか。そのヘッジファンドの投資戦略などによっても、大きく異なってきます。自分のリスク許容度を正確に知ったうえで、投資することが重要になります。

【投資戦略固有のリスク】

たとえば、マネージド・フューチャーズの場合は、相場がほとんど動かなかったり、一定のレンジでの往復を繰り返すときなどは、あまり大きなパフォーマンスをあげられないといわれています。そうした投資戦略固有のリスクにも注意が必要です。

【レバレッジ運用に伴うリスク】

20倍のレバレッジをかけるということは、投資金額の5%の金額をロスした場合、元本がなくなってしまうことになります。投資そのものが、そこでストップしてしまうわけです。

実際の例として、ソロモン・ブラザーズで活躍していた債券トレーダーのジョン・メリウェザーにより設立されたLTCMは、1997年にノーベル経済学賞を受賞した経済学者であるマイロン・ショールズとロバート・マートンといった著名人が取締役会に加わっていたことから「ドリームチームの運用」と呼ばれ、年間のリターンが40%を超えることもありましたが、債券アービトラージ運用で平均25倍程度のレバレッジをかけていたため、1997年のアジア通貨危機と1998年のロシア財政危機を契機に一気に破たんしました。

このように、見かけのリターンが高いとしても、実際には高いレバレッジを掛けている場合は注意が必要です。

【投資のリスク】